Il y a quelques années, j’ai dû faire un gros virement de CHF en EUR pour un de mes projets immobiliers (plusieurs dizaines de milliers de francs suisses). Par habitude, j’ai utilisé Wise parce que je sais que c’est un des meilleurs services pour transférer un montant important d’argent dans une autre devise.

Mais je me demandais quand même si Interactive Brokers ne serait pas mieux pour ça?

Et puis un lecteur ayant pris sa retraite au Royaume-Uni m’a écrit récemment pour me demander si j’avais un comparatif des meilleurs services pour transférer de l’argent depuis la Suisse. Parce que lui, il parlait de plusieurs centaines de milliers de francs suisses:

Je suis personnellement intéressé par les options actuelles de conversion et de transfert de montants importants, car vers la fin de l’année ou au début de l’année prochaine, j’aurai probablement besoin de transférer l’un de mes gros comptes de libre passage de finpension vers le Royaume-Uni. Wise semble toujours être une bonne option et j’envisagerai de nouveau b-sharpe, mais il y a peut-être d’autres moyens que je pourrais utiliser.

C’était temps de remédier à ça.

Pourquoi vouloir transférer une grosse somme à l’étranger?

La Suisse est un petit pays comparé au reste du monde. Et on est les seuls à avoir le franc suisse (CHF) comme monnaie.

Donc forcément, y’a de bonnes chances que toi ou un de tes proches se retrouve dans la situation de devoir transférer de gros montants d’argent dans ta vie.

Les cas usuels parmi les lecteurs et lectrices du blog sont:

Achat immobilier à l’étranger

Soit tu es Suisse: tu veux t’acheter une résidence secondaire en Europe, ou pour ta future retraite anticipée au soleil. Ou soit tu es expat: tu souhaites acheter un bien dans ton pays d’origine (Italie, France, Portugal, Allemagne, etc.).

Dans chacun de ces cas, il ne sera pas rare que tu doives faire un virement de 100'000 euros ou plus.

Retraite à l’étranger (ou donation ou soutien familial)

Dans la même catégorie d’expatriés, on retrouve la situation récurrente de retraite anticipée à l’étranger (ou même la retraite standard). Je te laisse imaginer les gros montants dont on peut parler quand on pense au transfert du libre passage (plusieurs centaines de milliers de francs suisses, voire millions de francs suisses).

Deux exemples récents que j’ai eus:

- Un expat (salut Steve!) qui a fait sa carrière en Suisse, et souhaite prendre sa retraite chez lui au Royaume-Uni: besoin de faire de gros virements de CHF en GBP

- Une expat américaine qui prévoit de rentrer chez elle dans 5-6 ans, avec le même besoin de transférer des CHF en USD aux États-Unis

Investissement hors de Suisse

Le dernier cas nécessitant de transférer un montant important à l’étranger est pour la personne qui souhaite investir à l’étranger. Comme c’est par exemple mon cas avec mes immeubles de rendement locatif en France.

Bien que dans certains cas, la banque locale te prête l’entier du montant, il n’est pas rare de devoir payer cash les frais de notaire ou des travaux de rénovation par exemple.

Transfert montant important depuis la Suisse: les règles à connaître

Qu’est-ce qu’un “gros montant”? À partir de combien est-ce sensible?

Quand je parle de gros montant, je pense à quelques milliers de francs suisses jusqu’à plusieurs centaines de milliers de francs suisses (voire plusieurs millions)!

Au-dessus de CHF 10'000, c’est possible que ta banque te demande des détails sur le transfert en question.

Quelles sont les limites imposées par les banques suisses?

Les banques suisses appliquent généralement ces seuils de vigilance typiques:

| Montant transféré | Réaction probable des banques |

|---|---|

| Jusqu’à CHF 10'000 | Pas de question en général |

| CHF 10'000 - 100'000 | Contrôle possible selon le contexte |

| > CHF 100'000 | Presque toujours une demande de justificatifs |

| > CHF 250'000 | Audit systématique, alerte conformité interne |

Note: même un petit montant peut faire l’objet d’une alerte si l’origine, la fréquence ou le comportement sort de la norme.

À savoir que dépendant si tu te fais un virement à toi-même ou un tiers, et si c’est un transfert bancaire national ou un transfert bancaire international, des règles spécifiques peuvent s’appliquer. Usuellement:

| Type de transfert | À moi-même (compte perso) | À un tiers |

|---|---|---|

| 💰 National (compte CH → CH) | Faible contrôle jusqu’à CHF 100k | Modéré dès CHF 10–50k si pas de lien clair |

| 🌍 International (CH → Étranger) | Modéré dès CHF 10k, élevé > CHF 100k | Fort contrôle dès CHF 10k, très élevé si hors UE |

| 🌍 International (Étranger → CH) | Contrôle dès CHF 10k (surtout USD ou pays à risque) | Très contrôlé, justificatifs quasi systématiques |

Faut-il déclarer un transfert d’argent à l’étranger?

Tant qu’on parle de transfert entre comptes bancaires (c.-à-d. pas toi qui te balade avec des sacs d’argent en cash à la douane!), tu n’as rien à déclarer toi-même. C’est ta banque qui s’occupe de tout (compliance, lutte contre le blanchiment, reporting éventuel).

Quels documents fournir pour un virement important?

Les justificatifs demandés par ta banque sont en général:

- Preuve d’origine des fonds

Exemples: contrat de vente, relevé d’investissement, fiche de paie, héritage… - Lien avec le tiers (si ce n’est pas toi-même)

Exemples: contrat de prêt, relation familiale, donation - Motif du transfert

Exemples: achat immobilier, remboursement, investissement

Combien de temps prend un transfert de gros montant?

Dépendant du service en ligne (ou de la banque) que tu utilises, un transfert de gros montant peut prendre entre 1 et 5 jours ouvrables.

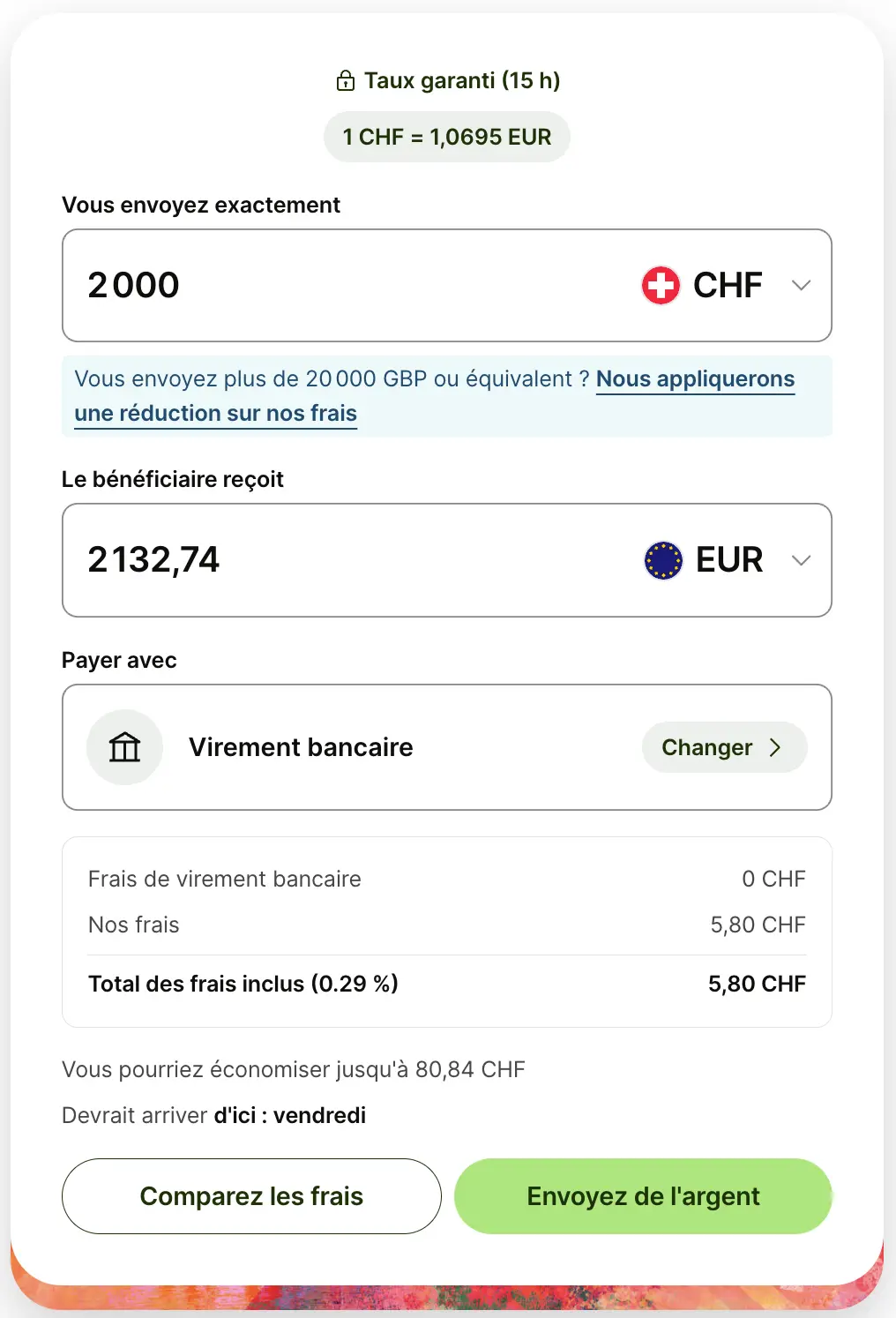

Ça peut même être réduit à 15 minutes seulement avec Wise, si tu fais un transfert instantané (comme certaines banques suisses l’acceptent).

Conversion de devises: comment optimiser ton taux de change

Quand tu penses à changer un gros montant en USD depuis des CHF (ou en EUR ou GBP), tu penses généralement à quelle banque ou institution financière t’offrira le meilleur taux de change.

Sauf que tout n’est pas aussi simple, car il y a d’autres types de frais plus ou moins transparents qui rentrent en jeu.

Et en optimisant ces frais, tu pourras économiser plusieurs dizaines, centaines voire milliers de francs!

Il existe plusieurs options pour transférer un gros montant à l’étranger: banques traditionnelles, néobanques, fintechs, et même les plateformes d’investissement.

À ce jour, voici les six meilleurs services que j’ai comparés:

- Wise

- b-Sharpe

- Interactive Brokers

- Revolut (compte Standard)

- OFX

- UBS, PostFinance (et les autres banques en utilisant des moyennes)

Et voilà donc les variables qui influencent le montant que tu recevras en EUR/USD/GBP:

1. Frais de change

Aussi appelé “spread” ou “marge de change”: c’est la différence entre le taux de change interbancaire réel (mid-market rate) et le taux que le service te propose. C’est là que beaucoup d’acteurs prennent leur commission de manière (plus ou moins) transparente.

Voici un tableau comparatif des meilleurs spreads:

| Institution | Spread typique | Transparence |

|---|---|---|

| Interactive Brokers | 0% (taux spot interbancaire, spread 0.1 pip inclus dedans, souvent égal au taux de change affiché chez Wise) | ✅ Très transparent |

| Wise | 0% (taux spot interbancaire) | ✅ Visible dans la simulation |

| Revolut (Standard) | 0% jusqu’à CHF 1'250/mois, puis 0.5% du montant de la transaction (~0.1-0.2% dans certaines devises comme EUR et GBP) | ✅ Clair dans l’app |

| b-sharpe | Entre 0.12% et 0.64% suivant le montant | ✅ Explicite |

| OFX | 1.5% à 0.4 (decrescendo dépendant de la devise et volume) | ❌ Pas très explicite |

| UBS / PostFinance / Autres banques | Entre 1.0% et 3% (souvent autour de 2%) | ❌ Très opaque |

Pour les non-initiés (comme moi au début!), 1 pip désigne une petite unité de mesure utilisée pour exprimer la variation du taux de change entre deux devises. 1 pip équivaut généralement à 0.0001 (ou 0.01 pour les paires avec le yen). Le mot “pip” vient de l’anglais “percentage in point” ou “price interest point”.

2. Frais fixes de transaction

C’est un montant fixe en CHF (ou en devise cible) facturé indépendamment du montant que tu échanges:

| Institution | Frais de transaction | Transparence |

|---|---|---|

| Interactive Brokers | 0.0002 x montant transaction (minimum USD 2) | ✅ Très transparent |

| Wise | Decrescendo (minimum 0.23% pour CHF-EUR, 0.34% pour CHF-USD, et 0.32% pour CHF-GBP) | ✅ Visible dans la simulation |

| Revolut (Standard) | Aucun | ✅ Clair dans l’app |

| b-sharpe | CHF 5 si montant transaction < CHF 5'000 | ✅ Explicite |

| OFX | Aucun | ❌ Pas très explicite |

| UBS / PostFinance / Autres banques | Dépend de la banque et de la devise, rarement gratuit! | ❌ Très opaque |

3. Frais de virement bancaire et/ou retrait

C’est le coût du virement bancaire pour envoyer ou recevoir les fonds:

- Depuis ton compte CHF vers le prestataire

- Du prestataire vers le compte bénéficiaire

Certains prestataires ont des comptes locaux pour éviter ça (ex: Wise, Revolut), d’autres utilisent SWIFT (b-sharpe, banques).

Certains autres services facturent une commission pour retirer les fonds dans une autre devise, ou faire une deuxième opération après le change.

| Prestataire | Frais pour recevoir des fonds | Frais pour envoyer des fonds vers un compte externe | Envoi d’argent à des tiers? |

|---|---|---|---|

| Interactive Brokers | Gratuit via virement bancaire standard. | 1 retrait gratuit par mois; ensuite CHF 11 par retrait supplémentaire. | 🟠 (indirectement, via Wise) |

| Wise | Gratuit pour les virements locaux. | Frais variables selon la devise et le montant; par exemple, 0.57% pour le GBP. | ✅ |

| Revolut (Standard) | Gratuit via virement bancaire local. | Gratuit pour les transferts en CHF en Suisse; frais variables pour les transferts internationaux, selon la devise et le pays. | ✅ |

| b-sharpe | Gratuit pour les virements bancaires en CHF. | Gratuit pour les transferts supérieurs à CHF 5'000; CHF 5 pour les montants inférieurs. | ✅ |

| OFX | Gratuit; les frais de virement bancaire peuvent s’appliquer selon votre banque. | Gratuit; des frais peuvent être déduits par des banques intermédiaires. | ✅ |

| UBS | Gratuit pour les virements domestiques en CHF; CHF 6 pour les virements internationaux entrants. | Frais variables selon le type de transfert et la destination | ✅ |

4. Frais cachés / effets indirects

Ces frais sont souvent cachés, et donc invisibles pour toi. Les banques traditionnelles sont les plus coupables de ce genre de pratique, comparé aux plateformes type Wise ou Interactive Brokers qui jouent la carte de la transparence:

- Taux de change utilisé moins favorable pour toi, et caché dans le spread

- Options de frais SHA/BEN/OUR mal expliquées lors d’un virement international (hors zone SEPA):

- SHA pour “chacun paie ses propres frais (toi et le bénéficiaire)”

- BEN : le bénéficiaire paie tous les frais (il reçoit moins).

- OUR : toi tu paies tous les frais (il reçoit exactement le montant prévu).

- Retard volontaire du virement pour profiter d’un taux plus avantageux pour eux (cas rares, mais possibles chez certaines grosses banques conventionnelles)

- Plafond mensuel sur les conversions gratuites (ex: Revolut Standard)

Ces frais sont plus ou moins cachés, donc par définition peu ou pas trouvable sur les sites publics de ces entités. Et quand je dis entités, je parle surtout des banques traditionnelles, car les autres services mentionnés sont transparents à leur égard.

Pourquoi le taux de change a un gros impact sur de tels montants

Un tableau vaut mille mots:

| Montant envoyé (CHF) | USD reçus (service le moins cher) | USD reçus (service le plus cher) | Différence en USD |

|---|---|---|---|

| 1'000 | 1'198 | 1'170 | 28 |

| 10'000 | 11'980 | 11'700 | 280 |

| 100'000 | 119'816 | 117'000 | 2'816 |

| 500'000 | 599'080 | 585'000 | 14'080 |

En tant que bon Mustachian, tu vas investir en bourse ce montant économisé, et avec les intérêts composés, tu te retrouveras avec plusieurs milliers voire dizaines de milliers de francs suisses en plus sur ton compte bancaire!

Quels outils pour simuler un change CHF-EUR, CHF-USD, ou CHF-GBP?

Pour connaître le taux de change sans biais ni frais cachés, c’est-à-dire le vrai taux moyen du marché, j’utilise personnellement le convertisseur de devises de Wise.

En plus d’être juste en se basant sur des sources indépendantes, il est aussi mis à jour en temps réel. Et le bonus bien sympa: leur design est très intuitif et rapide à utiliser.

Si tu cherches par exemple à convertir des devises CHF-EUR, tu ferais bien d’y faire un tour avant de passer chez ton banquier — et tu verras à quel point les institutions financières bancaires profitent de toi plutôt que de te servir!…

Quels services choisir pour envoyer une grosse somme d’argent?

Voici un comparatif clair pour t’aider à choisir le service le plus adapté à ta situation.

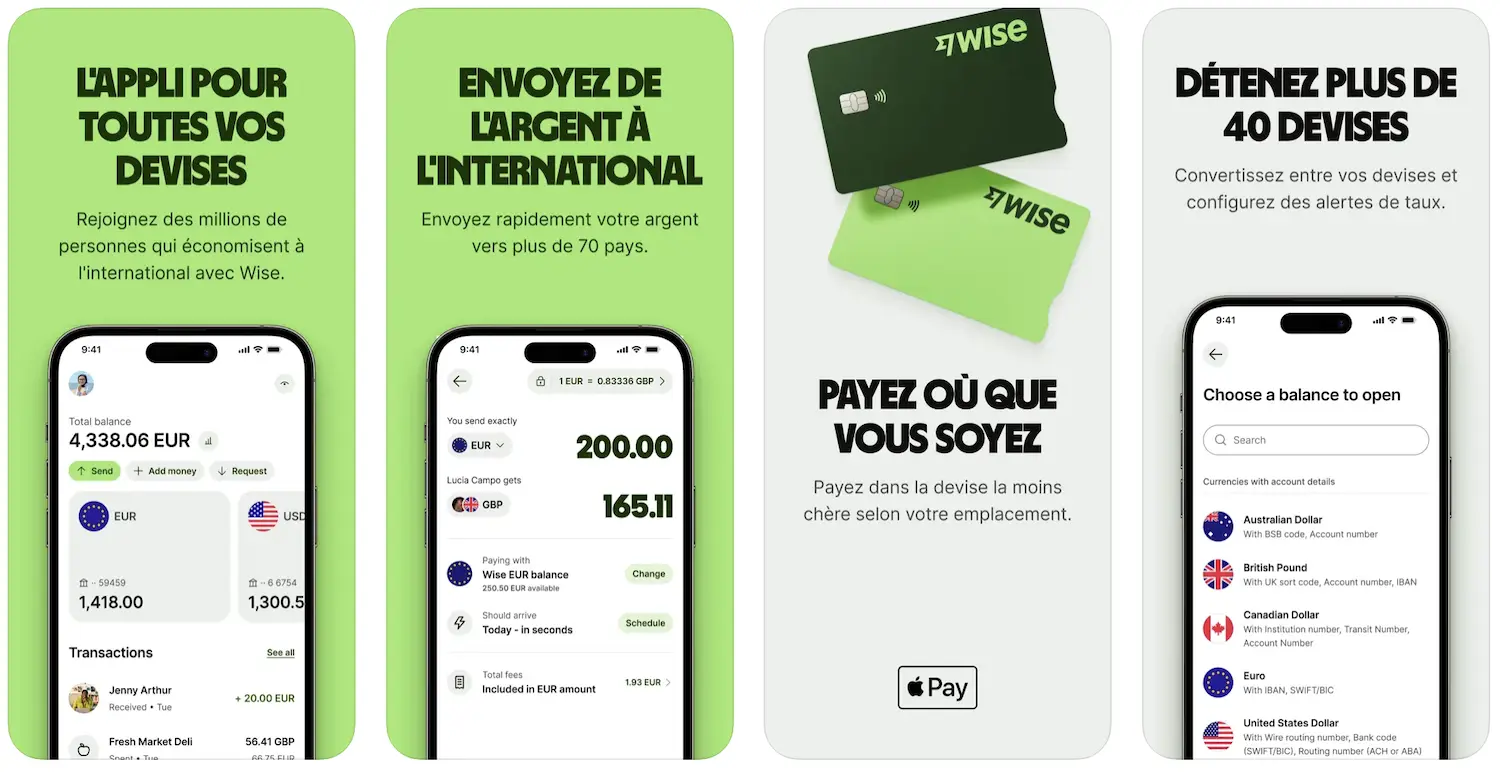

Peut-on faire un gros transfert avec Wise ou Revolut?

Oui, ces services sont adaptés à des montants allant jusqu’à plusieurs centaines de milliers de francs, à condition de respecter les limites par compte et d’avoir complété la vérification KYC (pour “Know Your Customer”). Wise permet par exemple des transferts jusqu’à CHF 1.2 million, Revolut environ CHF 100k par jour selon ton plan.

Et les plateformes d’investissement comme Swissquote ou IBKR?

Ces plateformes telles Interactive Brokers et Swissquote, bien que pensées pour investir, permettent aussi d’échanger des devises étrangères (USD, EUR, etc.) via le FOREX directement (marché des monnaies que les banques utilisent elles-mêmes pour changer leurs devises à bas coûts).

Par contre:

- Avec Interactive Brokers: tu ne peux que t’envoyer de l’argent à toi-même. Si tu veux envoyer de l’argent à des tiers, c’est tout à fait possible, en passant par un service comme Wise.

- Avec Swissquote: si tu veux juste convertir tes francs pour les utiliser (payer, transférer, investir ailleurs), le service de conversion standard s’applique — et c’est là que tu te prends la grosse marge de 0.95%, donc on va oublier Swissquote pour la suite de ce comparatif :)

Note concernant Swissquote FOREX: avec ce service, tu fais du trading spéculatif, mais pas une vraie conversion de devises dans ton compte de cash Swissquote. Alors que chez IBKR, quand tu convertis de CHF-USD par exemple, tu as vraiment des USD ensuite sur ton compte cash IBKR (aussi appelé compte trésorerie).

Quand préférer une banque traditionnelle?

Si tu veux un service personnalisé, ou que tu es déjà client “premium”, une banque comme UBS ou une banque cantonale peut s’en occuper. Mais attends-toi à payer bien plus en frais (souvent cachés) et à fournir plus de paperasse pour justifier l’origine des fonds.

Tu me connais, en tant que Mustachian qui prend sa vie en main, je ne recommande pas du tout cette méthode.

Comparatif des plateformes: banques, fintechs et brokers

Pour rappel, voici les plateformes comparées dans cet article pour transférer un gros montant à l’étranger:

Tu trouveras ci-dessous un comparatif des meilleurs (et pires) services pour envoyer respectivement 1'000 CHF, 10'000 CHF, 100'000 CHF et 500'000 CHF en EUR, USD et GBP.

Pour chaque service, j’ai noté le montant que tu reçois vraiment dans la devise cible, après tous les frais (marge sur le taux de change et frais fixes). Bref, ce que tu touches concrètement au final.

J’ai pris comme base les taux interbancaires du moment:

- 1 CHF = 1.0660 EUR

- 1 CHF = 1.1985 USD

- 1 CHF = 0.8968 GBP

Tu vas voir que bien choisir ton service peut te faire économiser des milliers de CHF sur les gros montants… et même quelques centaines sur des montants déjà “modestes”.

Exemple de frais pour convertir des CHF vers EUR

Voici un tableau comparatif clair pour t’aider à choisir, avec des exemples de montants tels CHF 1'000, CHF 10'000, CHF 100'000, CHF 500'000, et CHF 1'000'000:

Comparatif frais de conversion taux de change CHF vers EUR (exemples 1'000 à 1 million de francs suisses)

Exemple de frais pour convertir des CHF vers USD

Comparatif frais de conversion taux de change CHF vers USD (exemples 1'000 à 1 million de francs suisses)

Exemple de frais pour convertir des CHF vers GBP

Comparatif frais de conversion taux de change CHF vers GBP (exemples 1'000 à 1 million de francs suisses)

Comparatif des services, mon classement général CHF → EUR/USD/GBP (du meilleur au moins bon)

| Rang | Service | Remarques |

|---|---|---|

| 1 | Interactive Brokers | Taux spot interbancaire, frais ridicules (~CHF 2), parfait si tu envoies vers ton propre compte uniquement. |

| 2 | Wise | Super rapport qualité/prix, rapide, très transparent, bon pour toi ou un tiers. Taux légèrement moins bon qu’IBKR, mais bien meilleur que les banques. |

| 3 | b-sharpe | Intéressant dès CHF 100'000 grâce au spread qui baisse. Envoie vers tiers possible. Attention aux éventuels frais SWIFT pour le bénéficiaire. IBKR et Wise reste les meilleurs, sauf si tu veux un service basé en Suisse. |

| 4 | Revolut (Standard) | 0% de frais jusqu’à CHF 1'250/mois, puis 0.5%. Idéal pour petits montants. Au-delà, IBKR, Wise, ou b-sharpe mieux. |

| 5 | OFX | Pas de frais fixes, spread dégressif. Moins connu, mais fiable. |

| 6 | UBS / Banques suisses | Les pires: taux de change très mauvais, frais SWIFT en bonus. “Rassurantes” mais très chers. |

Quid des frais de virement international sortant?

Pour garder les tableaux ci-dessus simples et lisibles, je n’ai pas tenu compte des frais de transferts. Néanmoins, ceux-ci sont minimes et ne changent pas le classement final in fine.

Aussi, je pars du principe que tu veuilles envoyer des EUR dans un pays européen, des GBP en Grande-Bretagne, et des USD aux États-Unis; ce qui nous donne:

- Interactive Brokers: comme tu ne fais pas de tels virements de CHF 100'000 chaque jour ou mois (ou bien?!), je compte CHF 0 de virement sortant (sinon c’est CHF 11 par virement supplémentaire). Et si c’est pour virer ce montant à une personne tierce, je considère que tu passes par Wise. Interactive Brokers reste donc le 1er dans ce classement du meilleur service de transfert de devises.

- Wise: est gratuit pour les virements internationaux en EUR et GBP. Et pour les USD, ça te coûtera 1.13USD par virement. Négligeable, donc Wise reste bien second du classement.

- B-sharpe: tous les frais sont inclus lors de la conversion de devises. Il n’y a donc pas de frais supplémentaires, et b-sharpe reste donc bien 3e de notre classement.

- Revolut: ils prennent 0.15% du montant transféré lors d’un tel transfert international. Revolut reste donc surtout intéressant pour les montants inférieurs à CHF 1'250 / mois, et pour les montants plus importants, il passe derrière OFX.

- OFX: comme b-sharpe, tous les frais sont inclus lors de la conversion de devises.

- UBS (et autres banques suisses traditionnelles): applique des frais fixes de CHF 5, et certaines banques encore plus. Ces banques restent donc dernières du classement.

Est-ce que ce classement est le même pour toutes les devises (EUR, USD, GBP)?

Oui, quasiment dans tous les cas: IBKR, Wise et b-sharpe restent top sur les 3 devises, avec des frais constants et taux stables.

Les banques traditionnelles restent toujours les pires, peu importe la devise… quelle surprise! ;)

Revolut est le meilleur pour les montants inférieurs à CHF 1'250 par mois.

Questions fréquentes sur les transferts de gros montants depuis la Suisse

Est-ce légal de transférer 100'000 CHF à l’étranger?

Oui, c’est tout à fait légal de transférer un tel montant à l’étranger. Tu vas simplement faire face à un contrôle accru des banques qui veulent lutter contre le blanchiment d’argent (Loi sur le blanchiment d’argent (LBA)).

Dois-je déclarer un transfert à la douane suisse?

Tant que ton transfert se fait électroniquement (c’est-à-dire pas en cash), tu ne dois rien déclarer aux douanes. En effet, ce sont les systèmes de compliance des banques qui sont en charge de gérer toute cette partie fastidieuse.

Est-ce que je paie des impôts sur un gros virement?

Pas directement. En Suisse, ce n’est pas le montant du virement qui déclenche un impôt, mais la nature de l’argent transféré.

Si cet argent t’appartient et a déjà été imposé (salaire ou autre), alors tu ne paies pas d’impôt.

En revanche, s’il s’agit d’un don provenant d’une autre personne, ou le produit d’une vente immobilière par exemple, alors là, tu devras certainement payer un impôt. Tout ça dépend des règles locales du pays dans lequel tu effectues ce transfert.

Quelle est la méthode la plus sûre pour transférer de l’argent (gros montant)?

La méthode la plus sûre pour transférer un gros montant d’argent est de passer par des entités financières fiables et sécuritaires. Par exemple, pour virer CHF 100'000 de la Suisse vers le Royaume-Uni, j’utiliserais Interactive Brokers ou Wise, et une banque établie au UK pour réceptionner le transfert. Et surtout pas un service en ligne peu connu, et/ou qui n’existe que depuis une année ou deux.

Qu’en est-il de XE Transfer ou CurrencyFair?

Les deux ne sont pas très transparents sur leur marge, qui est cachée dans le taux affiché. Je n’aime pas ce genre de pratique, car ça revient souvent à une solution moins avantageuse que tous les autres services présentés dans le comparatif ci-dessus.

Est-ce avantageux d’utiliser Revolut Premium sans frais pour le change de devises?

Je ne pense pas qu’utiliser Revolut Premium soit avantageux car:

- Une fois que tu t’es inscrit à Premium, tu peux annuler, mais tu dois payer les mois supplémentaires après l’annulation (si l’inscription est inférieure à 10 mois), sinon tu paies le reste du mois.

- C’est pénible de passer d’un package à l’autre (et on ne sait pas si la période de 10 mois s’applique entre deux changements).

- Pour certaines devises (EUR et GBP), Revolut a en fait un écart de ~0,1-0,2 % par rapport au taux de change interbancaire.

Conclusion: le meilleur service pour transférer une grosse somme

🥇 Interactive Brokers est le moins cher pour changer des devises au meilleur prix avec le moins de frais possible. Un point d’attention: Interactive Brokers ne te permet pas d’envoyer de l’argent à des tiers directement. Tu dois donc faire: ta banque suisse envoie des CHF > Interactive Brokers (changement de devises CHF-USD par exemple) > ton compte Wise > la banque de la personne tierce.

Pour de gros montants comme CHF 100'000 et plus, ça en vaut largement la peine.

C’est fou de penser que c’est encore eux, IBKR, qui prennent la première place!

🥈 La deuxième place du podium revient logiquement au célèbre Wise avec un super rapport qualité/prix, une rapidité déroutante, et très transparent. Leur taux est légèrement moins bon qu’IBKR, mais bien meilleur que les banques! Je recommande Wise pour tout change de devises inférieur à CHF 10'000 que tu dois envoyer à un tiers, car c’est plus pratique et rapide qu’Interactive Brokers.

🥉 La troisième place du podium revient au service b-sharpe suisse qui talonne de près les deux meilleurs services de transfert de gros montants. Si tu souhaites un service basé en Suisse (pour quelconque raison émotionnelle que ce soit), alors je te recommande b-sharpe.

Et sinon, pour les petits montants inférieurs à CHF 1'250/mois, Revolut est toujours une bonne solution. Au-delà, Wise ou IBKR sont mieux.

Et deux conseils pour terminer:

Anticipe toujours la paperasse (surtout avec ta banque)

Un transfert de gros montant, c’est rarement un simple clic. Ta banque peut te demander des justificatifs d’origine des fonds ou de destination (facture, contrat, etc.). Je te recommande d’anticiper ces demandes de quelques jours (voire semaine si c’est pour quelque chose d’important comme un achat immobilier à l’étranger) pour éviter que ton virement soit bloqué en plein milieu du processus.

Compare au lieu de faire confiance à ta banque par défaut

Qu’on soit clair, ta banque suisse traditionnelle n’est jamais la meilleure option en termes de frais ou de taux de change. Compare toujours avec des services comme Interactive Brokers, Wise, ou b-sharpe avant de lancer un virement. À la clé: plusieurs centaines, voire milliers de francs économisés sur un seul transfert!

Et toi, tu utilises quel service pour changer de gros montant en devise étrangère (puis transférer ces gros montants)?