Ah, le 3ème pilier… quel bel outil d’optimisation fiscale suisse, et ce, en toute légalité!

Mais la question qui me revient régulièrement, c’est de savoir quel est le meilleur pilier 3a pour un Mustachian suisse?

Je vais y répondre dans cet article, en commençant par une rapide introduction au monde du 3ème pilier au cas où tu débarques dans la vie active (et afin que tu ne te fasses pas avoir comme moi par ces satanés assureurs!)

Un pilier 3a (ou 3e pilier), ça sert à quoi?

Le système des trois piliers de la retraite en Suisse a été mis en place graduellement au fil du temps. Le premier pilier, financé par l’Etat, a été créé en 1948. Le deuxième pilier, financé par les employeurs, a été ajouté en 1985. Enfin, le troisième pilier, qui repose sur l’épargne individuelle, a été introduit dans les années 1970.

Le 1er pilier (ou rente AVS) est obligatoire en Suisse si tu y vis ou travaille. Il reflète ton engagement envers le système social suisse, en correspondant aux contributions AVS que tu as payées (i.e. de l’argent que tu as versé) dès tes 20 ans, et jusqu’à l’âge légal de la retraite. Il sert à garantir le minimum vital à tout un chacun.

Le 2ème pilier (ou rente LPP) est l’argent que tu mets de côté via ta caisse de pension lorsque tu travailles en Suisse. C’est déduit automatiquement de ton salaire. C’est aussi obligatoire dès le moment où tu travailles. Il sert à garantir le niveau de vie “habituel”, une fois qu’on passe l’âge légal de la retraite.

Le 3ème pilier (ou pilier 3a) est une solution optionnelle et personnelle de retraite suisse. Car généralement, les 1er et 2ème piliers ne suffisent pas entièrement à te procurer une rente complète. Ce pilier 3a te permet donc de mettre du beurre dans les épinards après tes 65 ans (i.e. après l’âge légal de la “retraite”).

Est-ce que le 3ème pilier est vraiment utile?

Alors, d’un point de vue purement technique, le 3ème pilier ne nous sera pas méga-utile pour nous qui cherchons à atteindre la retraite anticipée dès 40 ans en Suisse.

Car effectivement, on économise bien plus que les quelques 7'000 francs suisses par année que tu peux mettre de côté via ton pilier 3a.

Mais le 3e pilier a un avantage non négligeable: tu peux déduire les versements de tes cotisations des impôts.

Et en moyenne, ça te fait économiser quelque 1'000 francs suisses d’impôts par an!

Personnellement, je ne dis pas non!

Montant maximal du pilier 3a pour 2025

En 2025, le plafond du 3e pilier se monte à CHF 7'258 pour les salariés qui sont affiliés à une caisse de pension. Les indépendants non-affiliés à une caisse de pension peuvent verser un montant maximal de CHF 36'288 (mais au maximum 20% du revenu net).

Montant maximum pilier 3a 2025: CHF 7'258 par année

Ce plafond maximal du pilier 3a est défini et annoncé annuellement par le Conseil Fédéral à la fin de chaque année.

Quel type de 3ème pilier choisir pour un Mustachian?

Pour rappel, sur ce blog, on souhaite pouvoir faire travailler nos économies pendant qu’on dort.

Et ce, afin de pouvoir vivre des rendements de ces dernières.

Donc, l’argent économisé dans un pilier 3a doit lui aussi travailler au maximum possible.

La première bonne nouvelle est: tu peux investir en bourse l’argent de ton 3ème pilier.

Et la seconde très bonne nouvelle: il n’y a plus de limite de combien de pourcentage tu as droit à avoir en actions dans ton pilier 3a (auparavant, dans les années 2010, c’était maximum 45% en actions; mais ça, c’est le passé!)

Tout partisan du mouvement FIRE en Suisse va donc chercher un pilier 3a avec les caractéristiques suivantes:

- 100% en actions globales

Tu veux pouvoir investir le montant maximal du 3ème pilier à 100% en actions globales (c’est-à-dire couvrant l’entier du monde afin d’avoir un ratio rendement-risque optimal grâce à une large diversification des sociétés dans lesquelles tu investis) - Investissements passifs

Tu veux des fonds investis passivement, qui battent en grande partie les fonds gérés activement sur le long terme (sur 10 ans et plus, ce qui est notre horizon minimum de placement ici), comme ça a été prouvé maintes fois par des papiers économiques. - Pas de fonds durables (type ESG ou autre)

Tu ne souhaites pas de fonds de type ESG pour deux raisons: car, premièrement, ces actifs sont moins diversifiés (donc plus risqués), et deuxièmement, ces fonds soi-disant durables ne changent pas grand-chose (cf. les papiers économiques qui le démontrent factuellement) - Le meilleur rendement

Tu veux le 3ème pilier ayant le meilleur rendement, une fois tous les frais inclus. Parce qu’au final c’est ce qu’on souhaite: du rendement!

RAPPEL IMPORTANT: ne jamais prendre un pilier 3a chez une assurance!!!

Tant que je bloguerais, je ne cesserai de te répéter: ne prend JAMAIS un 3a chez une assurance, aussi appelé 3ème pilier assurance mixte, ou 3ème pilier assurance vie.

C’est la pire des arnaques (légales) en Suisse!

Je me suis moi-même fait avoir (à deux reprises 🤬).

Je t’explique pourquoi — et surtout comment — clôturer ton 3ème pilier assurance vie dans cet article détaillé.

Et si tu as la malchance d’être pieds et poings liés à ton pilier 3a assurance vie à cause de ton hypothèque: va jeter un oeil à mon article où je t’explique comment je suis parvenu à résilier de façon anticipée ces deux boulets que je traînais depuis trop longtemps!

Candidats pour le meilleur 3ème pilier 2025

Jusqu’à fin 2017, seulement quelques banques proposaient d’investir l’argent de ton pilier 3a en bourse avec des frais à peu près correct.

J’avais même été jusqu’à ouvrir un pilier 3a à la banque cantonale de Lucerne pour profiter du meilleur pilier 3a en Suisse…

Mais un certain VIAC est venu mettre un coup de pied dans la fourmilière des banques et assurances qui se gavaient de frais sur le dos de leurs clients.

S’en est suivi la création de plusieurs fintechs compétitrices qui se battent enfin sur les bons critères pour satisfaire leurs clients, à savoir: des rendements maximums pour des frais minimums.

Voici donc à ce jour la réponse des fintechs suisses de 3ème pilier qui valent la peine d’être considérées en 2025:

Investir 100% du 3ème pilier en actions globales

Voici jusqu’à quel pourcentage tu peux investir ton pilier 3a via chacune de ces institutions financières:

- VIAC: 99%

- finpension: 99%

- BLKB: 99%

- True Wealth: 99%

- frankly: 95%

- Selma: 97%

- Descartes: 99%

Pour rappel, je veux que le maximum de mon argent placé dans mon 3ème pilier travaille pour moi. Et deux à cinq pour cent d’investis en plus sur des dizaines d’années, bah ça fait vite une grande différence!

Mon top 7 se réduit donc à un top 5:

- VIAC

- finpension

- BLKB

- True Wealth

- Descartes

Toutes les institutions de 3ème piliers investissent au maximum 99% de tes économies en actions, afin de conserver 1% en liquidités pour débiter leurs frais.

3ème pilier avec le meilleur rendement (inclus les frais)

Depuis que j’ai commencé le blog, je m’inquiétais beaucoup trop des frais, et que trop peu du rendement.

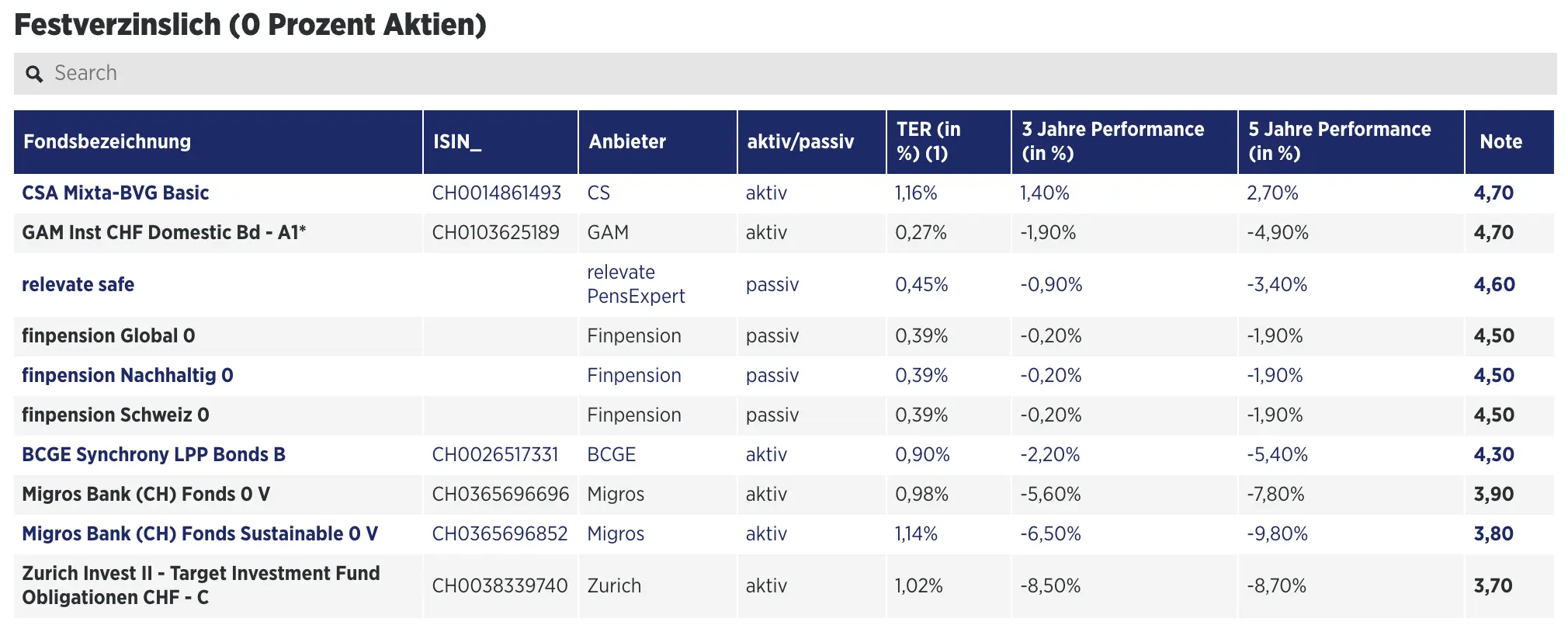

Ça, c’était avant que je tombe sur le super comparatif des 3ème piliers du Handelszeitung (une revue économique suisse allemande) — compilé par la Haute École de Gestion de Fribourg.

Chaque année autour de fin novembre, ils publient un article de référence en la matière qui compare chacun des 3ème piliers en fonction de son rendement, et en y incluant tous les frais.

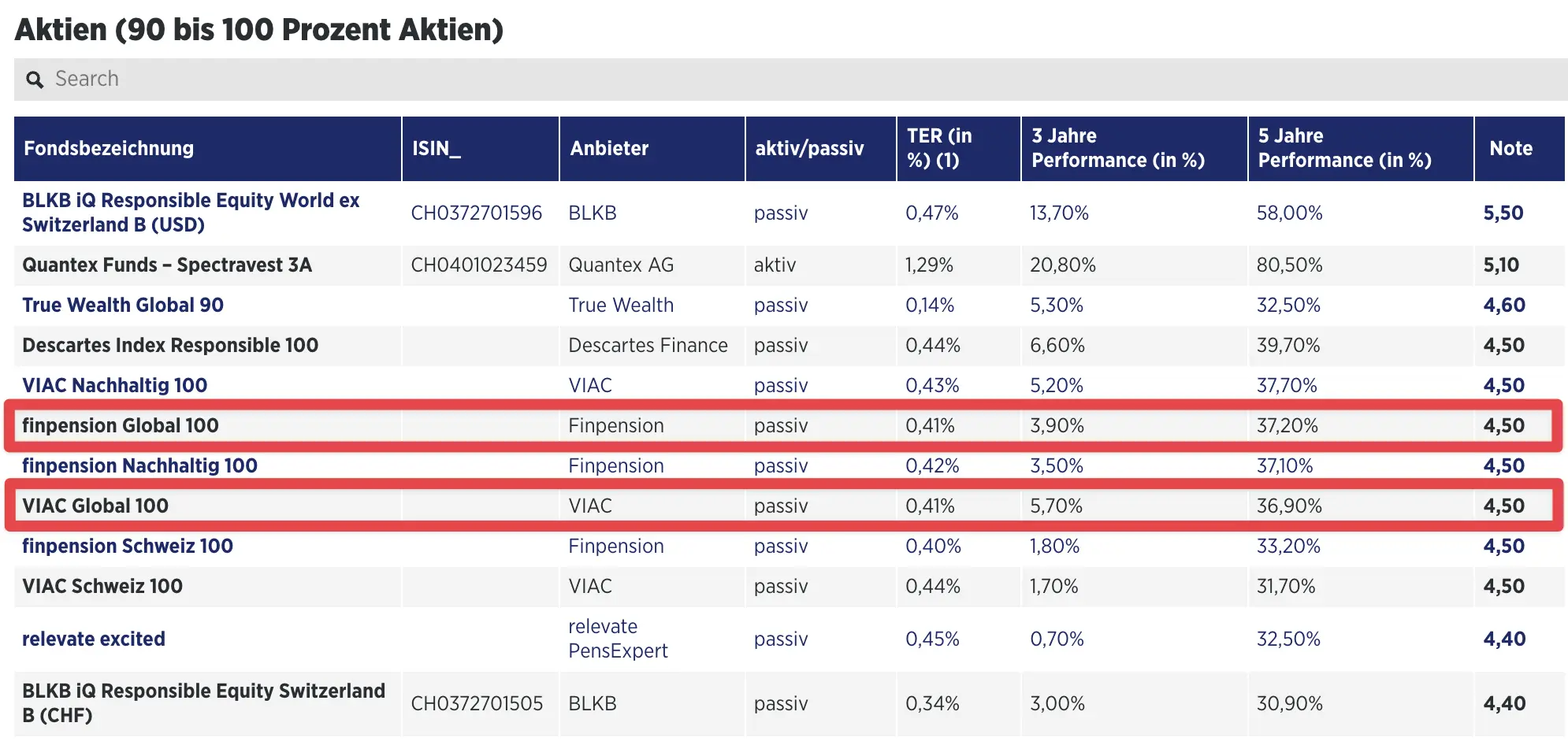

Le classement des meilleurs piliers 3a investis à 100% en actions mondiales est sans appel:

Comparatif Handelszeitung des meilleurs fonds 3a investis à 100% en actions (source: Handelszeitung)

Score: la performance et les risques sur un, trois et cinq ans ainsi que les frais ont été pondérés et saisis dans un score. Les produits de moins de cinq ans ont été notés avec un malus en raison de leur court historique. Les fonds ayant moins de trois ans de track-record ont été omis.

Frais: la performance a été mesurée après déduction des frais. Pour les fonds institutionnels, des droits de garde de 0.3 pour cent par an ont été pris en compte, qui sont généralement inclus dans les frais de fonds pour les produits de détail. Pour les fonds de détail, qui ne sont pas disponibles à l’achat sans frais de garde, il en a été tenu compte lors de la présentation de la performance, un élément crucial pour planifier efficacement sa retraite.

Indice de référence: afin de pouvoir évaluer de manière appropriée le profil de risque de chaque fonds, celui-ci a été comparé à l’indice de référence correspondant sur la base de sa part d’actions.

(source: Handelszeitung)

Mon premier commentaire: on ne s’est pas planté avec notre top 5 ci-dessus pour préparer sa retraite, puisqu’ils sont tous dans la liste des meilleurs 3ème piliers (investis à 100%) du Handelszeitung.

Ensuite, voici les autres commentaires que je me suis faits en lisant cette liste de haut en bas:

- BLKB iQ Responsible Equity World ex Switzerland B (USD): je ne le prends pas en compte à cause de son manque de diversité comme c’est un fonds “responsable” excluant certaines sociétés

- Quantex Funds - Spectravest 3A: je n’avais pas ce fonds 3a sur mon radar, car des frais trop élevés et une gestion active. Néanmoins, j’ai visité leur site, et j’aime beaucoup le ton de leur équipe (voir la description de Quantex ainsi que leur philosophie). Par contre, ils n’ont ni app ni solution digitale bien pratique. Mais bon, quoi qu’il arrive, la gestion active est un showstopper pour moi sur le long terme

- True Wealth Global 90: bon score, mais investissement que de 90% de mon cash en actions (et les 10% restants en REITs, ce qui fait trop d’immobilier pour moi), et j’en demande minimum 99%. Néanmoins je les garde sur mon radar pour l’année prochaine ;)

- Descartes Index Responsible 100: fonds “responsable”, pas assez diversifié pour pas forcément plus d’impact. On passe notre tour

- VIAC Durable 100: idem que le point précédent

- finpension Global 100 et VIAC Global 100: sans grande surprise, on retrouve VIAC et finpension qui se tire la bourre avec le même score cette année!

- finpension Durable 100: idem que le point pour VIAC Durable

- finpension Suisse 100: je ne le prends pas en compte, car il est investi en actions suisses uniquement, et je veux de la diversification avec des actions mondiales

- VIAC Suisse 100: idem que le point précédent

Et je m’arrête là, car après le score baisse de nouveau. Et on a bien assez de candidats pour notre 3ème pilier!

La rédaction du Handelszeitung conclut sur les mêmes postulats que les miens:

Sur une période plus longue de cinq ans, les fonds de prévoyance avec une part d’actions plus élevée ont tendance à réaliser une performance absolue plus élevée que les produits défensifs.

Mais rares sont ceux qui parviennent à battre le marché. Les fonds gérés passivement obtiennent en principe un meilleur rendement que les fonds gérés activement. De plus, ils sont moins chers.

finpension et VIAC, les meilleurs piliers 3a pour 2025

finpension et VIAC sont les fintechs suisses qui sont venues mettre un grand coup de pied dans la fourmilière du monde des vieux 3ème piliers gangrenés par les frais.

Les deux sociétés de prévoyance privée existent toutes les deux depuis 2015, et ont bien enrichi leur palette de produit.

On a nos dix piliers 3a chez VIAC et finpension avec Mme MP (non, non, tu ne lis pas mal: on a dix 3ème piliers, lis la section FAQ ci-dessous pour comprendre pourquoi).

Et donc, finpension et VIAC gardent la 1ère place ex æquo du meilleur 3ème pilier pour Mustachian.

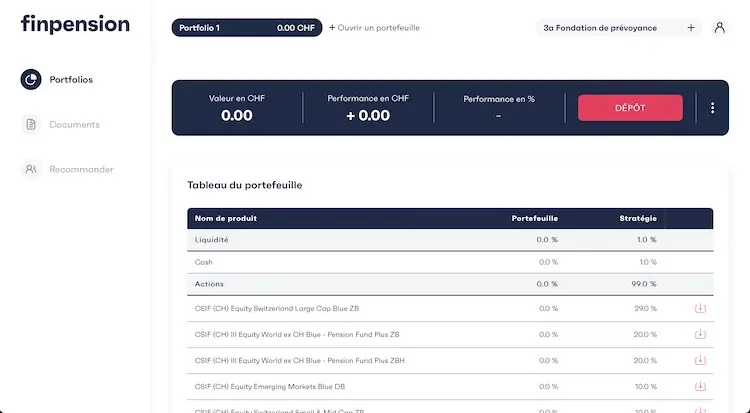

Détails à propos de finpension 3a

finpension est arrivé plus tard que VIAC sur le marché des 3ème piliers.

En effet, ils ont commencé leur aventure en 2015. Mais ils ont débuté par les 1er et 2ème piliers — en y mettant un bon coup de pied dans la fourmilière aussi!

Néanmoins, leur offre de pilier 3a n’en est pas moins bonne. Bien au contraire!

Chaque année, finpension et VIAC se chamaillent la première et deuxième place du podium :)

Tu trouveras ma revue détaillée de finpension 3a en suivant ce lien.

Le code promo finpension ci-dessous te donne droit à un crédit de frais de 25 francs suisses (à condition de transférer ou déposer au moins CHF 1'000 au cours des 12 premiers mois après la création de ton compte finpension).

===> MUSTBC <===

Sécurité de finpension via identification formelle

Jusqu’à récemment, finpension proposait d’effectuer ton identification formelle (processus légal KYC aka “Know Your Customer”) lorsque tu retirais tes avoirs 3a.

Comme ils ont un statut de fondation, cela était tout à fait légal.

Sauf que ça paraissait un peu bizarre de pouvoir créer un compte avec le nom “Donald Duck” et que ça fonctionne sans souci… blague à part, imagine, tu faisais une typo dans ton nom de famille ou prénom… les soucis seraient venus plus tard, lorsque tu aurais voulu retirer ton 3ème pilier pour préparer ta retraite!

Finpension a corrigé le tir en avril 2023.

C’est donc maintenant possible maintenant d’opter pour l’identification formelle lors de l’ouverture de ton 3ème pilier — ce que je te recommande fortement.

Et cet élément de sécurité est donc maintenant identique entre finpension et VIAC (i.e. ce n’est plus un élément différentiateur).

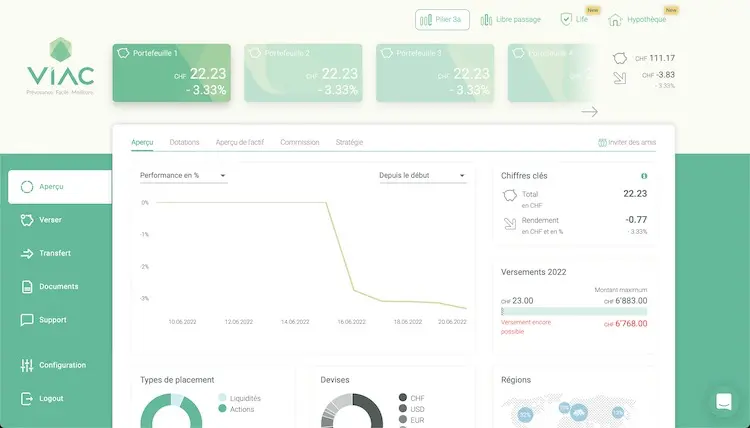

Détails à propos de VIAC 3a

VIAC est la fintech qui a secoué le marché des 3ème piliers en premier, lors du lancement de son 3a en 2017.

Tu trouveras ma revue détaillée de VIAC 3a en suivant ce lien.

Le code promo VIAC ci-dessous te permet d'obtenir la gestion gratuite sur tes premiers CHF 2'000 d'avoir de prévoyance sur ton compte de prévoyance 3a – et c'est valable à vie!

===> 3aMust <===

Je voulais aussi apporter quelques clarifications concernant VIAC:

VIAC et la marge sur le change de devise

Je reçois régulièrement la question de savoir si VIAC est vraiment avantageux comparé à finpension en ce qui concerne le change de devises.

VIAC parle sur son site de 0.75% de frais de change de devise de base, alors que finpension met en avant ses 0% de frais de change (dans la réalité, plus proche des 0.05%).

Sauf que, comme expliqué dans cet article de la FAQ VIAC, ce dernier optimise les opérations de change globalement sur tous les comptes de ses clients. Résultat: les frais de taux de change VIAC sont en moyenne inférieurs à 0.05% pour l’ensemble des stratégies.

En résumé, VIAC — et finpension aussi, sont tous deux les meilleurs avec leur marge minimaliste sur le change de devise.

VIAC et la retenue d’impôt anticipé à la source

Idem, on m’indique souvent que finpension est meilleur que VIAC sur ce point aussi, car finpension met en avant le fait qu’ils investissent dans des fonds (et non des ETFs). Cela leur permet donc de ne pas avoir d’imposition anticipée à la source, et donc d’être plus avantageux pour nous les investisseurs finaux.

Mais VIAC utilise les mêmes fonds indiciels (et non des ETFs) du Crédit Suisse (comme tu peux le voir ici dans la factsheet de la stratégie Global 100 de VIAC).

Donc finpension et VIAC se valent sur ce point, car ils sont tous deux entièrement optimisés sur le plan des impôts (en tout cas pour les stratégies standards, car pour les stratégies personnalisées ils passent par des ETFs).

Plafond des frais VIAC

Le plafond des frais de 0.44% est appliqué en premier lieu, puis une allocation supplémentaire est déduite en plus.

Prenons l’exemple de la stratégie Global 100 de VIAC:

- Sans plafond des frais: part investie 99% x frais de gestion 0.52% = frais de gestion effectifs 0.5044%

- Avec CHF 50'000 d’investis, ça nous donne: 0.5044% x 50'000 = CHF 252.20 de frais de base

- Grâce au plafond des frais, on doit réduire la base du calcul afin que les frais de gestion effectifs correspondent exactement à 0.44%, soit: 0.52% x 0.44%/0.52% x 50'000 = CHF 220.00 de frais

- Ce qui fait que la nouvelle base de calcul (grâce au plafond des frais) est comme si les frais étaient calculés sur 84.6% d’actions (et non pas 99%), car 0.44%/0.52% = 84.6%

- Et donc, la base de calcul adaptée grâce au plafond des frais est de CHF 42'307 (= CHF 50'000 x 84.6%)

- Si, en plus, on ajoute une allocation grâce à l’invitation d’amis, cette base de calcul est encore réduite. Par exemple: (CHF 42'307 — CHF 7'500) / 50'000 x 0.52% = 0.36%

- Donc tu ne paieras plus que 0.36% de frais

VIAC ou finpension en 2025, quelle prévoyance 3a choisir?

Les 3ème piliers de VIAC et finpension sont pour moi à égalité parfaite, avec le meilleur rendement qu’on puisse trouver pour un 3ème pilier. Ce qui veut dire en terme clair: c’est le 3a qui te permettra d’avoir le plus de cash en poche lors de ton retrait de tes avoirs.

Les raisons pour choisir le 3ème pilier VIAC

VIAC propose des avantages spécifiques:

- Attractivité

VIAC cherche par tous les moyens à optimiser l’attractivité de ses produits en réinvestissant tout pour ses clients, cf. le point 3 - Assurance décès ou assurance invalidité gratuite

“Tu reçois désormais jusqu’à 25% en plus de tes avoirs de prévoyance en cas d’invalidité ou de décès. Pour chaque CHF 10'000 d’avoirs investis dans des titres (calculé sur la base du mois précédent), VIAC t’offre une couverture de base gratuite de CHF 2'500 (max. CHF 250'000) en cas de décès ou d’invalidité (70% – degré d’invalidité).” - Hypothèque

Et enfin, LA fonctionnalité qui me fait adorer VIAC toujours plus, c’est leur hypothèque! Si t’es client VIAC, tu peux obtenir une hypothèque à un taux vraiment canon (en SARON notamment) avec la Banque WIR qui accepte de prendre en nantissement ton pilier 3a investi dans une stratégie Global 100!!!

La raison pour choisir le 3ème pilier finpension

La seule raison pour moi (qui ait mon hypothèque chez VIAC) de choisir finpension plutôt que VIAC en 2025 est la diversification.

Je vois mal une faillite pour gestion frauduleuse qui te ferait tout perdre chez un VIAC ou finpension… mais, on n’est jamais à l’abri de rien comme on a pu le voir récemment avec les obligations émises par Crédit Suisse qui se sont volatilisées en un week-end…

Avec ces informations en tête, si tu dois choisir une stratégie d’ouverture de multiples comptes de 3ème pilier (pour maximiser tes économies d’impôts lors du retrait), je te recommanderais d’ouvrir:

- 3x piliers 3a chez VIAC

- 2x piliers 3a chez finpension

Ou bien l’inverse si tu préfères le bleu de finpension au vert de VIAC:

- 3x piliers 3a chez finpension

- 2x piliers 3a chez VIAC

Puis ensuite, tu répartis 3/5 de ton montant maximal annuel chez VIAC ou finpension, et tu envoies les autres 2/5 chez finpension ou VIAC.

Résumé meilleur pilier 3a pour 2025 (en un tableau)

| VIAC | finpension | |

|---|---|---|

| Classement rendement | 1er ex æquo | 1er ex æquo |

| Frais | 0.44% de base | 0.39% |

| Programme de fidélité | Oui (jusqu’à CHF 7'500 de gestion gratuite), abaissant les frais jusqu’à 0.36% Et tu reçois 25% en plus de tes avoirs de prévoyance en cas d’invalidité ou de décès | Crédit de frais de CHF 25 par recommandation |

| Maximum en actions globales | 99% | 99% |

| Nombre max de portefeuilles | 5 | 5 |

| Identification formelle | ✅ | ✅ |

| Fournisseur de fonds | Swisscanto et UBS | Swisscanto et UBS |

| Langues de la plateforme | FR / DE / IT / EN | FR / DE / EN |

Le cas concret de la famille MP

Nos deux 3ème piliers avec Mme MP sont chez VIAC et finpension.

Initialement, on n’avait que le pilier 3a de Mme MP chez VIAC, car le mien était bloqué dans une satanée assurance vie mixte (NE JAMAIS FAIRE CETTE ERREUR!)

Puis, en septembre 2022, on a enfin réussi à clôturer notre hypothèque ET mon pilier 3a mixte lié à assurance vie!

Ça nous a permis de faire trois choses:

- Passer notre hypothèque chez VIAC (via la Banque WIR)

- Passer mon pilier 3a chez VIAC

- Dégager du cash pour pouvoir investir dans notre premier immeuble locatif en Suisse

Puis, on a partagé notre montant maximum du pilier 3a entre VIAC et finpension.

Conclusion

En 2025 encore, VIAC et finpension sont donc les meilleurs 3ème piliers investis à 100% en actions globales.

🥇 finpension et VIAC sont 1er ex æquo du classement Handelszeitung.

===> 3aMust <===

===> MUSTBC <===

Ces deux piliers 3a te permettent d’investir tout le montant maximum de ta cotisation annuelle (à savoir, 7'258 francs suisses en 2025).

Aussi, et c’est ce qui nous importe le plus en tant que Mustachian, VIAC et finpension proposent les meilleurs rendements avec leur stratégie globale investie à 100% en actions (en prenant en compte tous les frais).

Donc que tu choisisses VIAC ou finpension, tu peux y aller les yeux fermés, tu feras le bon choix!

Grâce à ces deux solutions, tu auras le plus d’argent en poche lorsque tu retireras tous tes 3ème piliers :)

FAQ 3ème pilier

C’est un bon plan de racheter des années de 3ème pilier?

Je me suis posé la même question lorsque la loi OPP 3 a évolué le 01.01.2025. Tu trouveras ma réponse à cette question dans cet article détaillé.

Quelles langues proposent ces 3ème piliers?

Même si la langue d’une plateforme ne devrait pas t’empêcher de choisir le meilleur pillier 3a de la place, je sais que c’est rédhibitoire pour certains des lecteurs.

(petit rappel: Deepl solutionne ce souci, avec une qualité incroyable de traduction)

Voici donc les langues supportées par chacun de ces 3ème piliers:

- VIAC: FR / DE / IT / EN

- finpension: FR / DE / EN

- BLKB: DE

- True Wealth: FR / DE / EN

- frankly: FR / DE / EN

- Selma: FR / DE / EN

- Descartes: FR / DE

C’est quoi le retrait échelonné du 3ème pilier?

L’imposition du 3ème pilier, qui fait partie de la prévoyance individuelle, est progressive en pourcentage. Ça veut dire que plus le montant que tu retires est gros, plus ton pourcentage d’imposition va augmenter. C’est pourquoi il est recommandé d’ouvrir 5 piliers 3a dès le départ pour optimiser tes impôts lorsque tu retireras chacun d’entre eux une fois par an, cinq ans avec l’âge légal de la retraite.

Si tu veux en savoir plus sur cette astuce de prévoyance, j’ai écrit un tutoriel détaillé sur le retrait échelonné du 3ème pilier pour économiser des impôts au maximum.

Est-ce qu’investir son pilier 3a en bourse est sécuritaire?

La bourse par définition est un placement à risque.

Après, j’aime bien comment le journaliste du Handelszeitung résume ça:

Celui qui investit son argent de prévoyance 3a de manière largement diversifiée sur les marchés d’actions a de meilleures chances de rendement. Certes, le risque de perte de cours augmente avec les actions. Mais ceux qui restent investis pendant 15 ans ou plus n’ont pratiquement rien à craindre.

Évidemment, le mot-clé est “pratiquement”, car ce n’est pas un compte épargne non plus ;)

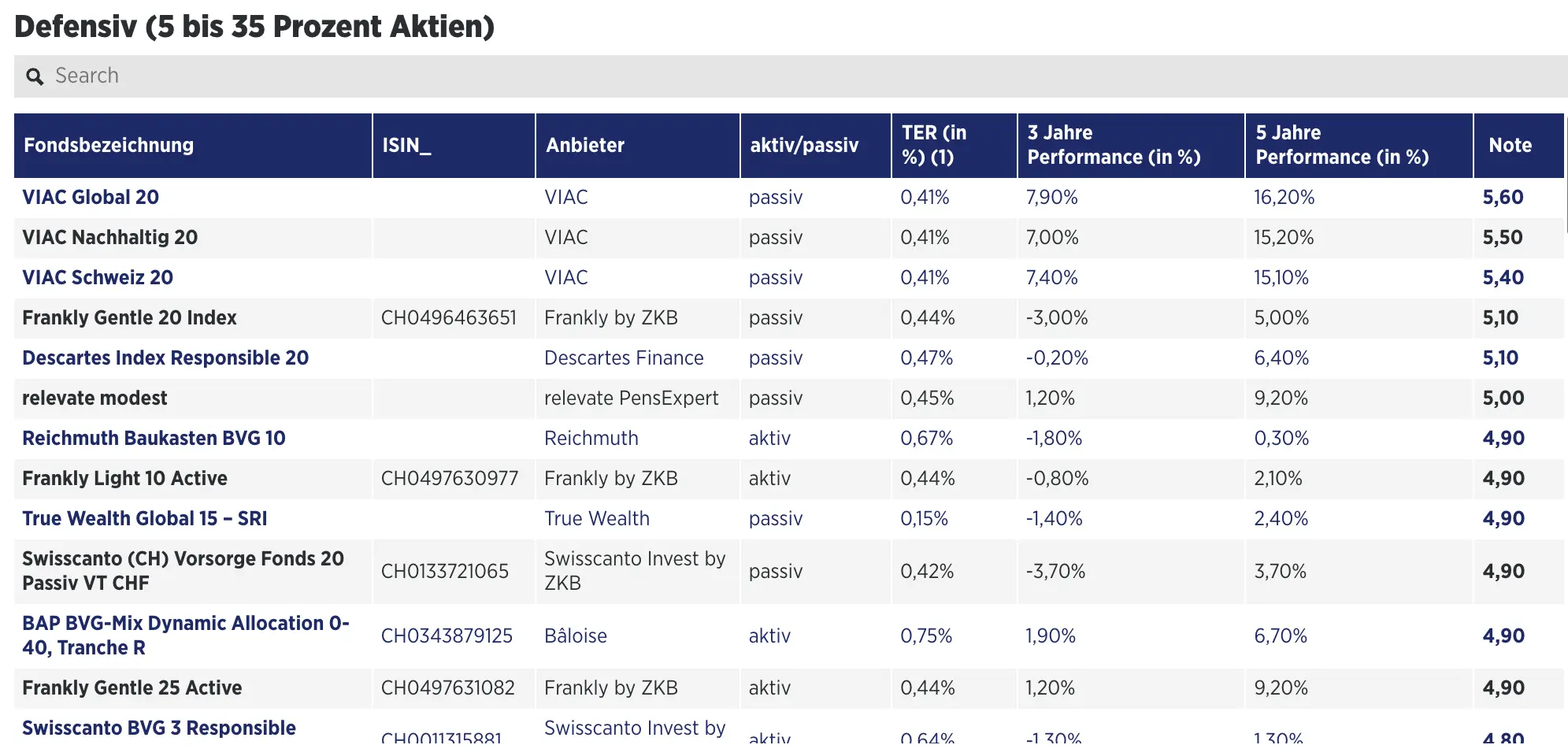

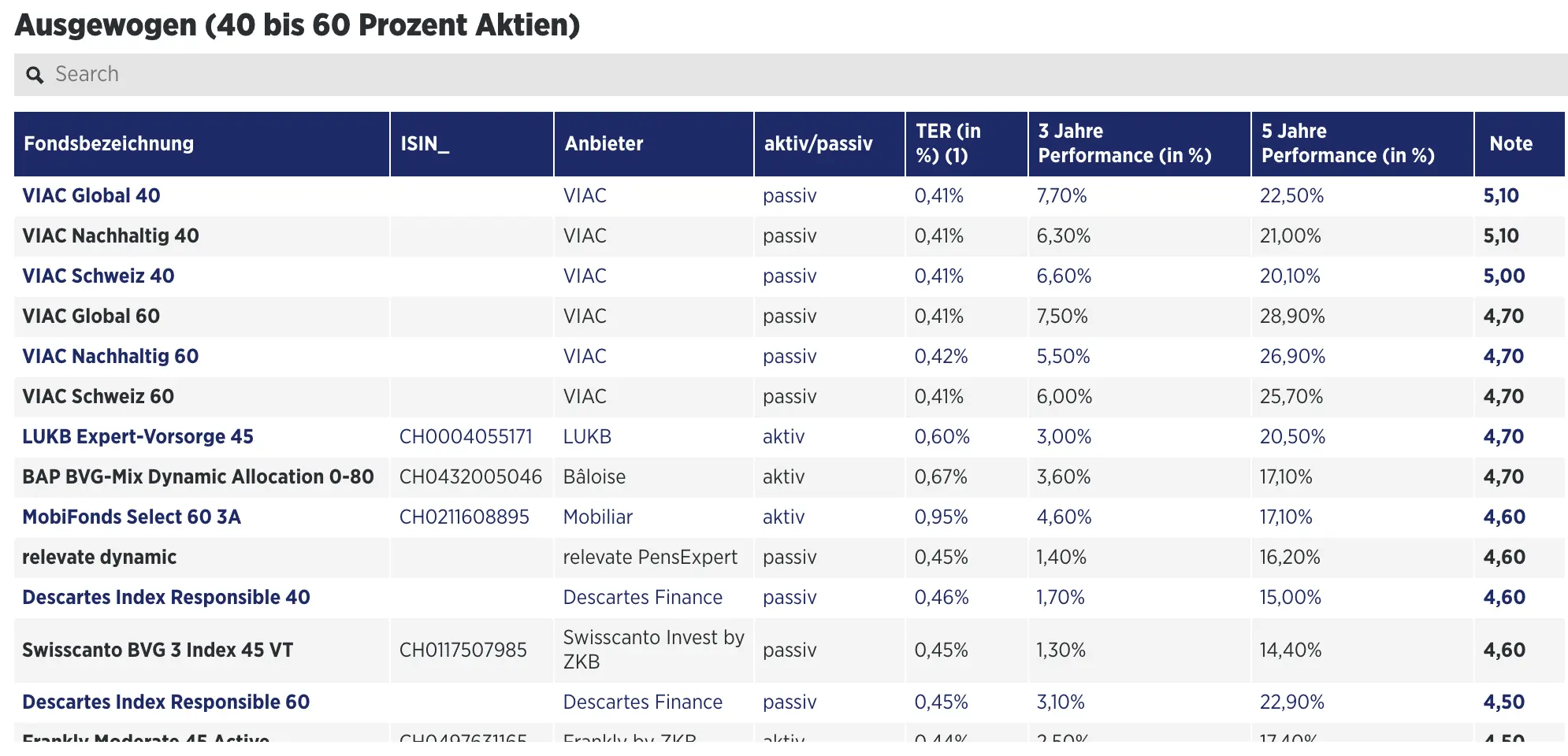

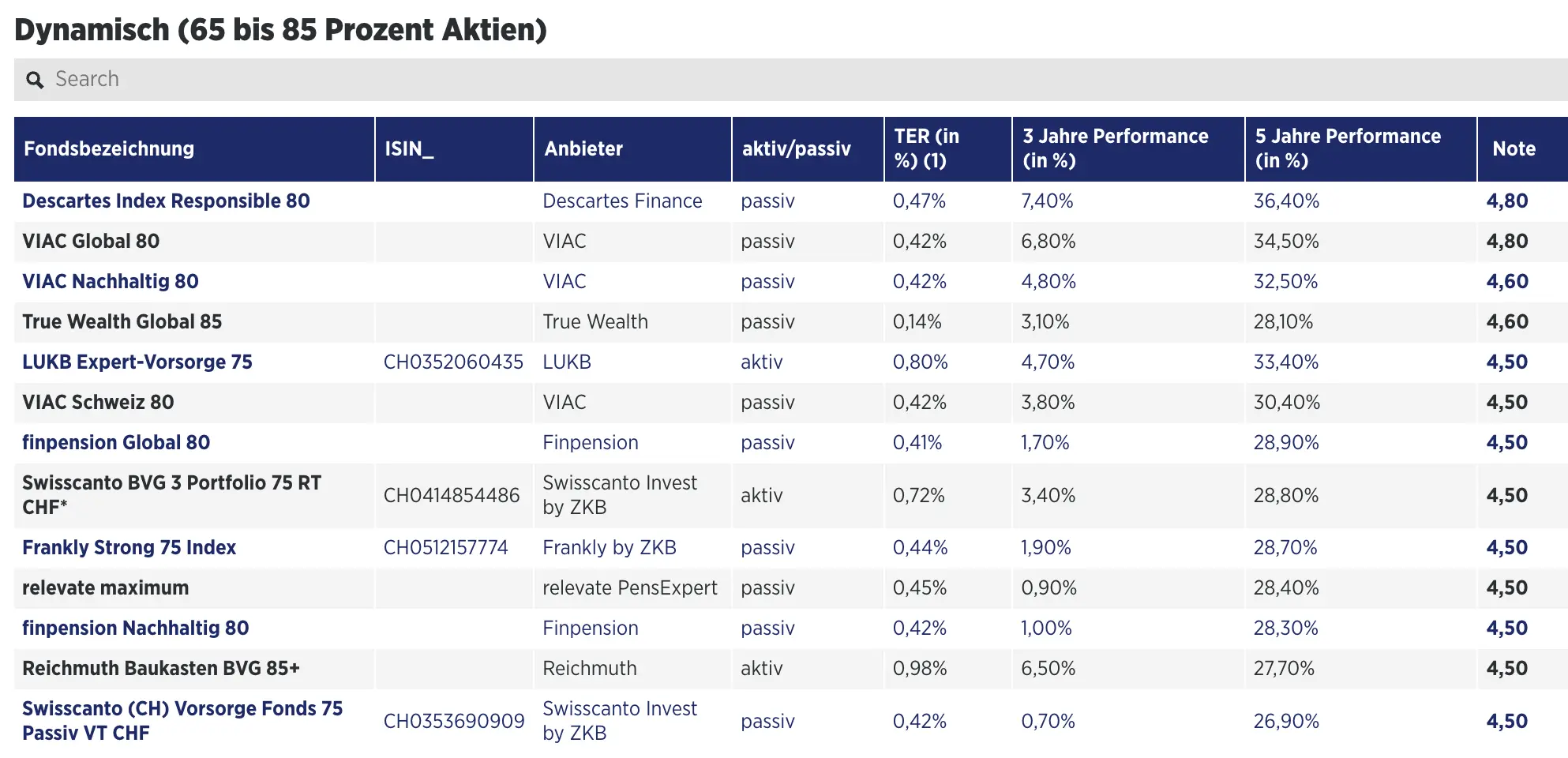

Quel est le meilleur 3ème pilier si je veux investir moins que 100% en actions?

Les finances personnelles portent bien leur nom.

Elles sont personnelles.

Car dépendant de ta phase FIRE (accumulation en amont, ou consommation en aval), tu vas potentiellement être moins agressif que moi au niveau de ton allocation d’actifs.

Je te mets donc une capture d’écran des différents résultats du comparatif des piliers 3a du Handelszeitung:

Comparatif Handelszeitung des meilleurs fonds 3a au profil défensif avec 10-35% en actions (source: Handelszeitung)

Comparatif Handelszeitung des meilleurs fonds 3a au profil équilibré avec 40-60% en actions (source: Handelszeitung)

Comparatif Handelszeitung des meilleurs fonds 3a au profil dynamique avec 65-85% en actions (source: Handelszeitung)

Quel âge pour un 3ème pilier?

Il faut être majeur (18 ans) pour pouvoir ouvrir un 3e pilier en Suisse. La loi spécifie qu’au plus tôt, un jeune peut ouvrir son pilier 3a le 1er janvier suivant son 17ème anniversaire.

Comme avec tout investissement, le plus tôt tu effectues ton premier versement dans ton 3ème pilier, le plus de rendement tu obtiendras sur le long terme.

Que penses-tu du 3ème pilier VZ, cher MP?

VZ est une société suisse réputée et sécuritaire. Néanmoins, leur solution de pilier 3a n’apparaît pas dans le classement Handelszeitung. Ce qui indique que le 3ème pilier VZ n’est pas celui qui propose le meilleur rendement — chose qu’on recherche en premier lieu en tant que Mustachian.

Je te recommande ce que j’utilise moi-même à la place: un pilier 3a chez VIAC et un chez finpension.

Que penses-tu du pilier 3a de Yuh?

Je l’ai écarté, car pas dans le top des meilleurs 3ème piliers du classement Handelszeitung.

(crédit image en-tête: pexels.com)