Dernière mise à jour: 13 juillet 2024

Comme tu l’as compris jusqu’ici, en prenant un courtier étranger et en investissant depuis la Suisse, tu bénéficies d’un grand traitement de faveur fiscalement parlant.

Mais on paie quand même des impôts en Suisse, malgré ce que tous les pays nous entourant croient ;)

Et notamment des impôts sur les dividendes reçus [1].

Pour rappel, un dividende est du cash que toi, en tant qu’investisseur suisse, tu reçois de la part de la société que tu possèdes pour te remercier de leur prêter du capital (i.e. l’argent que tu as investi chez eux).

Chaque société décide de son calendrier de versement de dividendes (chaque année, chaque trimestre, etc.)

Et concrètement, quand je dis du “cash que tu reçois”, c’est littérallement des CHF que tu vois versés sur ton compte de courtage.

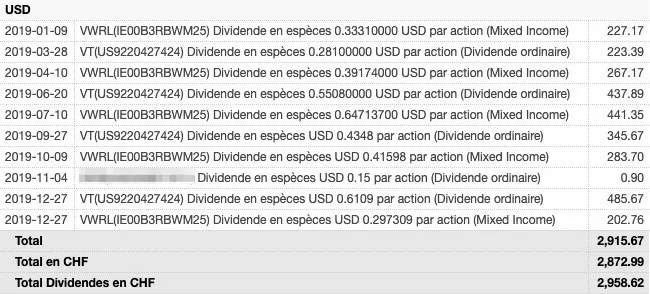

En image, c’est souvent plus explicite:

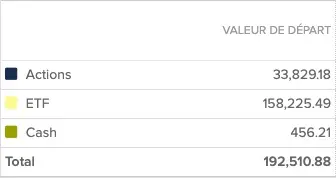

Dans tout compte de courtage, tu as une ligne concernant le cash (là où tes dividendes sont versés), et une ou plusieurs lignes avec les titres que tu possèdes (ici 'Actions' et 'ETF')

Le principe est simple: tout dividende que tu touches doit être déclaré de façon brute (sans y déduire les impôts anticipés — c’est le sujet de notre prochaine chapitre), et est taxé comme un revenu.

Prenons un exemple: imagine que tu possèdes 150 actions Roche qui te versent CHF 2.5 de dividendes. Ça te donne donc 150 x 2.5 = CHF 375. Et tu déclares donc ces CHF 375 comme revenus.

Et c’est la même chose pour un titre étranger US, japonais, irlandais, ou de tout autre pays.

Tout dividende touché doit être déclaré en Suisse.

Tu dois indiquer tous les dividendes reçus lorsque tu remplis ta déclaration d’impôt. Ce processus est aussi détaillé dans mon guide étape par étape.

Il y a néanmoins une subtilité à comprendre entre les dividendes accumulatifs et les dividendes distributifs. On en parle ci-dessous.

[1] Focaliser son portefeuille sur des actions payant des dividendes est non-pertinent en général, et ça le devient encore moins lorsque tu comprends que la Suisse est plus avantageuse avec les gains en capital que les gains en dividendes.

Dividendes accumulatifs ou distributifs, quel est le mieux niveau impôts?

“Heu, Marc, on avait dit pas de jargon!”

Ah oui, c’est vrai, j’oublie toujours, désolé!

Pour faire simple, quand un ETF te verse des dividendes, il peut faire ça de deux façons différentes:

- Il te les distribuent, c’est-à-dire qu’ils te verse littéralement du cash sur ton compte d’investissement (cf. premier screenshot de cette page). On dit donc de cet ETF qu’il est “distrutif” (souvent raccourci en “dist”)

- L’autre option est que l’ETF ré-investit automatiquement les dividendes dans lui-même. On dit de cet ETF qu’il est “accumulatif” (souvent raccourci en “acc”)

Dividendes accumulatifs ou distributifs, où trouver l’info?

On me pose souvent la question suivante: “Comment savoir si un ETF est accumulatif ou distributif?”

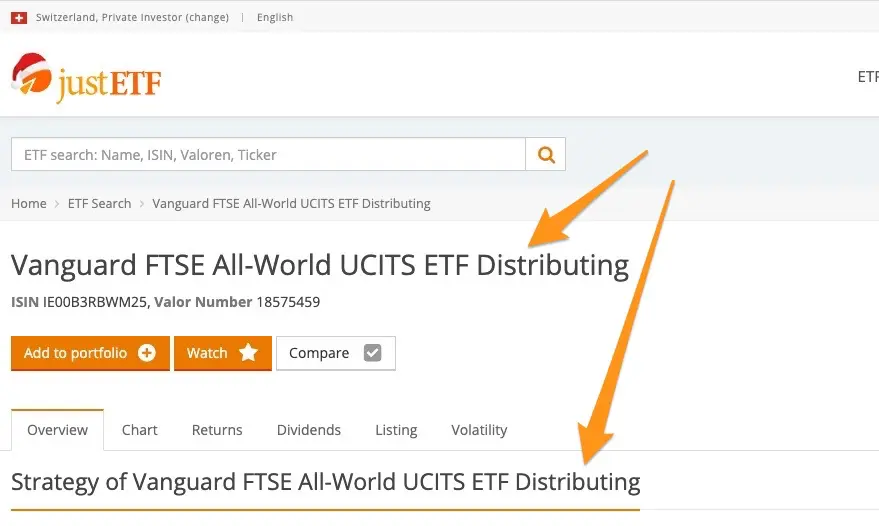

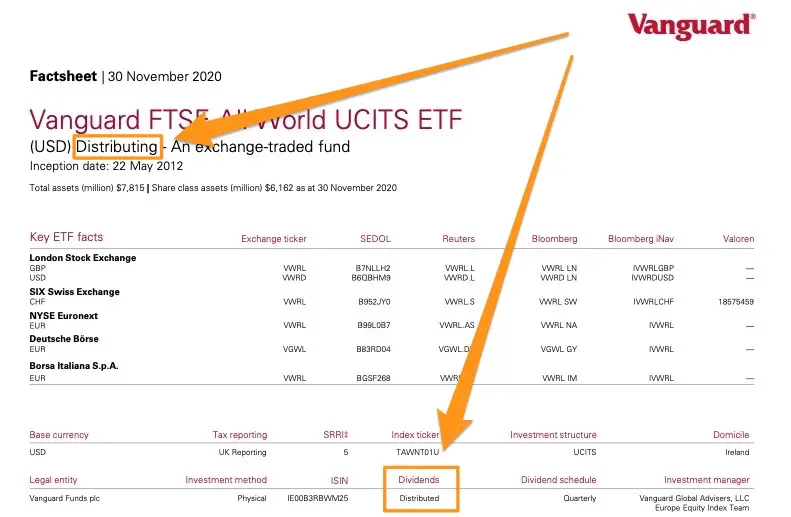

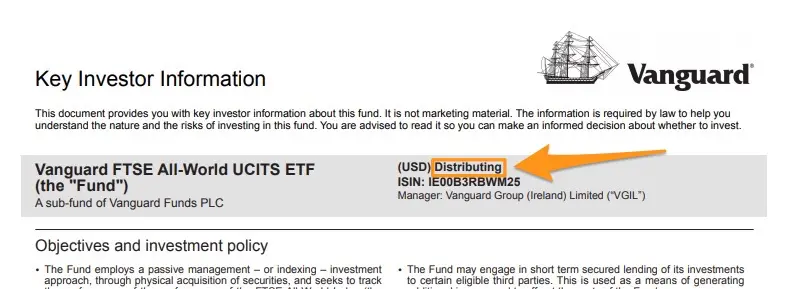

La réponse est tout simplement indiquée dans le nom de l’ETF directement (cf. capture d’écran justetf.com ci-dessous), ou bien dans la fiche d’information de l’ETF (cf. ci-dessous), ou encore dans la fiche d’informations clés pour l’investisseur (aka KIID, cf. ci-dessous):

Le mot 'Distributing' sur le moteur de recherche d'ETFs JustETF.com indique que cet ETF VWRL est distributif

On retrouve aussi cette information dans la fiche d'information de l'ETF fourni par l'emetteur dudit ETF, ici Vanguard pour son ETF VWRL distributif

Enfin, on peut aussi savoir si un ETF est accumulatif ou distributif en regardant la fiche d'informations clés pour l'investisseur (aka KIID)

Dividendes accumulatifs ou distributifs, c’est quoi le plus pratique?

D’un point de vue purement pratique, un ETF accumulatif est plus pratique (pour les fainéants que nous sommes ;)) car ça t’évite de devoir ré-investir toi-même manuellement en rachetant des actions d’ETF grâce aux dividendes reçus en cash sur ton compte de courtage.

Par contre, lorsque tu es FIRE (“Financial Independence, Retire Early”, en français: “Indépendance Financière, Retraite Anticipée”), un ETF distributif peut se révéler plus pratique car il te permet de financer ton style de vie sans devoir toujours t’embêter à revendre quelques ETFs — i.e. tu te transfères simplement le cash reçu sur ton compte bancaire suisse et le tour est joué.

Dividendes accumulatifs ou distributifs, lequel a le meilleur rendement?

Ensuite, d’un point de vue rendement pur, il n’y a pas de différence. Donc si j’ai le choix entre deux ETFs, l’un accumulatif, et l’autre distributif, alors je suis mon processus de sélection d’ETF décrit dans cet article (en résumé, le moins cher en frais et le plus liquide en volume de transaction et taille de fonds).

Dividendes accumulatifs ou distributifs, quel ETF est le mieux fiscalement parlant?

Mais revenons au sujet de l’imposition, puisque c’est ce qui nous intéresse dans ce guide.

Lorsque j’ai débuté dans l’investissement, j’avais lu et cru (à tort!) sur des forums que les ETFs accumulatifs étaient mieux que les distributifs en Suisse car les premiers (accumulatifs, donc) n’était pas imposés. En effet, la légende courrait que comme les dividendes n’étaient pas versés, le fisc suisse n’y voyait que du feu, et que moi j’économisais des impôts.

Bien m’en a pris d’en parler sur le blog, car des lecteurs m’ont vite informé que je faisais fausse route! (j’adore le blog pour ça, j’en apprends des tonnes)

Donc, en terme de fiscalité, la vraie réponse à la question “ETF accumulatif ou distributif?” est que ça n’a aucune incidence sur les impôts. Car tu dois déclarer les deux.

Mais le diable se cache dans les détails. Car il y a un point important à connaître qui fait qu’au final, les ETFs distributifs sont à favoriser pour un investisseur suisse dans certains cas.

Je remercie ici @nugget, vétéran du forum MP, pour son excellent travail de recherche en matière d’optimisation fiscale. Notamment avec ce post wiki dans le forum.

Car je ne suis pas un génie des impôts ni des chiffres, loin de là. Et sans les échanges dans notre communauté FIRE suisse, j’en saurais 1'000 fois moins que tout ce que j’ai appris jusqu’ici. Donc rendons à César ce qui appartient à César comme dit l’expression.

Comme mentionné dans le forum, cet article de la NZZ, via une mention de la société de conseil financier zurichoise Hinder Asset Management, indique la chose suivante:

Les ETF qui s’accumulent n’indiquent parfois pas séparément les revenus et les gains en capital, ce qui peut entraîner l’imposition des gains en capital. Le revenu imposable des ETF peut être consulté sur le site web de l’Administration fédérale des impôts.

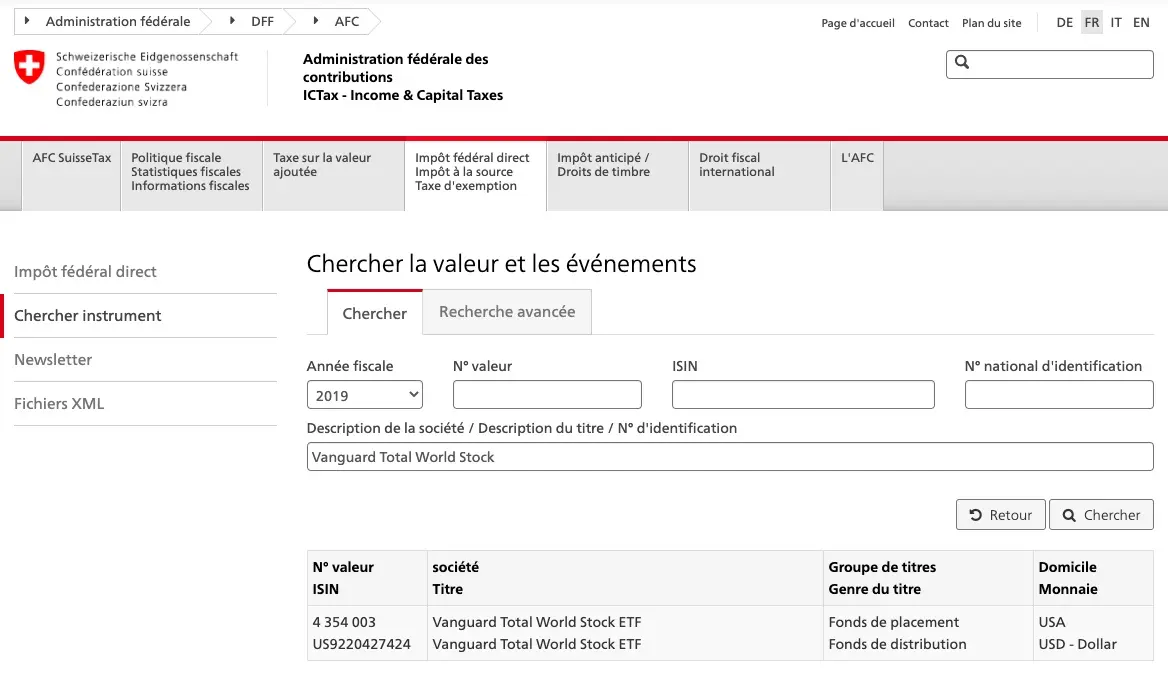

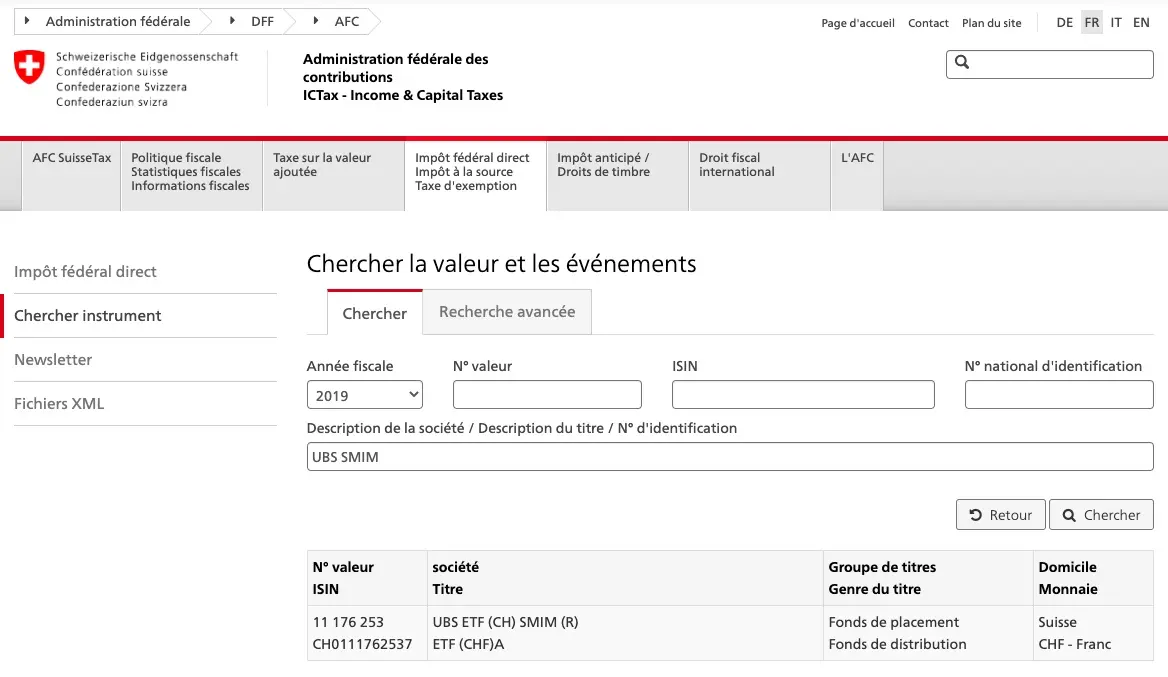

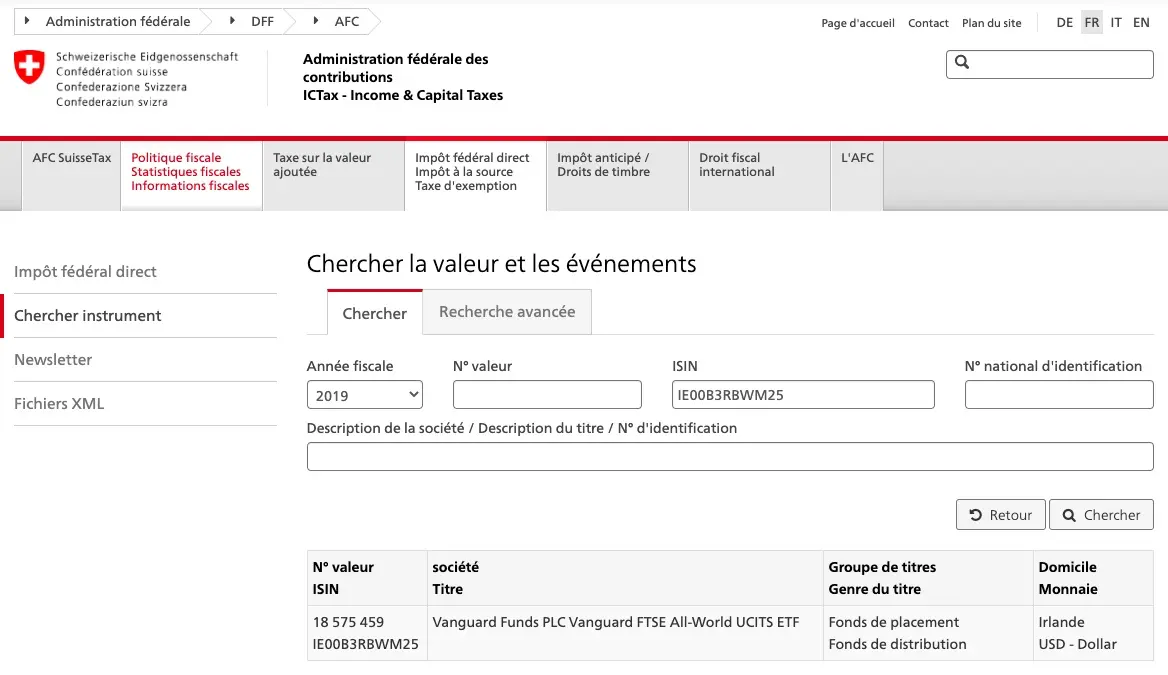

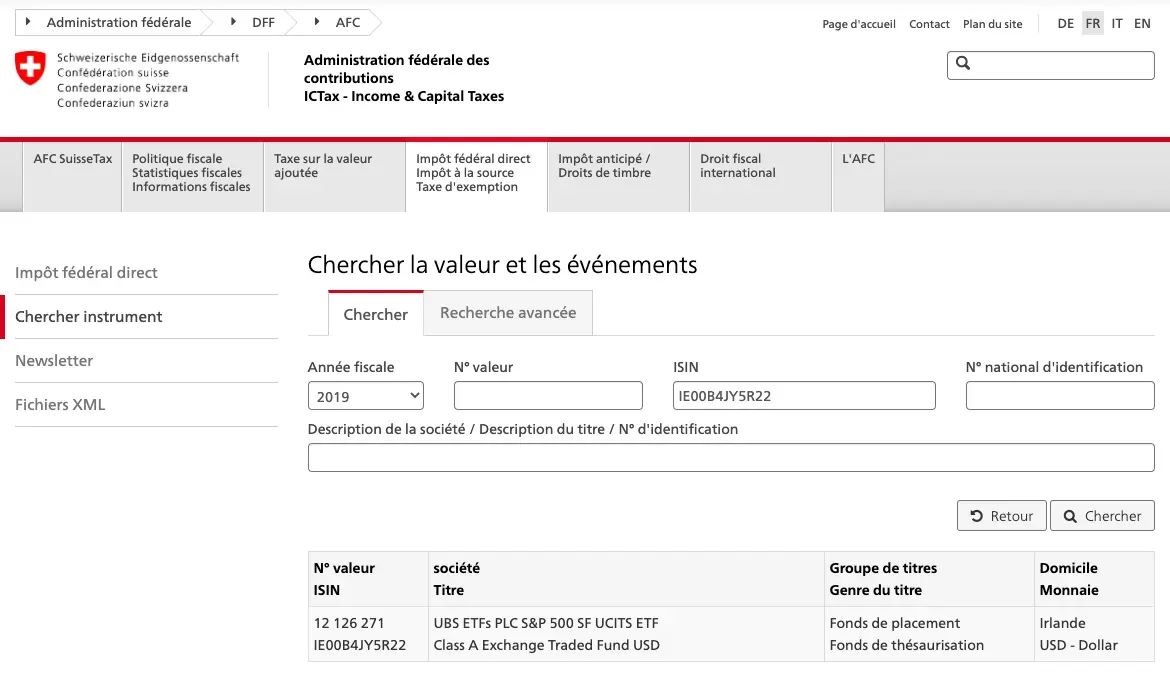

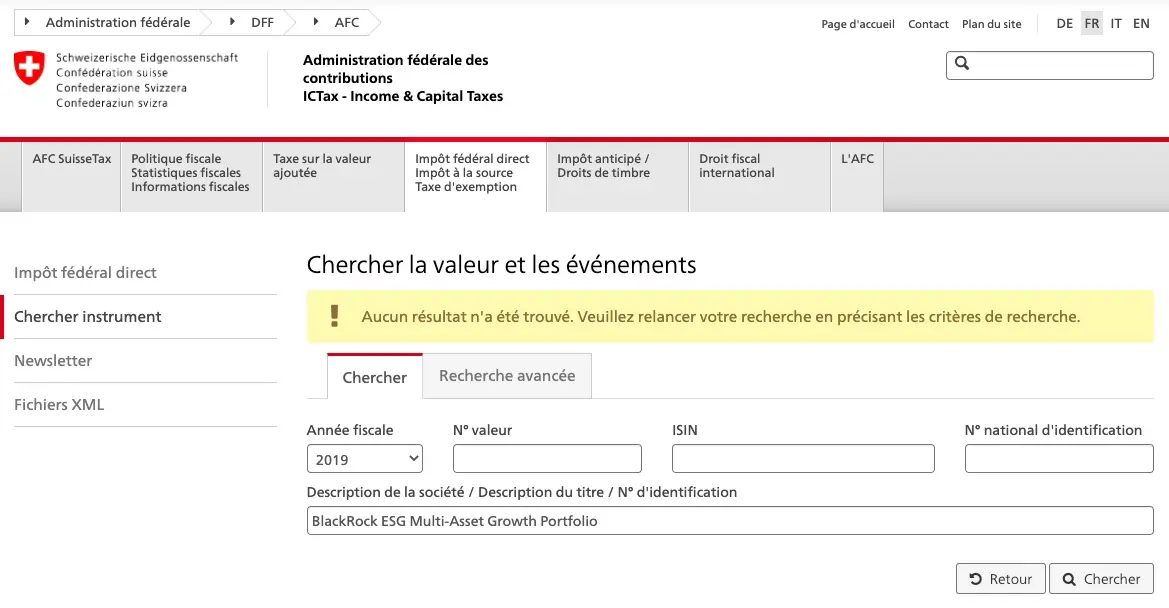

En langage simple, lorsque tu fais ta déclaration d’impôts et que tu veux savoir quel montant de dividendes tu dois déclarer, tu peux soit aller voir ce que tu as touché sur l’interface de ton courtier en ligne, ou, plus prudent car validé officiellement par l’AFC, tu peux aller voir sur le site web ICTax de l’AFC (pour “Income and Capital Taxes”, qui veut dire “Impôts sur le revenu et sur le capital” en français).

Deux cas de figures sont possibles:

- Tu possèdes un ETF distributif

- Cet ETF est listé sur ICTax, tu es donc tranquille et ne paiera que l'impôt sur les dividendes touchés (et pas sur les gains en capital)

- Cet ETF n'est pas listé sur ICTax, tu dois donc trouvé les infos de tes dividendes via ton courtier en ligne. Et il se peut que le fisc te demande une preuve de ça (ça ne m'est jamais arrivé personellement). C'est vraiment facile de trouver ces infos, donc ça n'est pas un souci

- Tu possèdes un ETF accumulatif

- Cet ETF est listé sur ICTax, tu es donc tranquille et ne paiera que l'impôt sur les dividendes touchés (et pas sur les gains en capital)

- Cet ETF n'est pas listé sur ICTax, et alors là c'est plus problématique, car en général, **le fisc suisse te taxe sur les gains en dividendes ET en capital** (question ouverte de mon côté et nécessitant une preuve: est-ce qu'IB ne fournit pas ce niveau de détails qui te permet d'éviter la taxation sur ton gain en capital?)

C’est ce dernier point qui fait dire à la communauté d’investisseurs suisses qu’il est donc plus intéressant d’opter pour un ETF distributif d’un point de vue fiscal.

Histoire que tu visualises de quoi je parle quand je mentionne le site de l’ICTax, voici comment ce dernier te permet de trouver le montant de dividendes que tu dois déclarer avec des exemples:

ETF UBS SMIM

L’ETF suisse UBS SMIM que j’aime bien est d’une part distributif, et d’autre part listé sur ICTax, donc on est tranquille pour les impôts:

L'ETF suisse UBS SMIM que j'aime bien est d'une part distributif, et d'autre part listé sur ICTax, donc on est tranquille pour les impôts

ETF VWRL (que je recommande d’acheter si tu utiles DEGIRO)

L’ETF irlandais VWRL est d’une part distributif, et d’autre part listé sur ICTax, donc on est aussi tranquille pour les impôts:

L'ETF irlandais VWRL est d'une part distributif, et d'autre part listé sur ICTax, donc on est aussi tranquille pour les impôts

ETF VT (mon préfére, que j’achète régulièrement via Interactive Brokers)

Mon ETF VT préféré (de par sa simplicité) est distributif ET listé sur ICTax, donc tout va bien:

ETF UBS S&P500 (que je n’ai jamais acheté, c’est juste pour l’exemple)

L’ETF UBS S&P500 est accumulatif. Attention donc! Mais, comme il est listé sur ICTax, tu n’as aucun souci à te faire concernant tes impôts, tu ne seras pas taxé sur quelconque gain en capital:

L'ETF UBS S&P500 est accumulatif. Attention donc! Mais, comme il est listé sur ICTax, tu n'as aucun souci à te faire concernant tes impôts, tu ne seras pas taxé sur quelconque gain en capital

ETF BlackRock ESG Multi-Asset Growth Portfolio (que je n’ai jamais acheté, c’est juste pour l’exemple)

Cet ETF de Blackrock est accumulatif ET n’est pas listé sur ICTax. Il n’est donc pas optimal en terme d’imposition suisse car tu as de fortes chances de te faire imposer sur le gain en capital en plus de dividendes par le fisc suisse:

Cet ETF de Blackrock est accumulatif ET n'est pas listé sur ICTax. Il n'est donc pas optimal en terme d'imposition suisse car tu as de fortes chances de te faire imposer sur le gain en capital en plus de dividendes par le fisc suisse

Petite note sur ICTax et la réactivité du fisc suisse

On a la chance d’avoir une administration qui tient la route en Suisse. Si si, je t’assure. Des fois on râle contre eux, mais quand j’écoute les expats me parler de leur administration, je peux te dire qu’on est vraiment bien servis.

Bref, tout ça pour dire que si tu as un ETF ou tout autre titre qui n’est pas listé sur ICTax, et bien tu peux leur demander de le rajouter. Et ils le font! Et de ce que j’ai pu lire sur les différents sites et forums, ils le font vite en plus (genre pas des dizaines de mois d’attente).

Résumé de la réponse à la question “Dividendes accumulatifs ou distributifs en tant qu’investisseur suisse?”

J’espère que tous ces exemples auront enfoncer le clou, et que tu as maintenant compris quel est le meilleur choix fiscalement parlant entre un ETF accumulatif et distributif.

En résumé, favorise plutôt un ETF distributif car c’est plus simple à déclarer au fisc, tu y perdras moins d’argent en impôts quoi qu’il arrive qu’un ETF accumulatif, et en plus ça te sera plus utile lorsque tu seras FIRE (car tu pourras te servir du cash reçu directement pour financer ton train de vie, plutôt que de devoir revendre des titres).

Comme tu peux le constater, jusqu’ici, c’est en fait assez facile de comprendre le fonctionnement des impôts pour un investisseur suisse.

Là où ça se complique, c’est quand on rentre dans le sujet des impôts anticipés. De nouveau, la recette est complexe, mais pas compliquée une fois que tu sais ce qu’il faut faire. C’est ce qu’on va voir ensemble dans le prochain chapitre.