Prendre une retraite anticipée plusieurs décennies avant les 60-65 ans habituels en Suisse, ça te tente ?

Alors tu es tombé sur le bon blog :)

Mon objectif personnel est d’arrêter de travailler à 40 ans en Suisse pour devenir indépendant financièrement.

Ce que tu vas lire ci-dessous s’applique tout aussi bien si tu souhaites arrêter de travailler pour de l’argent à 30 ans ou bien à 52 ans.

Mais reprenons l’histoire depuis le début.

En 2013, je cherchais un moyen de faire des économies pour qu’on achète notre chez-nous en Suisse avec Mme MP. En regardant sur l’internet mondial, j’ai vu que la première étape serait de faire un budget.

En tant que geek, j’ai donc cherché un outil de budget digital accessible depuis mon natel et laptop. C’est comme ça que j’ai découvert YNAB (aka “You Need A Budget”) qui nous a amené de CHF 50'000 à CHF 450'000 de fortune nette en 6 ans.

J’ai passé plusieurs soirées sur le forum de YNAB pour trouver comment économiser au maximum via toutes les astuces budget possibles et inimaginables.

Au détour de mes pérégrinations, je suis tombé sur un membre du forum qui disait :

“Cool ton projet immobilier. Moi de mon côté je cherche à économiser pour prendre ma retraite à 35 ans !”

“Heu, pardon ?!” fut ma première réaction.

En discutant plus longuement avec lui, il m’apprenait l’existence du mouvement FIRE (“Financial Independence, Retire Early”, en français: “Indépendance Financière, Retraite Anticipée”).

Ça a été un tournant dans ma vie. Si bien que depuis 2013, devenir FIRE est mon objectif de vie principal.

Dans l’idée, tu économises au maximum via un mode de vie Mustachian. Puis tu investis tout ce cash en bourse ou en immobilier. Et une fois que tu as atteint le montant nécessaire, tu vis sur les rendements de tes investissements pour le reste de tes jours.

Tentant n’est-ce pas ?

La règle des 4% de la Trinity Study (aka méthode FIRE)

Si tu es comme moi à l’époque, i.e. que d’arrêter de devoir travailler pour de l’argent te botte bien, la pièce du puzzle qui te manque c’est :

“Mais comment je calcule le montant qu’il me faut pour être indépendant financièrement ? Et quid du calcul de ma date de retraite anticipée ?! Hein dis, MP !”

Par chance, des gens encore plus intelligents que moi (c’est dire leur niveau ! :D) ont planché sur le sujet.

Des professeurs de finance de l’Université de Trinity (San Antonio, Texas, États-Unis) ont analysé le sujet du taux de retrait dans la fortune de quelqu’un pendant sa retraite dans leur “Trinity Study” (“Étude de Trinity” en français).

Cette étude a été popularisée avec le mouvement FIRE, et est plus communément connue comme la “Règle des 4%” (de son vrai nom “Retirement Savings: Choosing a Withdrawal Rate That Is Sustainable”, par Philip L. Cooley, Carl M. Hubbard and Daniel T. Walz en 1998).

Je me réjouis de partir en rando au lac de Taney en pleine semaine (genre un mardi matin) quand je serais indépendant financièrement à mes 40 ans en Suisse

En résumé, cette “Trinity Study” explique que, statistiquement, ta fortune investie en bourse restera intacte — grâce au fait de la croissance régulière de la bourse — si tu ne consommes que ses rendements à hauteur de 4% du montant de cette dernière chaque année pour subvenir à tes besoins.

À noter que la l’étude de Trinity ne parle que de ta fortune investie. Elle ne prend pas en compte tout revenu de quelconque système de retraite suisse AVS/LPP que tu pourrais toucher plus tard.

Dans l’idée, toute ta fortune investie te rapporte dans les 6-8% annuellement. Tu soustrais à ça l’inflation de 2-3%, et tu vis avec les rendements de 3-4% restants.

Si on prend mon exemple :

- On aura besoin de CHF 86'240/année avec Mme MP pour subvenir à nos dépenses annuelles

- Notre objectif FIRE est donc d’atteindre CHF 2'156'000 de fortune nette, puisque 4% de CHF 2'156'000 donne : 0.04 x 2'156'000 = CHF 86'240

Si comme moi tu n’es pas fan des calculs de pourcentage inversés, faisons une petite règle de trois (aka produit en croix) pour que tu puisses calculer le montant d’argent qu’il te faut pour ta propre indépendance financière.

La méthode de “Multiplier par 25 tes dépenses annuelles”

Comme on a vu plus haut, si tu consommes 4% de ta fortune investie, cette dernière restera intouchée selon l’étude de Trinity.

Afin de pouvoir calculer ton montant FIRE, il nous suffit de faire le calcul suivant (je reprends avec mon exemple) :

| Chiffres FIRE | Pourcentage |

|---|---|

| ? | 100 |

| 86'240 | 4 |

Un simple produit en croix nous dit que pour obtenir la valeur du 100% de nos investissements, il suffit de faire :

? = 86'240 * 100/4

soit : ? = 86'240 x 25

et donc : ? = 2'156'000

La méthode des 25x signifie que pour calculer le montant de cash investis dont tu as besoin pour être indépendant financièrement, il te suffit de faire :

Montant FIRE = Dépenses annuelles x 25

Au moment où j’ai eu cette formule, mon objectif d’indépendance financière est devenu beaucoup plus concret. J’avais enfin un chiffre cible à atteindre pour devenir FIRE.

La question suivante qui m’est venue fut : “Dans combien d’années vais-je pouvoir atteindre ce montant ?!”

Le calculateur FIRE qui va bien

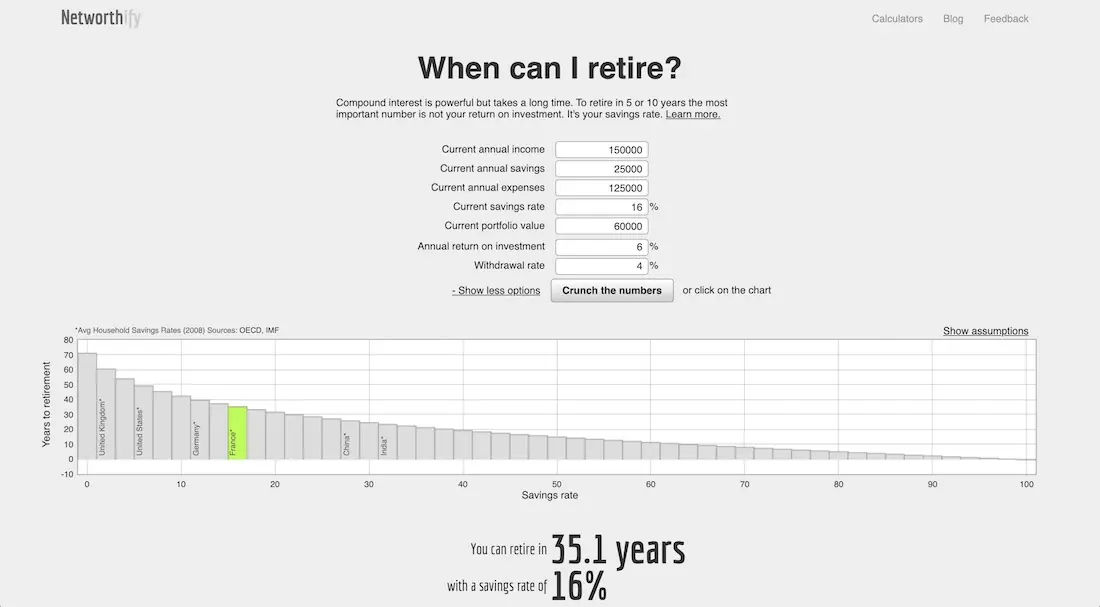

Dans la communauté FIRE, il y a un calculateur FIRE bien connu : le calculateur FIRE Networthify.

MISE À JOUR 07.11.2024: je travaille sur un prototype de calculateur d’indépendance financière spécifiquement pour les Suisses. Les infos détaillées dans cet article.

Ce dernier te permet de rentrer les informations suivantes :

- Current annual income (“revenus annuels actuels” en français)

- Current annual savings (“économies annuelles actuelles” en français)

- Current annual expenses (“dépenses annuelles actuelles” en français) — ce montant se calcule automatiquement si tu remplis les 2 champs ci-dessus

- Current savings rate (“taux d’épargne actuel” en français) — ce montant se calcule aussi automatiquement si tu remplis les champs ci-dessus

- Current portfolio value (“valeur actuelle de ton portefeuille” en français) — à 0 par défaut, mais si tu as CHF 50'000 d’investis déjà par exemple, alors tu peux les ajouter dans ce champ

- Annual return on investment (“Retour sur investissement annualisé” en français) — on peut être conservateur avec du 3-5%, ou plus optimiste avec du 6-8%, ce qui te permet de calculer différents scénarios

- Withdrawal rate (“taux de retrait” en français) — tu peux mettre 4% comme la règle initiale qu’on a vu, ou un peu moins (cf. les controverses sur la règle des 4% ci-dessous)

Clique ensuite sur “Crunch the numbers” (i.e. “calculer mes chiffres” en français) et la magie du calculateur va te dire dans combien d’années tu peux prendre ta retraite anticipée :) Tu peux ensuite jouer avec les chiffres pour voir l’impact que plus d’économies aurait sur le nombre d’années qu’il te reste à bosser pour de l’argent.

Prenons deux exemples concrets :

- 1/ La famille Lambda suisse gagne CHF 150'000 au total par année, et dépenses CHF 125'000 par année. Au début de leur aventure vers l’indépendance financière, ils ont un capital initial de CHF 60'000 sur leur compte d’investissement

Cela nous donne donc le tableau suivant :

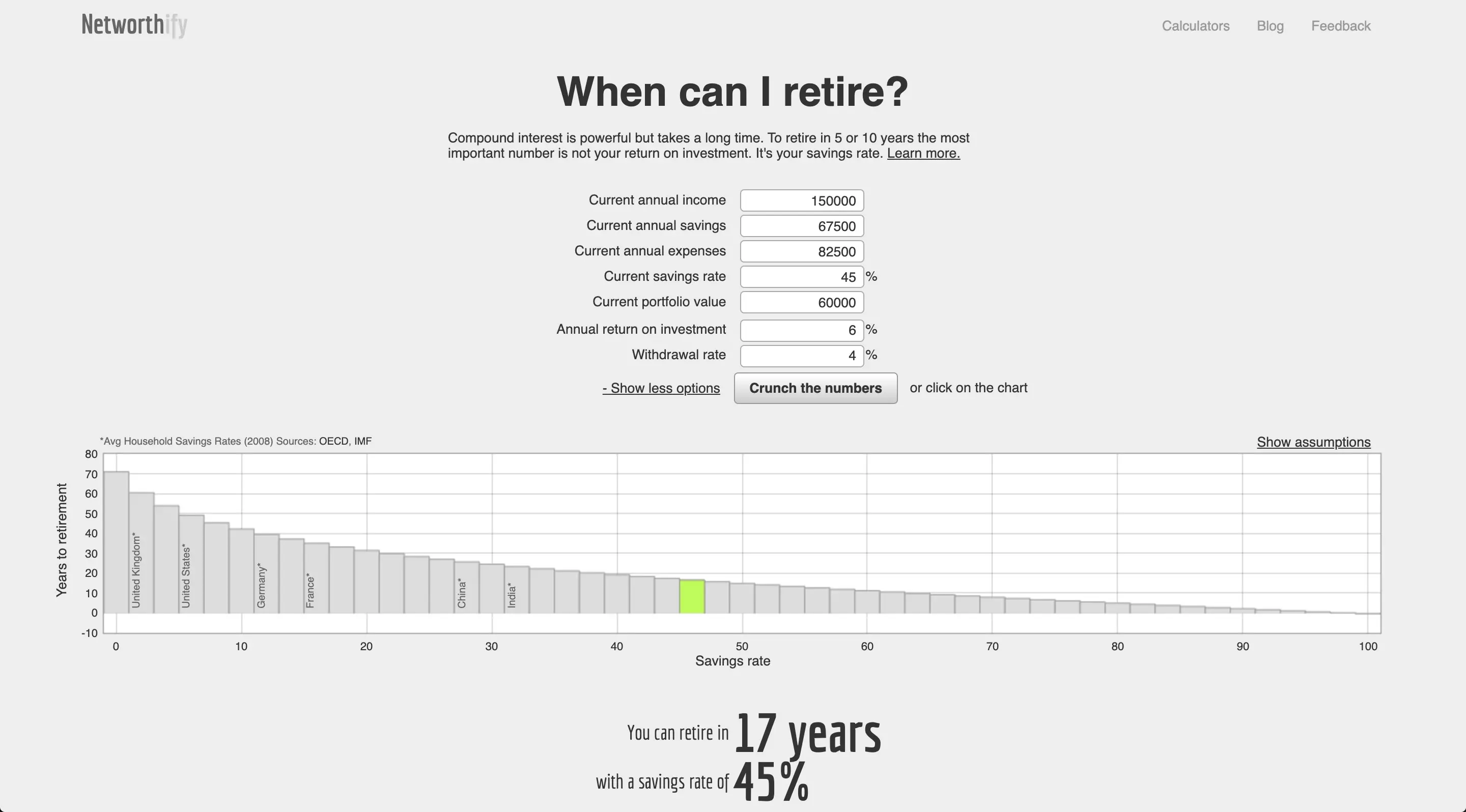

- 2/ Et d’un autre côté, on a la famille Frugale suisse qui gagne aussi CHF 150'000 au total par année, et possède aussi CHF 60'000 d’investis au départ de leur aventure FIRE. La seule différence c’est qu’ils possèdent un mode de vie frugal et ne dépensent que CHF 82'500 par an. Résultat des courses :

Calcul FIRE de retraite anticipée / indépendance financière de la famille Frugale suisse, qui elle a appris comme dépenser moins

En partant du même point de départ niveau revenus et fortune nette, les deux familles ne terminent pas à la même arrivée… :

- La famille Lambda suisse va pouvoir prendre une retraite “anticipée” dans 35.1 ans

- La famille Frugale suisse quant à elle va pouvoir atteindre l’indépendance financière dans 17 ans seulement

Cette différence de 18 ans est énorme, surtout quand tu penses que c’est plein de petites optimisations qui créent ce fossé.

Tableau “Nombre d’années jusqu’à la retraite / Taux d’épargne”

Une fois que tu as compris le mécanisme du calcul FIRE grâce à la règle des 4% et la méthode des 25x tes dépenses annuelles, tu comprends l’intérêt de calculer chaque mois ton taux d’épargne. Et de travailler à l’augmenter continuellement si tu souhaites atteindre ton indépendance financière le plus rapidement possible.

Pour te motiver, je te conseille d’ailleurs d’imprimer ce tableau “Nombre d’années jusqu’à la retraite / Taux d’épargne” et de l’accrocher à quelque part où tu ne pourras pas le manquer :

| Taux d’épargne | Années jusqu’à la retraite |

|---|---|

| 0% | 90 |

| 2% | 84.7 |

| 4% | 70.4 |

| 6% | 62 |

| 8% | 56 |

| 10% | 51.4 |

| 12% | 47.5 |

| 14% | 44.3 |

| 16% | 41.5 |

| 18% | 39 |

| 20% | 36.7 |

| 22% | 34.7 |

| 24% | 32.8 |

| 26% | 31.1 |

| 28% | 29.5 |

| 30% | 28 |

| 32% | 26.6 |

| 34% | 25.2 |

| 36% | 24 |

| 38% | 22.8 |

| 40% | 21.6 |

| 42% | 20.6 |

| 44% | 19.5 |

| 46% | 18.5 |

| 48% | 17.5 |

| 50% | 16.6 |

| 52% | 15.7 |

| 54% | 14.9 |

| 56% | 14 |

| 58% | 13.2 |

| 60% | 12.4 |

| 62% | 11.7 |

| 64% | 10.9 |

| 66% | 10.2 |

| 68% | 9.5 |

| 70% | 8.8 |

| 72% | 8.1 |

| 74% | 7.5 |

| 76% | 6.8 |

| 78% | 6.2 |

| 80% | 5.6 |

| 82% | 5 |

| 84% | 4.4 |

| 86% | 3.8 |

| 88% | 3.2 |

| 90% | 2.7 |

| 92% | 2.1 |

| 94% | 1.6 |

| 96% | 1 |

| 98% | 0.5 |

| 100% | 0 |

Je trouve ce tableau FIRE très inspirant. Il te permet de te rendre compte que c’est toi qui a ton futur entre tes mains. Que chaque dépense que tu décides d’optimiser ou de ne plus faire à un impact direct sur ton taux d’épargne, et donc sur combien d’années il te reste à travailler pour de l’argent.

Les controverses de la règle des 4%

J’entends déjà les médisants et trolls de l’Internet scander : “Ah mais non MP, la règle des 4% ne fonctionne pas ! C’est pas vrai ! Gnagnagna blablabla…”

Ma réponse ?

“Oui je sais mais, non, vous avez tort !”

Oui, je sais que la règle des 4% de la “Trinity Study” a été faite il y a quasi vingt ans, avec comme base de calcul 30 ans de retraite, et non pas 50-60 ans d’années passées à la retraite comme on l’envisage dans la communauté FIRE.

Comme mon copain blogueur The Poor Swiss l’a calculé récemment dans son article (ici, en anglais), il serait plus judicieux de prendre 3.5% de ta fortune investie totale comme montant sur lequel compter pour tes dépenses annuelles (i.e. ce qui transforme le multiplicateur de dépenses annuelles de x25 à x28.5).

Un autre collègue très réputé dans notre communauté FIRE suisse est le canadien Ben Félix. Dans sa dernière vidéo sur la règle des 4% du mouvement FIRE, il mentionne le papier de Vanguard qui recommande une approche plus pragmatique. À savoir d’adapter le pourcentage de dépenses du total d’un portefeuille entre 2.5% et 5% suivant comment le marché se porte. Et ce, dans le but d’éviter que la valeur du portefeuille diminue.

Quand je réponds “Mais non vous avez tort !” aux médisants, mon argumentation est la suivante :

- Le but de la règle des 4% (et de la méthode FIRE des 25x qui en découle) est d’avoir une estimation grossière de l’objectif à atteindre.

- Si ton objectif FIRE oscille entre 2 millions et 2.5 millions de CHF, pour moi ce n’est pas un problème. Car une fois que tu as appris comment atteindre 2 millions, je peux t’assurer que tu auras l’état d’esprit et les compétences nécessaires pour gagner un demi-million additionnel.

- L’avantage d’être Mustachian, c’est que le frugalisme fait partie de nos gènes pour le restant de nos jours. Donc, armer de cet avantage, on n’aura pas de peine à reduire nos dépenses à 2.5% comme le recommande Vanguard en temps de crise. Et non, ce n’est pas de la privation, c’est de l’adaptation Môsieur le râleur !

- De même, un autre avantage du Mustachianisme c’est qu’on a compris les fondements du “vrai bonheur qui dure”. Ce dernier ne se trouve non pas dans la consommation de biens pour des plaisirs éphémères, mais bien dans l’accomplissement et la maîtrise d’une passion/travail/artisanat (note pour la police FIRE de l’Internet : quand je dis passion, travail, ou artisanat, je parle d’activités non-obligatoires). Et le comble, c’est que ces activités créent souvent de la valeur. Donc en plus de nous rendre heureux, elles nous ramènent du cash additionnel à notre allocation des 4% de notre retraite anticipée.

- Dans la même veine du point 4 ci-dessus, si la bourse et le monde financier tout entier venait à s’écrouler, nos compétences acquises durant la pratique de nos différentes passions ainsi que notre frugalisme acéré nous permettrait de survivre à une telle épreuve sans devoir consommer toute notre fortune.

- Cette règle des 4% peut aussi être vue comme conservatrice en un sens car elle ne prend pas du tout en compte le système de retraite des piliers suisses (AVS, LPP, pilier 3a). C’est à dire que toute rente ou capital que tu toucherais viendrait en bonus des rendements de tes investissements en bourse.

- Et enfin, et c’est important de bien le comprendre, cette règle des 4% a pour but de ne pas toucher à ton capital initial, en ne vivant que des rendements que ce dernier génère. Sauf que si comme Mme MP et moi, tu ne prévois pas de laisser intentionnellement un héritage (devrais-je dire une cuillère en argent !) à tes enfants et proches, alors tu peux te permettre de taper dans ton capital initial. Car oui, oh parents indignes que nous sommes, nous comptons bien inculquer à nos bambins que c’est eux qui devront se créer leur propre richesse. Et si par chance, il leur reste quelques CHF de notre fortune, alors ça sera un bonus imprévu.

Résumé

La règle des 4% pour calculer ta date de FIRE est une bonne approximation.

Ce que je conseille c’est de ne pas trop se perdre dans des micro-calculs au dixième de pourcentage près. Et plutôt de mettre cette énergie à muscler ta frugalité, et à trouver des moyens pour augmenter des revenus régulièrement.

Afin de connaître quel montant de CHF tu as besoin pour devenir FIRE, il te suffit de multiplier par 25 le montant de tes dépenses annuelles.

Ensuite, tu peux calculer dans combien d’années tu peux prendre ta retraite anticipée en insérant tes chiffres dans le calculateur FIRE Networthify.

MISE À JOUR 07.11.2024: et si tu veux de la précision suisse dans ton calcul d’indépendance financière, je te recommande de lire mon article à propos de mon prototype “FI Planner”.

Exercice

Afin de ne pas retirer que de l’inspiration de cet article, je te propose l’exercice suivant pour passer à l’action :

- Calcule tes dépenses annuelles (grosso-modo dans un premier temps, n’y passe pas des semaines)

- Applique la méthode FIRE des 25x tes dépenses annuelles pour connaître le montant qu’il te faut afin d’atteindre la liberté financière

- Partage-nous ton montant dans les commentaires (t’inquiète on ne juge pas dans la Team MP, on est là pour s’entraider)

- Amuse-toi avec le calculateur pour voir dans combien d’années tu pourras parvenir à atteindre ce montant

- Lance-toi et crée ton premier budget pour augmenter ton taux d’épargne au maximum possible