Wenn du deine Steuererklärung in der Schweiz selbst ausfüllst, könnten dir ein oder mehrere Steuerabzüge entgehen.

Ich selbst habe das zu Beginn meines Berufslebens erlebt. Damals erinnere ich mich daran, dass ich später bei der Arbeit mit einem guten Kollegen zusammen war. Und wir haben uns gegenseitig unsere Steuererklärungen mit unseren Abzügen vorgelegt.

Also beschloss ich, mir eine vollständige Checkliste der von mir genutzten Steuerabzüge zu erstellen, mit Richtbeträgen und Punkten, auf die ich achten sollte.

Ich teile sie hier mit dir, um dir zu helfen, deine Steuerrechnung legal zu optimieren, egal in welcher Situation du bist (Arbeitnehmer, Eltern, Mieter oder Eigentümer).

Es ist kein theoretischer Katalog (den liefert dir das Steueramt deines Kantons), sondern ein konkretes Feedback, das auf dem basiert, was ich im Laufe der Jahre tatsächlich abgezogen und überprüft habe und das ich systematisch durchlaufe, bevor ich meine Steuererklärung bestätige.

Wie verwende ich diese Checkliste für Steuerabzüge?

Um es klar zu sagen: Diese Checkliste sollte nicht einfach Zeile für Zeile abgearbeitet werden.

Einige Abzüge gelten für fast alle, während andere klar von deiner Situation abhängen: ob du Arbeitnehmer/in oder Selbstständige/r bist, ob du Kinder hast, ob du Mieter/in oder Eigentümer/in bist oder ob du ein “besonderes” Jahr hattest (Weiterbildung, hohe Gesundheitskosten, etc.).

Du gehst also jeden Abschnitt einzeln durch und prüfst, ob er für dich in diesem Jahr relevant ist.

Ausserdem sind die von mir genannten Beträge nur Richtwerte, da sie meiner eigenen Situation entsprechen. Sie können also je nach Kanton und Steuerjahr variieren. Wenn du dir unsicher bist, betrachte diese Seite als Erinnerung und überprüfe die Details in deiner kantonalen Steuersoftware oder bei der Verwaltung.

Wichtiger Hinweis: Ich habe bewusst keine Abzüge aufgelistet, die automatisch von der Steuerverwaltung angewendet werden, wie z.B. bestimmte Sozialabzüge für Kinder oder für Ehepaare. Sie werden in der Regel automatisch anhand deiner persönlichen Situation berechnet. Diese Checkliste konzentriert sich daher nur auf die Abzüge, bei denen eine Aktion oder Überprüfung deinerseits notwendig ist.

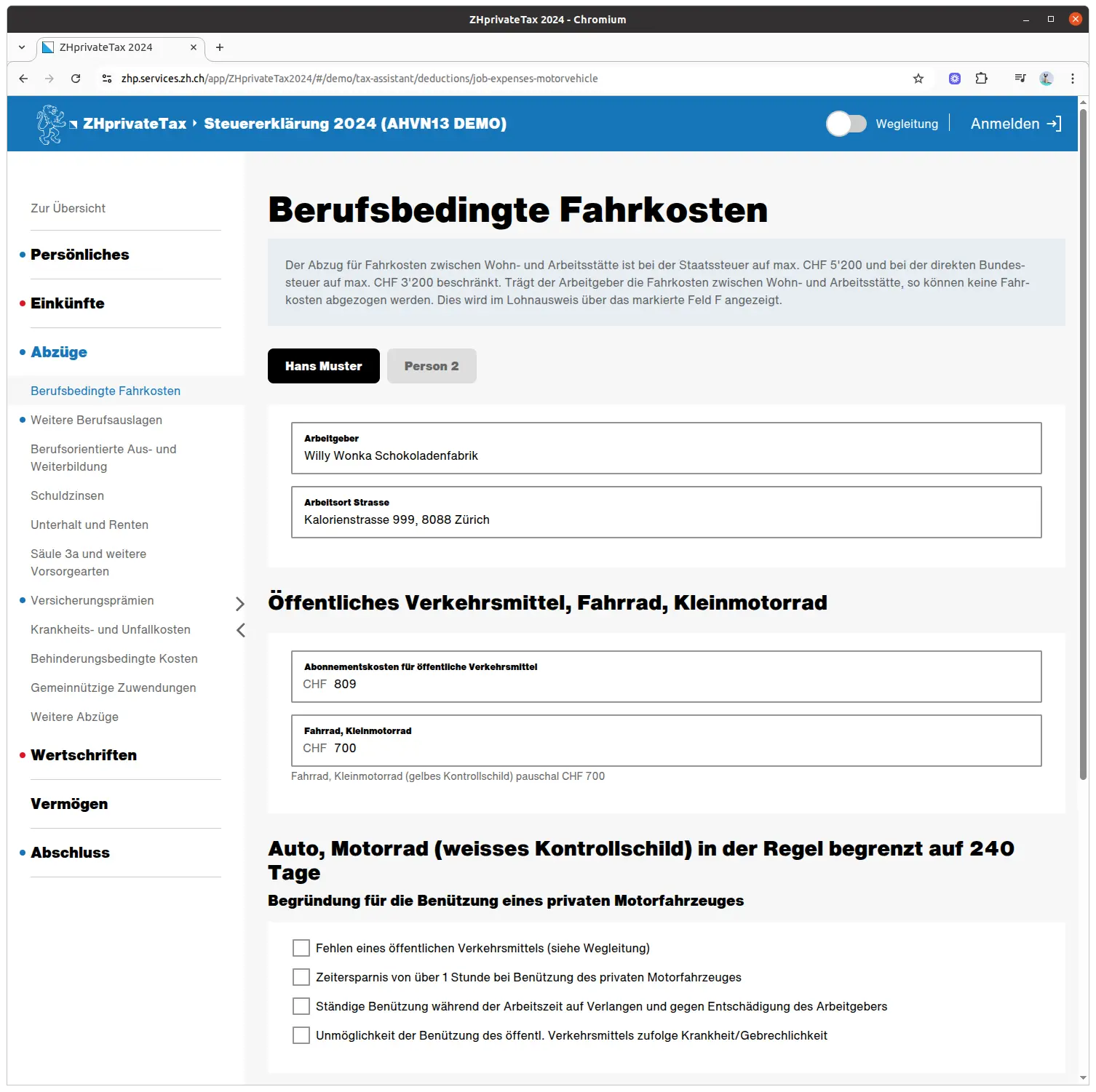

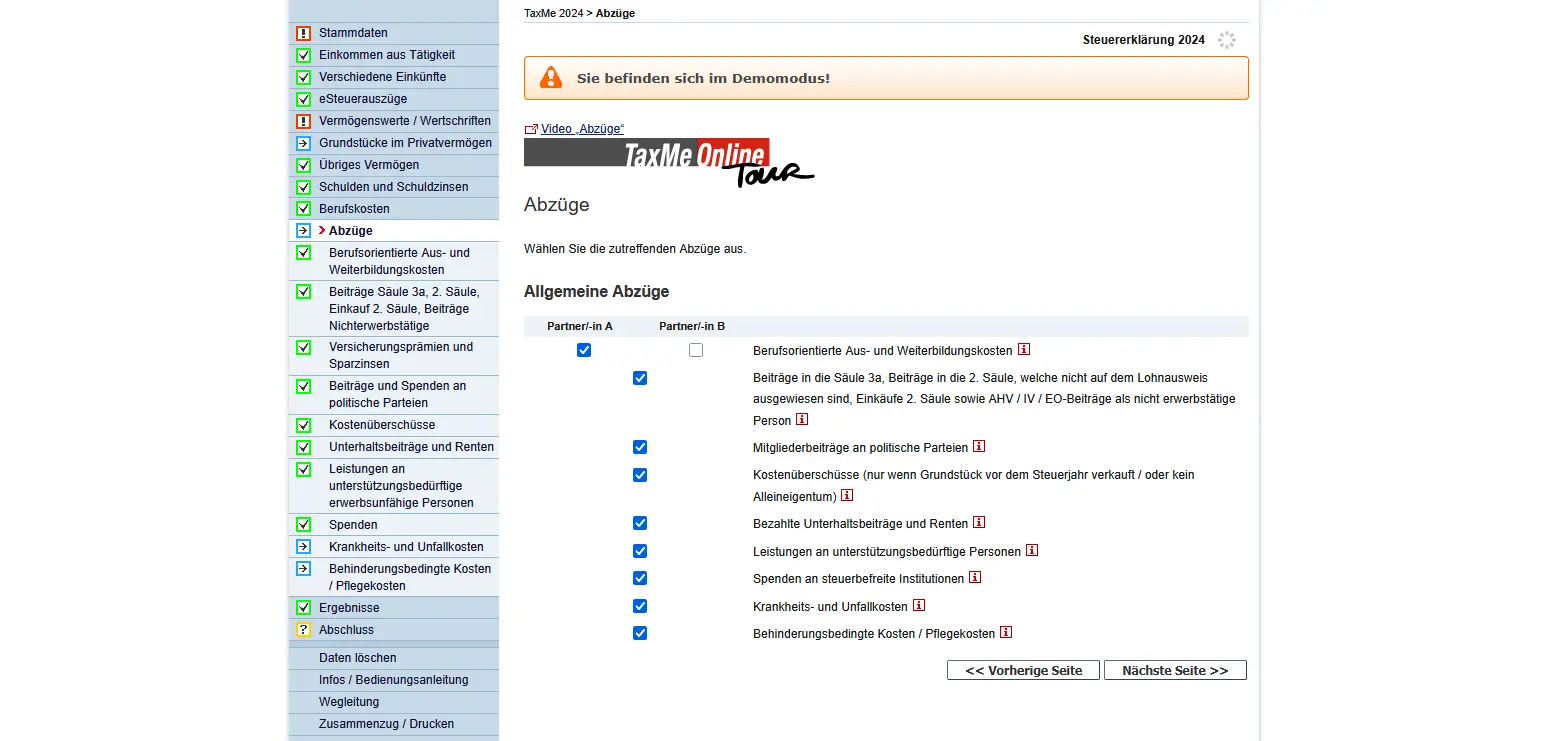

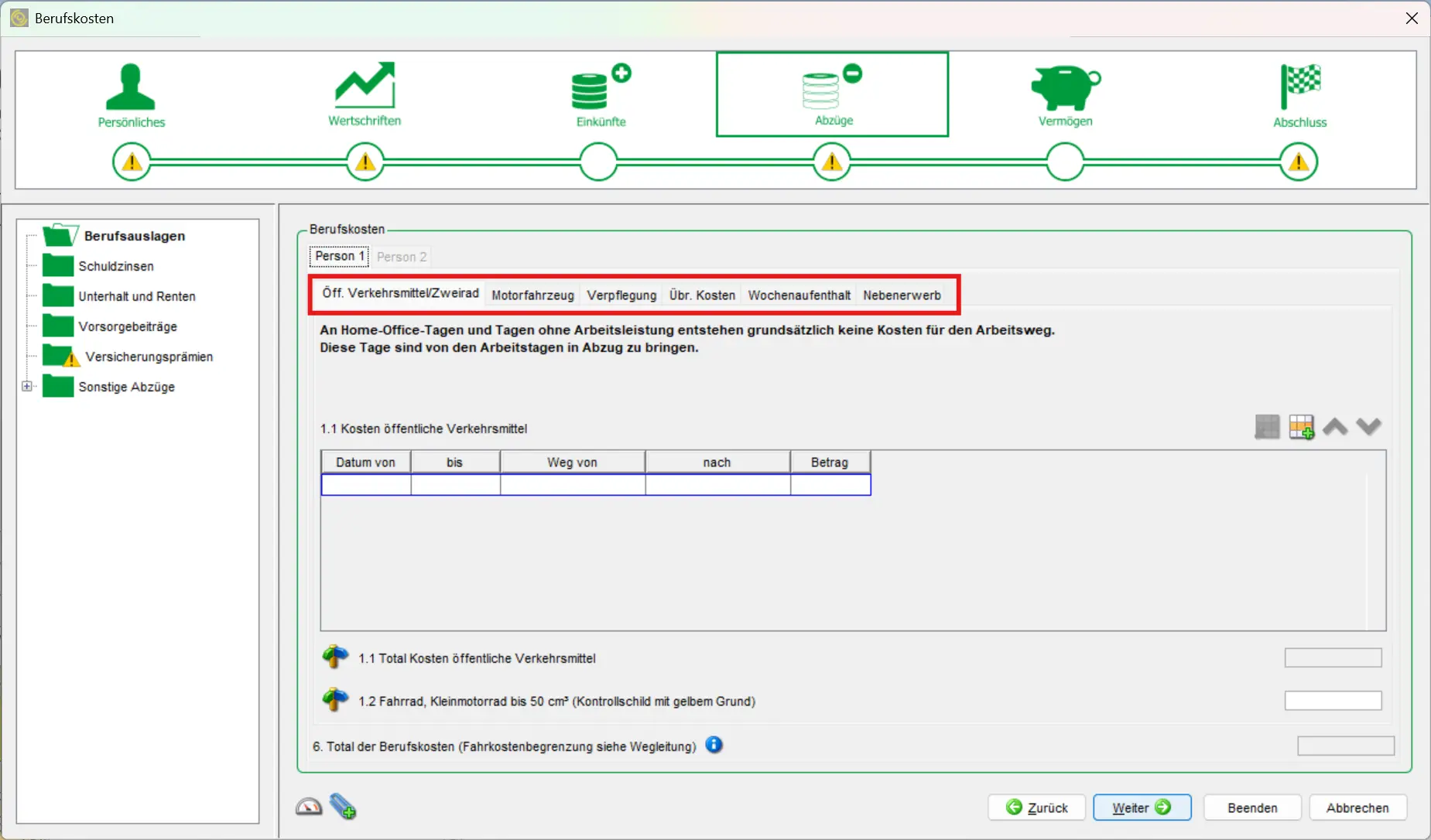

Zur Veranschaulichung: So sieht der Abschnitt “Abzüge” in verschiedenen kantonalen Steuersoftwareprogrammen der Deutschschweiz aus. Die Überschriften variieren, aber die Logik bleibt die gleiche:

Steuerabzüge im Zusammenhang mit unselbständiger Arbeit

Diese Abzüge sind die häufigsten. Sie sind auch diejenigen, die man am leichtesten vergisst, wenn man seine Steuererklärung etwas zu schnell ausfüllt.

Wenn du angestellt bist und normal besteuert wirst, nimm dir die Zeit, diesen Abschnitt Zeile für Zeile durchzugehen, auch wenn sich deine Situation seit dem letzten Jahr nicht geändert hat.

Checkliste für arbeitsbezogene Abzüge

| Abzug | Betrag in CHF | Hinweise |

|---|---|---|

| Fahrkosten Wohnort–Arbeitsplatz | 4'980 | Anteilig nach Beschäftigungsgrad und Anwesenheitstagen zu berechnen. In gewissen Kantonen ist die Kombination öffentlicher Verkehr + Velo zulässig. |

| Auswärtige Verpflegung | 5'160 | Pauschalabzug, abhängig von der Anzahl Arbeitstage |

| Berufskosten | Pauschal oder effektiv | Die Pauschale reicht oft aus, der effektive Abzug erfordert Belege |

| Im Lohnausweis unter Ziffer 15 aufgeführte Kosten | Variabel | Separat in der Steuererklärung deklarieren (z.B. Code 340 je nach Kanton) |

| Nebenerwerbstätigkeit | 800 | Sinnvoll bei einem Side-Job mit effektiven Kosten (Mme MP hatte den Fall letztes Jahr) |

| Aus- und Weiterbildung | 4'050 | Muss mit der bestehenden Erwerbstätigkeit oder einer anerkannten Umschulung zusammenhängen |

Was du für diese Kategorie beachten solltest

- Die Beträge sind fast immer anteilig, je nach deinem Beschäftigungsgrad und der Anzahl der Arbeitstage.

- In den meisten Fällen reicht die Pauschale aus und erspart dir das jahrelange Aufbewahren von Belegen.

- Die Option “Tatsächliche Kosten” kann in manchen Jahren interessant sein (neuer Job, Weiterbildung, neuer Computer, spezielle Kleidung für deinen Job), aber sie zieht eher die Aufmerksamkeit der Steuerverwaltung auf sich…

- Homeoffice: Wenn du im Homeoffice arbeitest, sind die Fahrt- und Verpflegungskosten oft abzugsfähig, aber das hängt vom jeweiligen Kanton ab (manche Unternehmen geben auf der Lohnabrechnung an, ob du Homeoffice machst oder nicht).

- Schliesslich werden einige Kosten, die direkt auf deinem Lohnausweis (Ziffer 15) angegeben sind, nicht automatisch in deine Steuererklärung aufgenommen. Überprüfe, ob sie in deiner kantonalen Steuersoftware in der entsprechenden Rubrik aufgeführt sind.

Mustachian-Tipps (Essen am Arbeitsplatz und Pendeln)

- Nimm dein Essen mit zur Arbeit

Das spart dir hunderte von CHF pro Monat (siehe: Verdiene 400 CHF pro Monat, indem du selbst kochst (10 Minuten pro Tag)) und auch Steuern :) - Nutz deine Fahrzeit

Egal, wie du unterwegs bist, gibt es viele Möglichkeiten, diese Zeit sinnvoll zu nutzen. Ich empfehle dir u.a. folgende Lektüre: Wie du deinen täglichen Arbeitsweg sinnvoll nutzt: einfache & realistische Ideen - Mahlzeiten oder Fahrten deklarieren: Rechne es dir aus

Wenn du während deines Arbeitstages mittags essen musst, gibt es zwei Situationen: Entweder isst du tatsächlich ausser Haus oder du fährst tatsächlich nach Hause, um zu essen.

Je nach Entfernung zur Arbeit und Beschäftigungsgrad kann der Abzug der ausserhäuslichen Mahlzeiten oder der Fahrten steuerlich günstiger sein.

Mein Rat: Berechne beide Optionen, aber nur auf der Grundlage deiner tatsächlichen Situation, denn die systematische Angabe von vier Fahrten pro Tag ist ab einer bestimmten Entfernung schwer zu rechtfertigen und das Finanzamt lässt sich nicht täuschen. - Aufteilung einer Teilzeitbeschäftigung auf mehr Tage kann auch helfen

Wenn du oder dein Ehepartner in Teilzeit arbeitest (z. B. 60 %), kann dieser Anteil manchmal auf fünf statt drei Tage aufgeteilt werden. Das Ergebnis: Mehr Anwesenheitstage, die angegeben werden, also mehr Fahrten und Mahlzeiten ausser Haus, die abgesetzt werden können. Natürlich muss das mit der Realität des Jobs übereinstimmen (und mit dem, was auf deinem Lohnausweis steht). Aber wenn das der Fall ist, können die steuerlichen Auswirkungen alles andere als unerheblich sein.

Steuerabzüge im Zusammenhang mit Kindern und Familien

Sobald du Kinder hast, ändert sich die Dimension der Steuererklärung.

Einige Abzüge können sich schnell auf mehrere tausend Schweizer Franken pro Jahr summieren, vor allem während der Jahre, in denen du in einer Kinderkrippe, bei einer Tagesmutter oder in der ausserschulischen Betreuung bist. Die Falle besteht darin, dass du vergisst, deine Steuererklärung anzupassen, wenn sich die Situation ändert…

Und Achtung: In vielen Kantonen sind Kinderbetreuungskosten nur dann absetzbar, wenn beide Elternteile erwerbstätig (oder gleichgestellt) sind. Bedenke, dass eine angegebene Teilzeitstelle manchmal ausreichen kann, um den Abzug zu ermöglichen.

Checkliste für kinder- und familienbezogene Abzüge

| Abzug | Betrag in CHF | Hinweise |

|---|---|---|

| Kosten für die Kinderbetreuung | 5'941 | Krippe, Tagesbetreuung, schulergänzende Betreuung, je nach kantonalen Höchstbeträgen |

Da ich das schon einmal durchgemacht habe, können diese Kinderbetreuungskosten sehr wehtun (ich erinnere mich daran, dass ich monatlich fast CHF 2'500 für zwei Kleinkinder bezahlt habe…)

Aber ich kann dich beruhigen: Zum Glück sinkt dieser Betrag von Jahr zu Jahr, wenn die Kinder älter werden und mehr zur Schule gehen. Puh!

Steuerabzüge im Zusammenhang mit der Wohnung (Mieter vs. Eigentümer)

Das Wohnen ist oft der teuerste Posten in einem Haushalt… und ein wichtiger Steuerhebel.

Ob du nun Mieter oder Eigentümer bist, gibt es einige Abzüge, die du kennen solltest und vor allem nicht vergessen darfst, wenn sich deine Situation ändert (Kauf, Verkauf, Renovierung, Umzug).

Checkliste für wohnungsbezogene Abzüge

Wichtig: Die im Folgenden verwendete Nomenklatur ist die des Kantons Waadt.

Abzüge gibt es in allen Kantonen, aber die genauen Bezeichnungen können variieren. Wenn du einen Begriff in deiner Steuersoftware nicht findest, kannst du auf meiner Seite Steuererklärung in der Schweiz (2026): Leitfäden nach Kanton nachschlagen.

| Situation | Abzug | Betrag in CHF | Hinweise |

|---|---|---|---|

| Mieter | Sozialabzug für Wohnkosten | 2'050 | Nettomiete (ohne Nebenkosten) |

| Eigentümer | Sozialabzug für Wohnkosten | Bis zu ~6'800 | Automatisch (du musst nichts weiter eingeben, sobald du den Mietwert angegeben hast). Wird anhand deiner familiären Situation, deines Einkommens und deiner Wohnkosten berechnet. |

| Eigentümer | Hypothekarzinsen | 6'400 | Immer den effektiv bezahlten Betrag deklarieren |

| Eigentümer | Prämien für Sachversicherungen (ECA) der Liegenschaft | 500 | Jährliche Prämie deklarieren |

| Eigentümer | Prämien für Haftpflichtversicherung der Liegenschaft | 400 | Jährliche Prämie deklarieren |

| Eigentümer | Jährliche Gebühren für Kehrichtabfuhr und Abwasserentsorgung | 1'200 | Effektiv bezahlten Betrag deklarieren |

| Eigentümer | Hauswartung, Reinigung, Beleuchtung und Heizung der Gemeinschaftsteile | 2'000 | Effektive Kosten |

| Eigentümer | Verwaltungskosten der Liegenschaft durch Dritte | 850 | Ebenfalls effektive Kosten |

| Eigentümer | Grundstücksteuer | 570 | Jährlich bezahlter Betrag |

| Eigentümer | Liste der Unterhaltskosten der Liegenschaft | 3'500 | Zum Beispiel: Reparatur eines Wasserschadens im Bad |

| Eigentümer | Renditeliegenschaft | Variabel | Gleiche Abzüge wie oben für Eigentümer |

Aus Erfahrung war dieser Abschnitt schwer auszufüllen, als ich in der Schweiz vom Mieter zum Eigentümer wurde.

Aber gut, wenn du diesen Abschnitt einmal ausgefüllt hast, sind die folgenden Jahre viel einfacher. Und noch mehr mit meiner Checkliste ;)

Hinweis zur “Mietzinsabzug”, wenn du Wohneigentümer bist

Auch als selbstnutzender Wohneigentümer gibt es in gewissen Kantonen (z.B. Waadt) einen wohnungsbezogenen Sozialabzug.

Dieser basiert nicht auf einem “fiktiven Mietzins”, den man abziehen könnte, sondern auf dem Eigenmietwert deiner Liegenschaft, den du im Steuerprogramm unter der Rubrik “Liegenschaften” deklarierst.

Auf dieser Basis und abhängig von deinem Einkommen, deiner familiären Situation sowie weiteren sozialen Kriterien berechnet die Steuerverwaltung automatisch, ob ein wohnungsbezogener Sozialabzug zur Anwendung kommt oder nicht (z.B. erscheint er dann im Kanton Waadt unter dem Code 660 in VaudTax).

Konkret bedeutet das: Als Eigentümer gibt es hier nichts Spezielles zu “optimieren”. Du deklarierst den Eigenmietwert und die Hypothekarzinsen korrekt, der Rest wird im Hintergrund automatisch berechnet.

Steuerabzüge für Investitionen und Ersparnisse

Hier wird die Optimierung oft erst richtig interessant.

Als guter Mustachian dienen diese Abzüge nicht nur dazu, weniger Steuern zu zahlen, sondern vor allem dazu, die eingesparten Steuern in investiertes Kapital umzuwandeln.

Checkliste für Abzüge im Zusammenhang mit Investitionen und Sparen

| Abzug | Betrag in CHF | Hinweise |

|---|---|---|

| Einzahlungen in die 3. Säule (3a) | Gesetzlicher Jahresbetrag | Nur abzugsfähig, wenn die Einzahlung im Steuerjahr erfolgt ist |

| Einzahlungen in die 3. Säule (3b) | Kantonaler Jahresbetrag | Abzug nur in den Kantonen Genf und Freiburg möglich |

| Spenden an gemeinnützige Organisationen | 100 | Anerkannte Organisation (z.B. Terre des Hommes), Beleg erforderlich |

| Wertschriftenkosten (Pauschale) | 298 | Steuerpauschale, nicht die effektiven Brokergebühren |

| Deklarierbare Schulden | Variabel | Umfasst private Schulden per 31.12 (Kreditkarten, offene Rechnungen, geschuldete aber noch nicht bezahlte Steuern). Reduziert das steuerbare Vermögen, nicht das Einkommen. |

| Schuldzinsen | Variabel | Separat von den Schulden selbst zu deklarieren |

Mustachian-Tipps (Erfahrungen)

- Die 3. Säule, wo du Steuern sparst und gleichzeitig deine Ersparnisse vermehrst

Jedes Jahr ist die Säule 3a für mich eine Selbstverständlichkeit. Es ist ein klarer, gedeckelter, überall akzeptierter Abzug, der direkt Steuern in eine langfristige Investition umwandelt (denn, ja, du wirst deine 3. Säule UND die erzielten Steuerersparnisse investieren, da sind wir uns einig ;)).

Für das Jahr 2026 kannst du bis zu CHF 7'258 abziehen, wenn du Arbeitnehmer mit einer Pensionskasse bist, und bis zu CHF 36'288 , wenn du Selbstständiger ohne 2. Säule bist (innerhalb der gesetzlichen Obergrenze). Und im letzten Jahr (2025) lagen die 3a-Höchstbeträge bei CHF 7'258 bzw. CHF 36'288 .

Wenn du noch zögerst, fang klein an, aber fang an. Und wenn du dich fragst, welche Säule 3a du konkret wählen sollst, habe ich auch einen ausführlichen Artikel über die beste 3. Säule in der Schweiz (Vergleich 2026) verfasst, basierend auf Gebühren, Anlagestrategie, bester Rendite und meinem eigenen Gebrauch (natürlich!) - Säule 3b: Maximale absetzbare Beträge, nur für die Kantone Genf und Freiburg

Im Kanton Freiburg können Prämien, die in eine anerkannte Säule 3b (Lebensversicherung) eingezahlt werden, bis zu CHF 750 pro Jahr für eine alleinstehende Person und CHF 1'500 für ein Ehepaar oder einen eingetragenen Partner vom steuerpflichtigen Einkommen abgezogen werden (der Status Arbeitnehmer/in vs. Selbstständige/r hat keinen Einfluss auf diese Beträge).

Im Kanton Genf variieren die Steuerabzüge für die Säule 3b je nach Status: für einen alleinstehenden Arbeitnehmer ca. CHF 2'200 , für einen Selbstständigen ohne zweite Säule (und ohne 3a) ca. CHF 4'400 , und höhere Beträge für Paare, je nach Vorsorgesituation. - Deine Schulden nicht vergessen!

Ja, auch du hast Schulden. Und ich auch!

Es war eine Leserin, Jani, die mich auf diesen Punkt aufmerksam machte, den ich völlig vergessen hatte. Jedes Jahr gibt sie ihre offenen Schulden an: noch ausstehende Steuern, Kreditkartensaldo, Telefonrechnungen, noch nicht bezahlte Abonnements usw.

Solange diese Beträge real, gerechtfertigt und am 31. Dezember vorhanden sind, können sie als Schulden deklariert werden. So einfach ist das … und doch habe ich nie daran gedacht. Seitdem überprüfe und melde ich diesen Punkt systematisch jedes Jahr :) - Die Kostenpauschale für die Verwaltung von Wertpapieren wird oft unterschätzt

Auch wenn du über sehr günstige Broker investierst, hast du Anspruch auf die steuerliche Kostenpauschale für die Wertpapierverwaltung. Viele Leute geben sie nicht an, in der irrigen Annahme, dass man hohe Gebühren braucht, um Anspruch darauf zu haben.

Das ist übrigens ziemlich kontraintuitiv: Ich persönlich benutze einen Broker mit sehr niedrigen Gebühren und gebe trotzdem jedes Jahr die Pauschale für Wertpapierverwaltungskosten an. Und das ist völlig legal.

Wenn du dich fragst, welchen Broker du wählen solltest, um die niedrigsten Gebühren in 2026 zu zahlen, habe ich meinen Vergleich mit den wettbewerbsfähigsten Optionen in der Schweiz aktualisiert: Online Broker Vergleich Schweiz (2026): Welcher passt zu dir?. - Zinsen auf private Schulden

Wenn deine GmbH oder AG dir Geld leiht (z. B. wenn du dein eingebrachtes Kapital wieder beziehst), kannst du die von dir bezahlten Zinsen mit einem klaren Vertrag und einem marktüblichen Zinssatz in deiner Steuererklärung als Schuldzinsen abziehen.

Ein anderer, weniger bekannter Fall: Wenn du einen Hebel durch ein Peer-to-Peer-Darlehen (P2P) benutzt hast, um in ein Mietshaus zu investieren (wie ich es in meinem Artikel “In eine Renditeimmobilie in der Schweiz investieren: Erfahrungsbericht” beschrieben habe), muss dieses Darlehen als Schuld angegeben werden. Die gezahlten Zinsen sind also abzugsfähig, was deine Steuerrechnung senkt. - Schweizer Verrechnungssteuer von 35%

Nicht zu vergessen: Schweizer Zinsen und Dividenden unterliegen einer Verrechnungssteuer von 35%, die du dir aber über deine Steuererklärung vollständig zurückholen kannst, wenn du diese Einkünfte korrekt deklarierst (siehe auch meinen Schweizer Steuerleitfaden für Investoren 2026: ETFs USA, Europa, Irland)

Steuerabzüge im Zusammenhang mit Gesundheitskosten und aussergewöhnlichen Situationen

Dieser Abschnitt betrifft vor allem die “aussergewöhnlichen” Jahre.

In den meisten Fällen kannst du hier nichts absetzen. Aber in manchen Jahren können diese Kosten plötzlich ins Gewicht fallen, und es ist eine Schande, sie zu vergessen.

Checkliste für Gesundheitskosten und aussergewöhnliche Situationen

| Abzug | Betrag in CHF | Hinweise |

|---|---|---|

| Medizinische und zahnärztliche Kosten | Variabel | Nur abzugsfähig über einem gesetzlichen Mindestbetrag |

| Finanzielle Unterstützung für eine bedürftige nahestehende Person | Variabel | Nur in gewissen Kantonen unter Bedingungen akzeptiert (Nachweis der Abhängigkeit, regelmässige Zahlungen) |

Medizinische Abzüge kommen nicht jedes Jahr durch, und das ist normal. In den meisten Jahren überschreiten die medizinischen Kosten nicht die Mindestgrenze, um abzugsfähig zu sein. Aber in manchen Jahren kann sich das zwischen einer Zahnbehandlung, einer Operation oder einem unvorhergesehenen Gesundheitsproblem schnell ändern. Moral: Überprüfe es immer, auch wenn du denkst, dass “es nicht durchkommt”.

Hinweis: Kosten für Brillen (Gläser und Fassung) zählen zu den Krankheitskosten. Manchmal reicht das bereits, um den Mindestbetrag für die Abzugsfähigkeit zu erreichen :-)

In einigen Kantonen ist es auch möglich, regelmässige finanzielle Unterstützung für einen bedürftigen Verwandten (z. B. ein Familienmitglied, das im Ausland lebt) von der Steuer abzusetzen. Ein Blogleser, Matthias, erklärte mir, dass er in Luzern jedes Jahr einen Betrag abzieht, den er einem Familienmitglied zahlt, was mit einer Art Sozialbeitrag gleichgesetzt wird. Wie immer hängt es vom Kanton, dem Abhängigkeitsverhältnis und deiner Fähigkeit, diese Zahlungen zu rechtfertigen, ab… also von Fall zu Fall prüfen.

Was ich absichtlich nicht abdecke (und warum)

Dieser Artikel konzentriert sich absichtlich auf Schweizer Steuerzahler, die ordentlich besteuert werden, ihre Steuererklärung selbst ausfüllen und versuchen, ihre Abzüge auf einfache und legale Weise zu optimieren.

Die folgenden Situationen decke ich nicht im Detail ab, entweder weil sie eine spezielle Behandlung verdienen oder weil sie den Rahmen einer allgemeinen Checkliste sprengen würden:

- Personen, die an der Quelle besteuert werden (Aufenthaltsbewilligung B), haben andere Abzugsregeln (siehe FAQ).

- Unterhaltszahlungen sind grundsätzlich abzugsfähig.

- Vollzeit-Selbstständige, bei denen die Abzugslogik (Geschäftsausgaben, Abschreibungen, Mehrwertsteuer) komplexer ist.

- Die Besteuerung zum Zeitpunkt des Ruhestands (Bezug aus der zweiten Säule, aus der dritten Säule, Planung der Bezüge), die eher in den Bereich der Vermögensplanung fällt. Und auch, weil ich diese Erfahrung selbst noch nicht gemacht habe ;)

- Spezifische internationale Situationen (Grenzgänger, Auswanderung, Rückkehr in die Schweiz), mit eigenen Steuerregeln

Wenn du dich in einem dieser Fälle wiedererkennst und du vollständige und konkrete Informationen aus deiner eigenen Erfahrung hast, bin ich daran interessiert, mehr darüber zu erfahren (entweder um sie in diesen Artikel oder in einen anderen dedizierten Artikel aufzunehmen).

FAQ Schweizer Steuererklärung

Kann ich etwas abziehen, wenn ich an der Quelle besteuert werde (Aufenthaltsbewilligung B)?

Grundsätzlich nein, oder nur sehr eingeschränkt. Personen, die an der Quelle besteuert werden, profitieren bereits von pauschalen Abzügen, die direkt im Quellensteuertarif enthalten sind.

Dennoch kann es in gewissen Kantonen und je nach Situation sinnvoll sein, eine nachträgliche ordentliche Veranlagung (NOV) zu beantragen, zum Beispiel bei hohen Berufskosten, Einzahlungen in die Säule 3a oder ausserordentlichen Krankheitskosten. Die Verfahren dauern lange, und der Aufwand lohnt sich nur, wenn die potenziell rückerstattbaren Beträge ausreichend hoch sind. Deshalb ist es sinnvoll, einmal eine grobe Berechnung oder einen Test zu machen.

Ein konkretes Beispiel ist der Erfahrungsbericht von Sylvain (Leser des Blogs): Angestellter, Mieter, mit bescheidenem Anfangsvermögen und ohne Immobilieninvestitionen. Er beantragte eine nachträgliche ordentliche Veranlagung beim waadtländischen Steueramt. Das Resultat: rund CHF 1'800 pro Jahr zurückerhalten, hauptsächlich dank Berufskosten und Einzahlungen in die Säule 3a, genau wie in dieser Checkliste beschrieben.

Und du, siehst du irgendwelche Steuerabzüge, die ich vergessen habe (wenn ja, lass es mich per E-Mail oder direkt über den Kommentarbereich unten wissen)?

Abzüge gibt es in allen Schweizer Kantonen, aber ihr Wortlaut und ihre Position variieren je nach verwendeter Steuersoftware.

Wenn du wissen willst, wo du jeden Abzug in deiner Steuererklärung konkret eingeben musst, habe ich Schritt-für-Schritt-Anleitungen für jeden Kanton zusammengestellt, die auf den offiziellen Tools (ZHprivateTax, Bern TaxMe-Online, E-Tax SG, usw.) basieren.

Hier geht’s lang -> Steuererklärung in der Schweiz (2026): Leitfäden nach Kanton