Im zweiten Teil des FriTax-Guides haben wir die folgenden Abschnitte unserer Schweizer Steuererklärung (für den Kanton Freiburg) ausgefüllt: Versicherungsprämien und -beiträge und Wertschriftenverzeichnis.

Nun geht es weiter mit den Kategorien, insbesondere mit dem interessanten Teil der Immobilien!

Schritt 1: Gebäude, Grundstücke und Wälder

Bevor ich meine Steuererklärung abschicke, gehe ich immer dieselbe Checkliste durch, um teure Vergesslichkeiten zu vermeiden. Ich zeige hier alle Steuerabzüge in der Schweiz, mit konkreten Beispielen aus meiner eigenen Steuererklärung:

Meine Steuerabzüge in der Schweiz: reales Beispiel und Checkliste (2026)

Im Gegensatz zur Waadt gibt es in Freiburg keinen Mietabzug, wenn du Mieter bist.

Wenn du aber Eigentümer bist, musst du verschiedene Felder ausfüllen, wie z.B. Eigenmietwert, Steuerwert, Schulden, Unterhalt.

Nach der Volksabstimmung vom 28. September 2025 wird der Eigenmietwert frühestens 2028 abgeschafft, sodass sich in Zukunft einiges in diesen Feldern ändern wird. In der Zwischenzeit kannst du hier nachlesen, wie du sie ausfüllen kannst:

Eigenmietwert

Um den Mietwert deiner Wohnung oder deines Hauses zu bestimmen, musst du den “Fragebogen für die Schätzung der Miet- und Steuerwerte der nichtlandwirtschaftlichen Liegenschaften” des Kantons Freiburg ausfüllen.

Sobald du deinen Mietwert kennst, kannst du den Steuerwert deiner Immobilie bestimmen.

Steuerwert

Der Steuerwert wird aus dem Mietwert deiner Immobilie ermittelt.

Um diesen zu berechnen, musst du folgende Rechnung durchführen:

((Mietwert kapitalisiert mit 8%) x 2) der Verkehrswert, alles geteilt durch 3

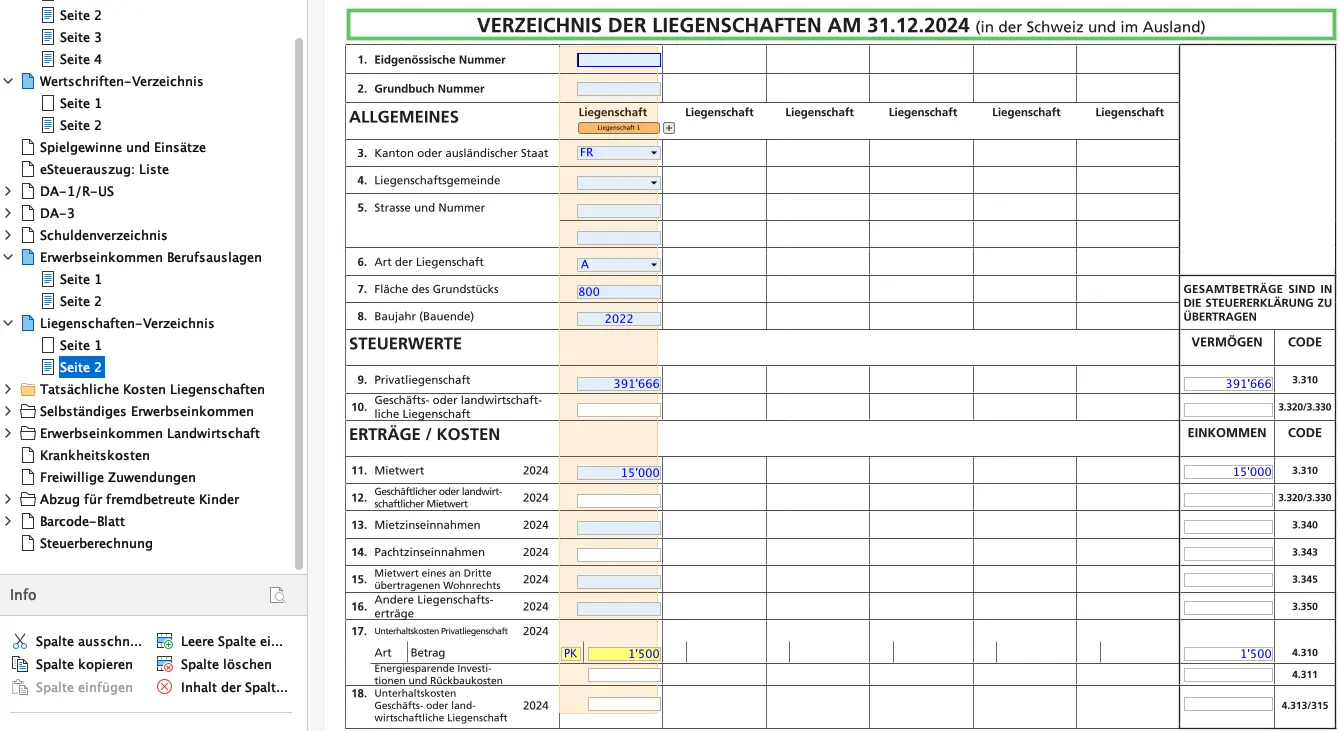

Angenommen, du kaufst ein Haus für 800.000 CHF mit einem Eigenmietwert von 15.000 CHF:

- Kapitalisierter Mietwert zu 8%: (15'000x100)/8 = 187'500

- ((187'500 x 2) 800'000)/3 = CHF 391'666.-

- Deine Immobilie hat also einen Mietwert von CHF 15'000 und einen Steuerwert von CHF 391'666

- Das bedeutet, dass CHF 15'000 zu deinem Einkommen und CHF 391'666 zu deinem Vermögen hinzugefügt werden

Der Steuerwert wird auch die Rechnung für deine zukünftige Immobilienabgabe bestimmen. Jede Gemeinde im Kanton Freiburg hat ihren eigenen Koeffizienten, er variiert zwischen 1 und 3‰; diese Informationen findest du im Dokument “Koeffizienten und Steuersätze der Gemeindesteuern, Stand am 1. August 2018”.

Wenn du dein Eigentum in einer Gemeinde mit einem Koeffizienten von 1‰ gekauft hast, beträgt deine zukünftige Liegenschaftssteuer also 1‰ von 391'666, also CHF 391.60 pro Jahr.

Wenn du deine Immobilie in einer Gemeinde mit einem Koeffizienten von 2‰ gekauft hast, beläuft sich dein zukünftiger Immobilienbeitrag auf 2‰ von 391'666, also CHF 783.30 pro Jahr.

Wenn du deine Immobilie in einer Gemeinde mit einem Koeffizienten von 3‰ gekauft hast, beläuft sich dein zukünftiger Immobilienbeitrag auf 2‰ von 391'666, also CHF 1174.80 pro Jahr.

Es ist besser, seine zukünftige Gemeinde beim Kauf einer Immobilie gut auszuwählen, da du dir bewusst bist, dass man auf lange Sicht leicht hübsche Einsparungen machen kann, wenn man sich für eine Gemeinde mit einem niedrigen Koeffizienten entscheidet.

Mit diesen neuen Zahlen kannst du nun Seite 2 der Rubrik “Zustand der Immobilien” ausfüllen:

Du musst natürlich noch die verschiedenen Felder ausfüllen, die mit der Bundesnummer der Gemeinde oder der Artikelnummer im Grundbuch zusammenhängen.

Bei den Unterhaltskosten (Punkt 17 im vorherigen Bild) hast du zwei Möglichkeiten:

- 1/ Pauschalkosten

- Wird automatisch ausgefüllt, 10% des Mietwerts, wenn deine Immobilie weniger als 10 Jahre alt ist, 20%, wenn sie älter als 10 Jahre ist

- 2/ Effektive Kosten

- Ausgaben für Reparaturen oder Renovierungen, wenn sie nicht zu einer Wertsteigerung der Immobilie führen

- Versicherungsprämien für die Immobilie

- Beitrag für die Immobilie

- Abwasserreinigung und -entsorgung / jährliche Grundgebühr

- Hausmüll / jährliche Grundgebühr

Eine vollständige Liste der möglichen Abzüge findest du in Fritax, Registerkarte “Anleitung”, Anhang 4.

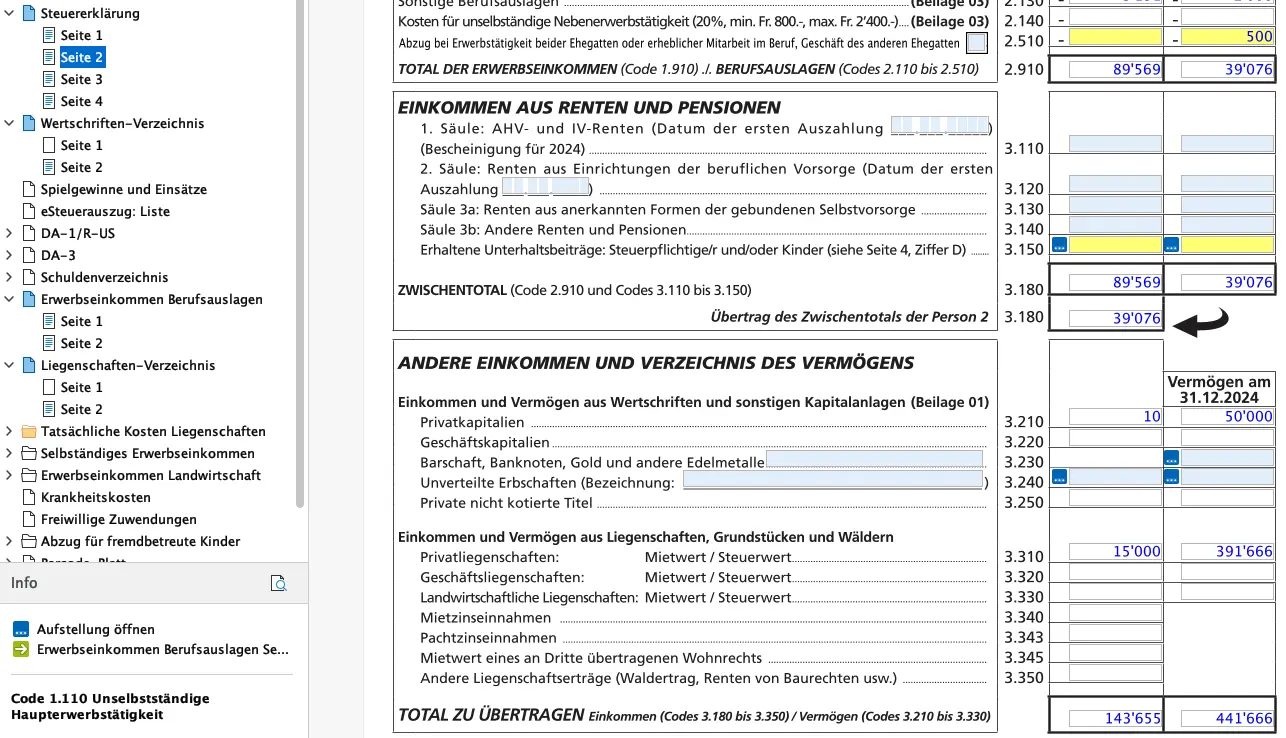

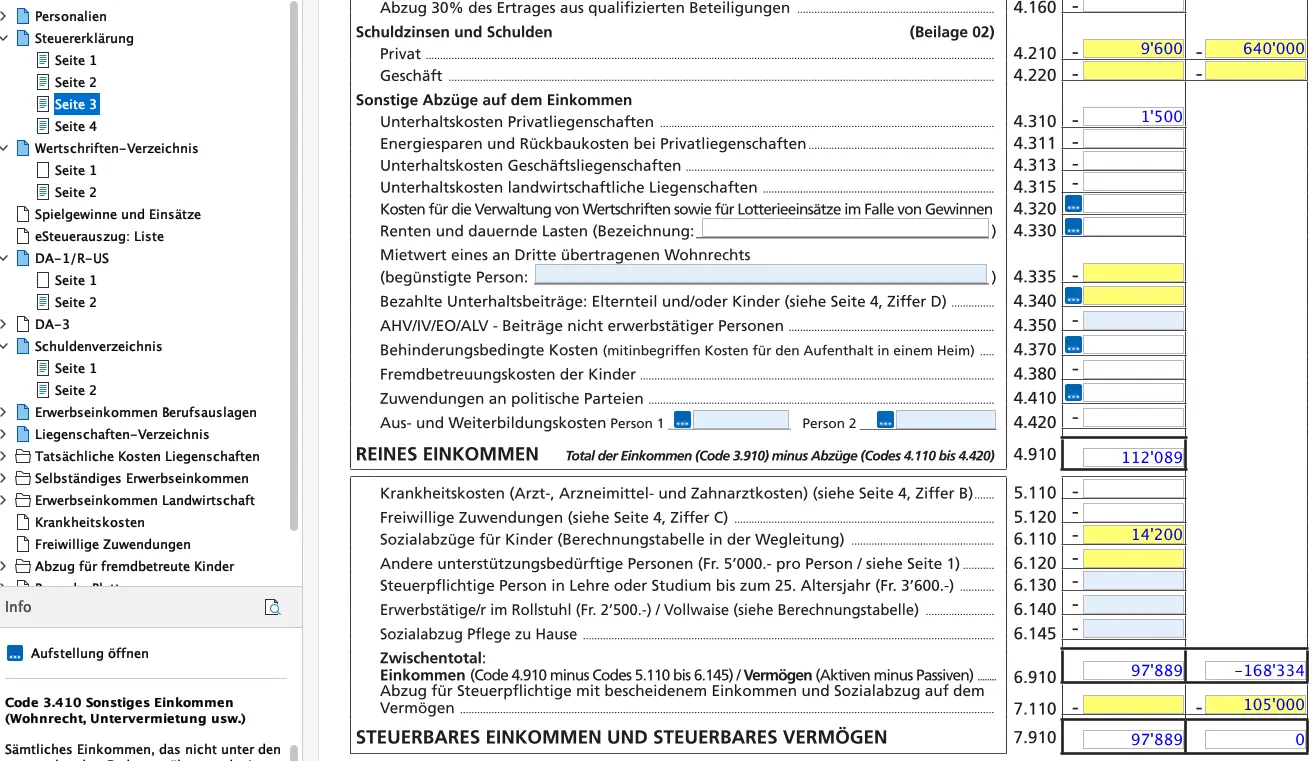

Wenn du das alles ausgefüllt hast, steht das in deiner Steuererklärung:

Punkt 3.310 wurde mit dem Eigenmietwert und dem Steuerwert ausgefüllt:

Punkt 4.310 wurde mit dem Betrag der Pauschalkosten ausgefüllt, d.h. 10% des Eigenmietwerts von CHF 15'000.

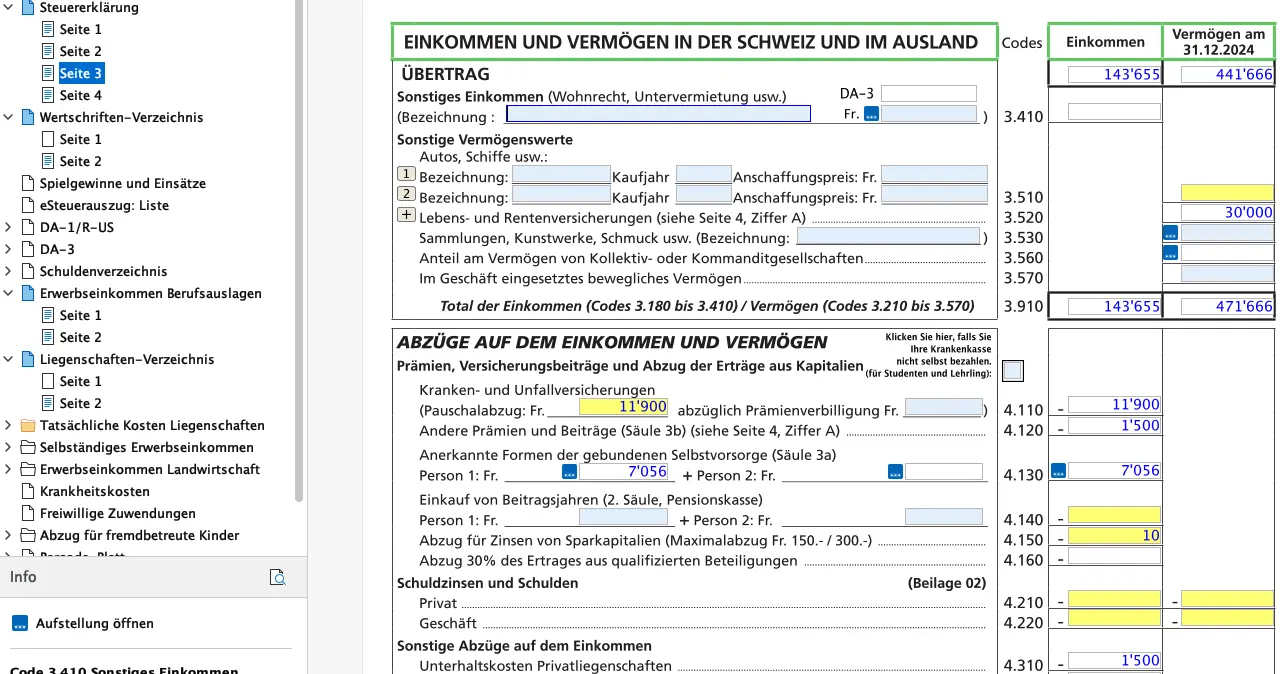

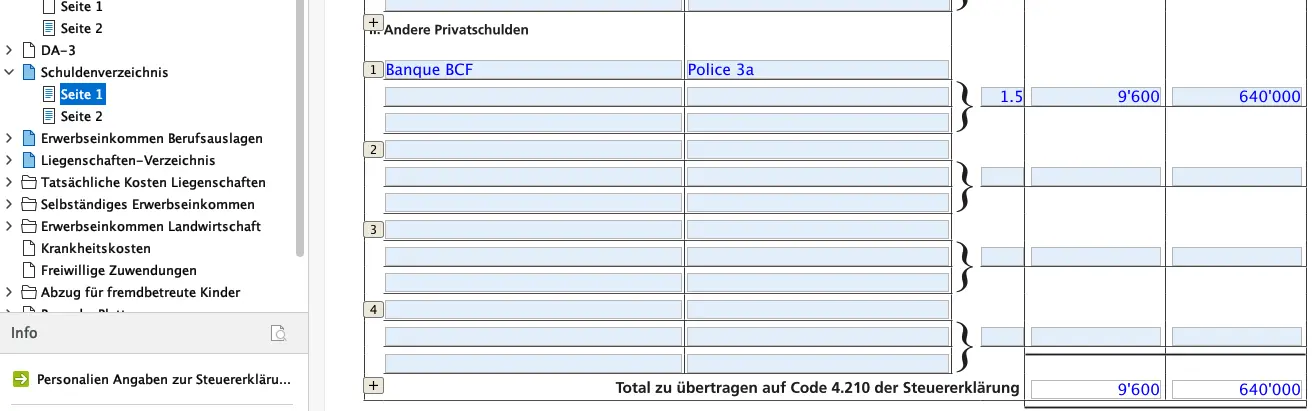

Schritt 2: Zinsen und Schulden

Wenn du das vorherige Beispiel, ein Haus für 800.000 CHF zu kaufen, beibehältst, hast du 160.000 CHF an Eigenkapital eingesetzt. Dein Kredit beträgt 640.000 CHF.

Wir gehen davon aus, dass du bei deiner Bank einen festen Zinssatz von 1,5 % ausgehandelt hast und dass die Bank deine 3a-Police oder dein 3a-Konto als Sicherheit akzeptiert hat.

Mit diesen Zahlen kannst du Seite 1 des Schuldenberichts ausfüllen:

Daraufhin wird Punkt 4.210 der Erklärung aktualisiert:

Wenn du noch andere Güter besitzt, z.B. ein oder mehrere Renditeobjekte, musst du die Schritte 1 und 2 für jedes Objekt wiederholen. Die Felder in der Steuererklärung werden automatisch aktualisiert.

Andere Bestandteile des Vermögens

Wenn du ein Auto, ein Motorrad, ein Boot oder eine beliebige Sammlung besitzt, musst du nur die Felder 3.510, 3.520 und/oder 3.530 ausfüllen.

Abzug für medizinische Kosten

Dies geschieht in Punkt 5.110 deiner Steuererklärung. Hier musst du einfach alle medizinischen Kosten hinzufügen, die du im Laufe des Steuerjahres hattest. Aber nicht alles kann abgezogen werden.

Die Software fügt nämlich einen Abzug hinzu, der 5 % des Nettoeinkommens entspricht (Code 4.910). Nur die Differenz kann abgezogen werden. Wenn du also alle deine Ausgaben manuell eingeben musst, empfehle ich dir, den Gesamtbetrag deiner Ausgaben für das Jahr zu berechnen und zunächst nur eine Zeile mit diesem Betrag einzugeben. Wenn du dadurch einen zusätzlichen Abzug erhältst, gehe zum nächsten Schritt über, indem du eine Zeile für jede Ausgabe erstellst.

Wenn du keinen Anspruch auf einen Abzug hast, lösche die zuvor erstellte Zeile. Eine nicht zu unterschätzende Zeitersparnis hier, eigene Erfahrung ;)

Freiwillige Einzahlungen

Wenn du eine freiwillige Zahlung geleistet hast, kannst du diese unter Punkt 5.120 abziehen. Beachte, dass der abzugsfähige Mindestbetrag bei CHF 100 liegt und der Höchstbetrag bei 20% des Nettoeinkommens (Code 4.910).

Belege für freiwillige Zahlungen müssen der Steuererklärung nicht beigefügt werden. Die Steuerbehörde behält sich jedoch das Recht vor, später eine Kontrolle durchzuführen. Du solltest die Belege also gut aufbewahren, bis die Steuerveranlagung endgültig abgeschlossen ist.

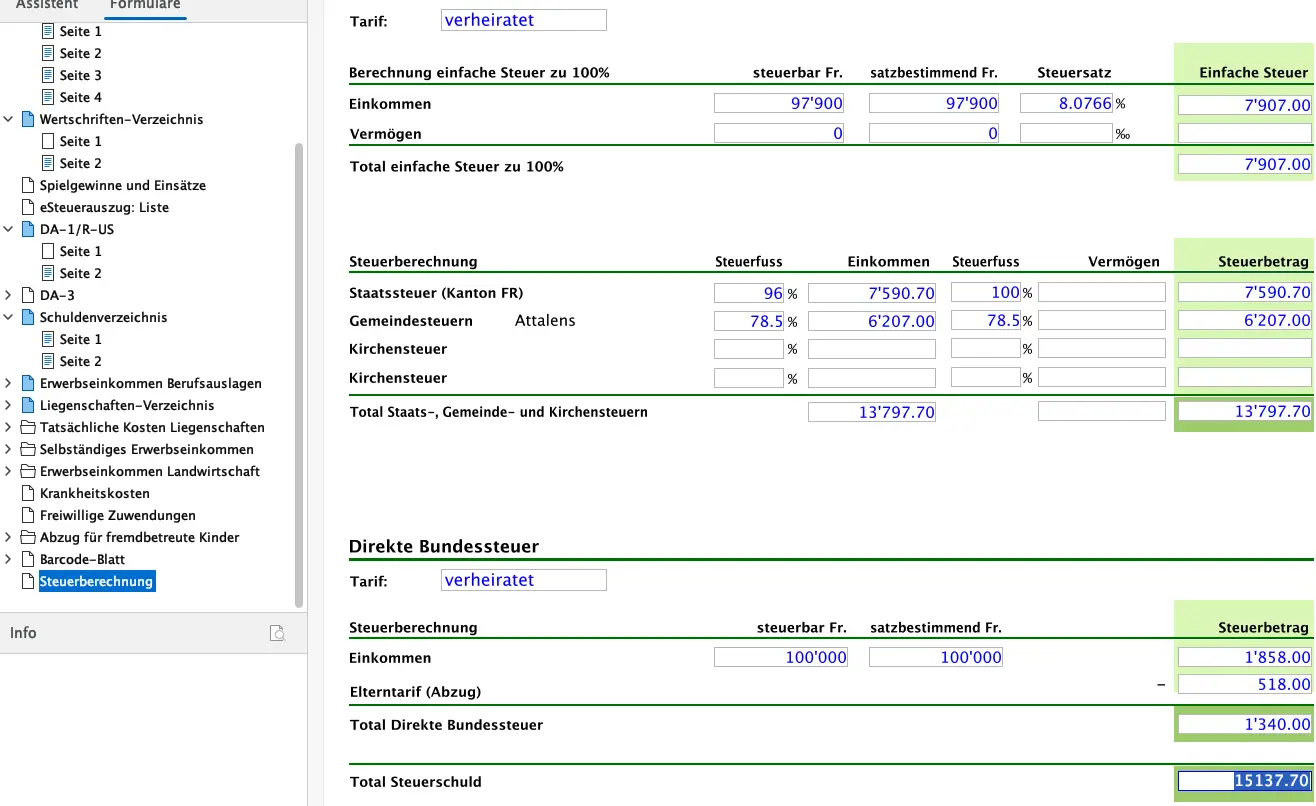

Berechnung der Steuer

Um den zu zahlenden Gesamtbetrag zu erfahren, musst du nur auf den letzten Reiter “Steuerberechnung” klicken und schon bist du da:

Endgültige Berechnung der Kantons-, Gemeinde- und Bundessteuer in FriTax (Zusammenfassung der Steuerveranlagung)

Wenn der zu zahlende Betrag gleich hoch oder niedriger ist als die Raten, die du bezahlt hast, brauchst du nichts zu unternehmen. Der eventuell zu viel gezahlte Betrag wird dir automatisch auf dein Konto zurückerstattet, sobald deine Steuererklärung bestätigt wurde.

Wenn der zu zahlende Betrag höher ist als die von dir geleisteten Vorauszahlungen, musst du nur den zusätzlichen Betrag mithilfe des Einzahlungsscheins, den du erhalten hast, überweisen.

Der letzte Schritt ist die elektronische Übermittlung deiner Steuererklärung. Klicke dazu auf die dafür vorgesehene Schaltfläche. Es kann sein, dass du aufgefordert wirst, Belege beizufügen. Wenn du diesen Schritt abgeschlossen hast, erhältst du eine Sendequittung, die du gut aufbewahren solltest, da sie als Beweis dafür dient, dass du deine Steuererklärung abgeschickt hast. Du kannst deine Erklärung auch im PDF-Format für deine persönlichen Unterlagen ausdrucken.

Herzlichen Glückwunsch, du hast deine Steuererklärung fertiggestellt.

Und wie immer gilt: Wenn du in den obigen Screenshots weitere (legale!) Ideen zur Steueroptimierung findest, lass es mich bitte wissen.