Ah, die dritte Säule … was für ein wunderbares Instrument zur Steueroptimierung in der Schweiz – und das ganz legal!

Aber die Frage, die mir immer wieder gestellt wird, ist: Was ist die beste Säule 3a für einen Schweizer Mustachian?

Darauf werde ich in diesem Artikel antworten. Zuerst gibt es eine kurze Einleitung in die Welt der dritten Säule und der Selbstvorsorge. Diese Informationen sind auch wichtig, falls du erst gerade ins Berufsleben einsteigst (damit du nicht wie ich auf die verflixten Versicherer hereinfällst!)

Wozu dient eine Säule 3a (oder 3. Säule)?

Das Dreisäulensystem der Altersvorsorge in der Schweiz wurde über die Jahre hinweg schrittweise eingeführt. Die erste Säule, die vom Staat finanziert wird, gibt es seit 1948. Die zweite Säule, die von den Arbeitgebern finanziert wird, kam 1985 dazu. Die dritte Säule, die auf der Selbstvorsorge beruht, wurde in den 70er Jahren eingeführt.

Die erste Säule (oder AHV-Rente) ist obligatorisch für alle Personen, die in der Schweiz leben oder arbeiten. Sie entspricht den AHV-Beiträgen, die du ab 20 und bis zum legalen Alter deiner Pensionierung bezahlst. Sie dient dazu, der gesamten Bevölkerung das Existenzminimum zu garantieren.

Die zweite Säule (oder BVG-Rente) besteht aus der Vorsorge, die du über deine Pensionskasse zur Seite legst, wenn du in der Schweiz arbeitest. Die Beiträge werden automatisch über deinen Lohn abgezogen. Auch diese Art der Vorsorge ist obligatorisch, sobald du arbeitest. Sie dient dazu, den “gewohnten” Lebensstandard zu sichern, sobald das gesetzliche Alter deiner Pension überschritten wurde.

Die dritte Säule (oder 3a) ist eine optionale und individuelle Selbstvorsorge in der Schweiz. Denn im Allgemeinen reichen die Erste und Zweite nicht ganz aus, um eine volle Rente zu erhalten. Die Säule 3a ermöglicht es dir also, nach 65 deine Finanzen etwas aufzubessern (d. h. nach deiner Pensionierung).

Ist die 3. Säule wirklich nützlich?

Also, rein theoretisch ist die 3a für uns, die mit 40 in der Schweiz in Frühpension gehen wollen, nicht mega nützlich.

Denn in der Tat sparen wir viel mehr als die paar Tausend Schweizer Franken Sparguthaben pro Jahr, die du über deine 3a zur Seite legen kannst.

Aber die 3a bietet grosse Steuervorteile: Du kannst deine Beitragszahlungen von den Steuern abziehen.

Im Durchschnitt sparst du damit rund 1'000 Schweizer Franken Steuern pro Jahr!

Da sage ich persönlich nicht nein dazu!

Maximalbetrag der Säule 3a für 2025

Im Jahr 2025 liegt der Maximalbetrag der 3a für Angestellte mit Pensionskasse bei CHF 7'258. Selbstständigerwerbende ohne Pensionskasse können einen Maximalbetrag von CHF 36'288 (aber maximal 20 % des Nettoerwerbseinkommens) einzahlen.

Maximalbetrag 3a 2025: CHF 7'258 pro Jahr

Diese maximale Obergrenze des Säule 3a Kapital wird jeweils Ende Jahr vom Bundesrat festgelegt und bekanntgegeben.

Welche Art von 3a sollte ein Mustachian wählen?

Ein Hinweis zur Erinnerung: In diesem Blog wünschen wir uns, dass wir unser Erspartes im Schlaf arbeiten lassen können.

Zwar damit wir von der Auszahlung der Renditen daraus leben können.

Also muss auch das Einkommen, das du in deiner 3a-Vorsorge sparst, so viel wie möglich arbeiten.

Die erste gute Nachricht ist: Du kannst du das Geld aus deiner 3a-Selbstvorsorge an der Börse investieren.

Ebenfalls eine sehr gute Nachricht: Es gibt kein Limit mehr, wie viel Prozent Aktien du in deiner 3a haben darfst (früher, in den 2010er-Jahren waren es maximal 45 % Aktion; aber dies gehört nun der Vergangenheit an!).

Jeder Anhänger der FIRE-Bewegung in der Schweiz entscheidet sich also für eine Säule 3a mit den folgenden Eckdaten:

- 100 % in globalen Aktien

Du willst den Maximalbetrag deiner Säule 3a in globale Aktien (das heisst weltweite Aktien, um dank einer breiten Diversifikation der Firmen, in die du investierst, ein optimales Risiko-Ertrags-Verhältnis zu haben) investieren können. - Passive Anlagen

Du willst passiv investierte Fonds, die aktiv gemanagte Fonds langfristig schlagen (über 10 Jahre und mehr, was hier unser Mindestanlagehorizont ist) wie es immer wieder durch Wirtschaftspapiere belegt wurde. - Keine nachhaltigen Fonds (Typ ESG oder andere)

Du willst aus zwei Gründen keine ESG-Fonds: Erstens sind diese Anlagen weniger diversifiziert (und damit riskanter), und zweitens ändern diese angeblich nachhaltigen Fonds nicht viel (vgl. die Wirtschaftspapiere, die dies faktisch belegen). - Die höchste Rendite

Du willst die Säule 3a mit der höchsten Rendite, alle Kosten mit einberechnet. Denn das ist es, was wir wollen: Rendite!

WICHTIGE ERINNERUNG: Schliesse niemals eine Säule 3a bei einer Versicherung ab!!!

Solange ich blogge, werde ich auch immer wieder wiederholen: Schliesse NIEMALS bei einer Versicherung eine 3a ab, die auch gemischte Lebensversicherung oder gebundene Vorsorge genannt wird.

Das ist die schlimmste der (legalen) Abzocken in der Schweiz!

Ich bin selbst darauf reingefallen (und zwar zweimal 🤬).

Ich erkläre dir in diesem ausführlichen Artikel, warum – und vor allem wie – du deine 3a-Versicherung auflösen kannst.

Wenn du das Pech hast, dass dir mit deiner 3a-Versicherung wegen deiner Hypothek Hände und Füsse gebunden sind: Wirf einen Blick auf meinen Artikel, in dem du Informationen findest, wie ich es geschafft habe, diese beiden Lasten, die ich schon viel zu lange mit mir herumschleppte, vorzeitig zu kündigen!

Kandidaten für die beste 3. Säule 2025

Bis Ende 2017 gab es nur bei wenigen Banken Angebote, bei denen du das Geld aus deiner 3a-Selbstvorsorge zu halbwegs fairen Gebühren an der Börse investieren konntest.

Ich bin sogar so weit gegangen, bei der Luzerner Kantonalbank die damals beste 3a-Vorsorge in der Schweiz abzuschliessen…

Doch dann kam VIAC ins Spiel und wirbelte den Ameisenhaufen der Banker und Versicherer auf, die sich auf dem Rücken der Kunden mit Gebühren vollstopften.

Danach folgte die Gründung mehrerer Fintechs, die sich endlich mit guten Kriterien Konkurrenz machten, um ihre Kunden zufriedenzustellen, nämlich: maximale Renditen mit minimalen Gebühren.

Hier also die aktuellen Schweizer 3a-Angebote, die im Jahr 2025 lohnenswert sind:

100 % der 3. Säule in globale Aktien investieren

Hier siehst du, bis zu welchem Prozentsatz du deine 3a-Vorsorge über die einzelnen Finanzinstitute investieren kannst:

- VIAC: 99 %

- finpension: 99 %

- BLKB: 99 %

- True Wealth: 99 %

- frankly: 95 %

- Selma: 97 %

- Descartes: 99 %

Zur Erinnerung: Ich möchte, dass möglichst viel von meinem Vermögen in meiner Säule 3a für mich arbeitet. 2 bis 5 Prozent mehr investiertes Geld über Jahrzehnte hinweg machen einen gewaltigen Unterschied!

Aus meiner Top 7 wird also eine Top 5:

- VIAC

- finpension

- BLKB

- True Wealth

- Descartes

Alle Institutionen der 3a investieren maximal 99 % deiner Ersparnisse in Aktien, um 1 % als Liquidität zurückzuhalten, um ihre Gebühren belasten zu können.

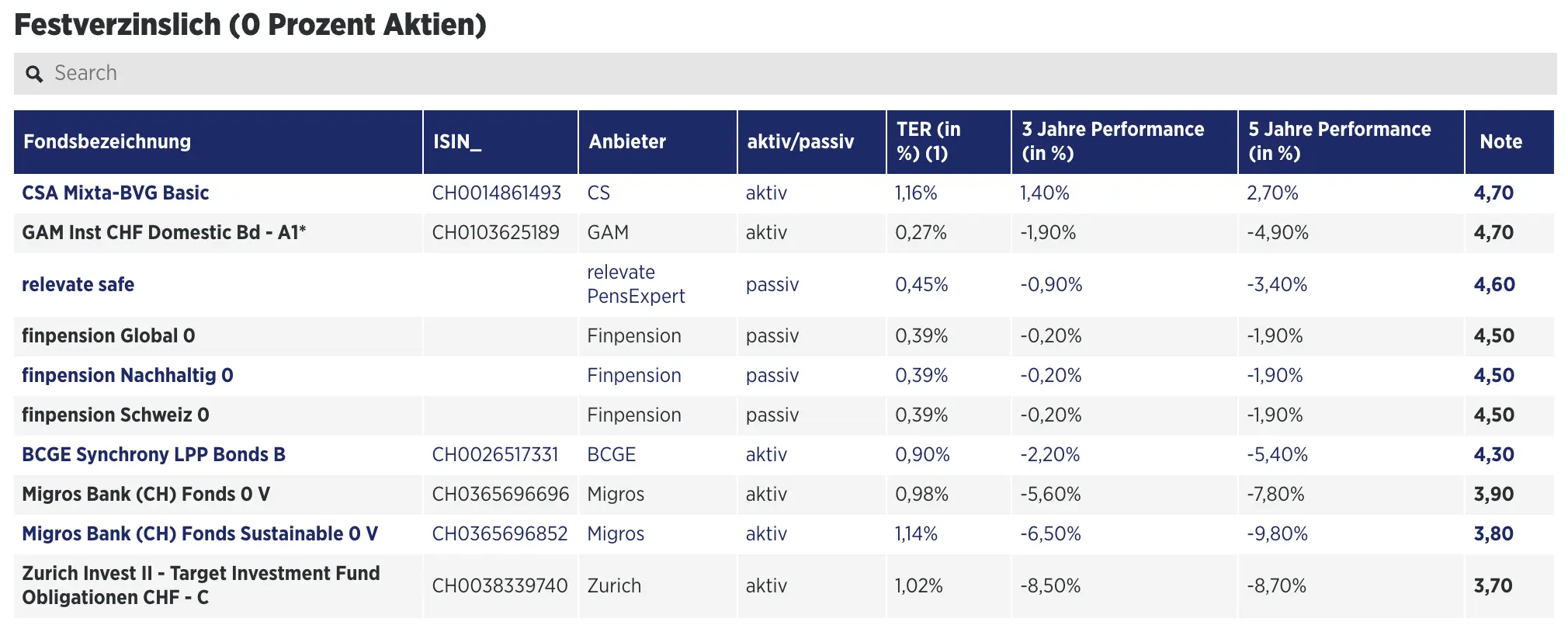

Dritte Säule mit der besten Rendite (inkl. Gebühren)

Seit ich mit dem Blog begonnen habe, habe ich mir viel zu viele Gedanken um die Gebühren, aber zu wenig um die Rendite gemacht.

Das war, bevor ich auf einen super 3a-Vergleich der Handelszeitung gestossen bin.

Jedes Jahr veröffentlichen sie einen Referenzartikel zum Thema, der die 3a in Bezug auf ihre Rendite, inklusive aller Gebühren, vergleicht.

Das Resultat der besten, zu 100 % in globale Aktien investierten 3a ist deutlich:

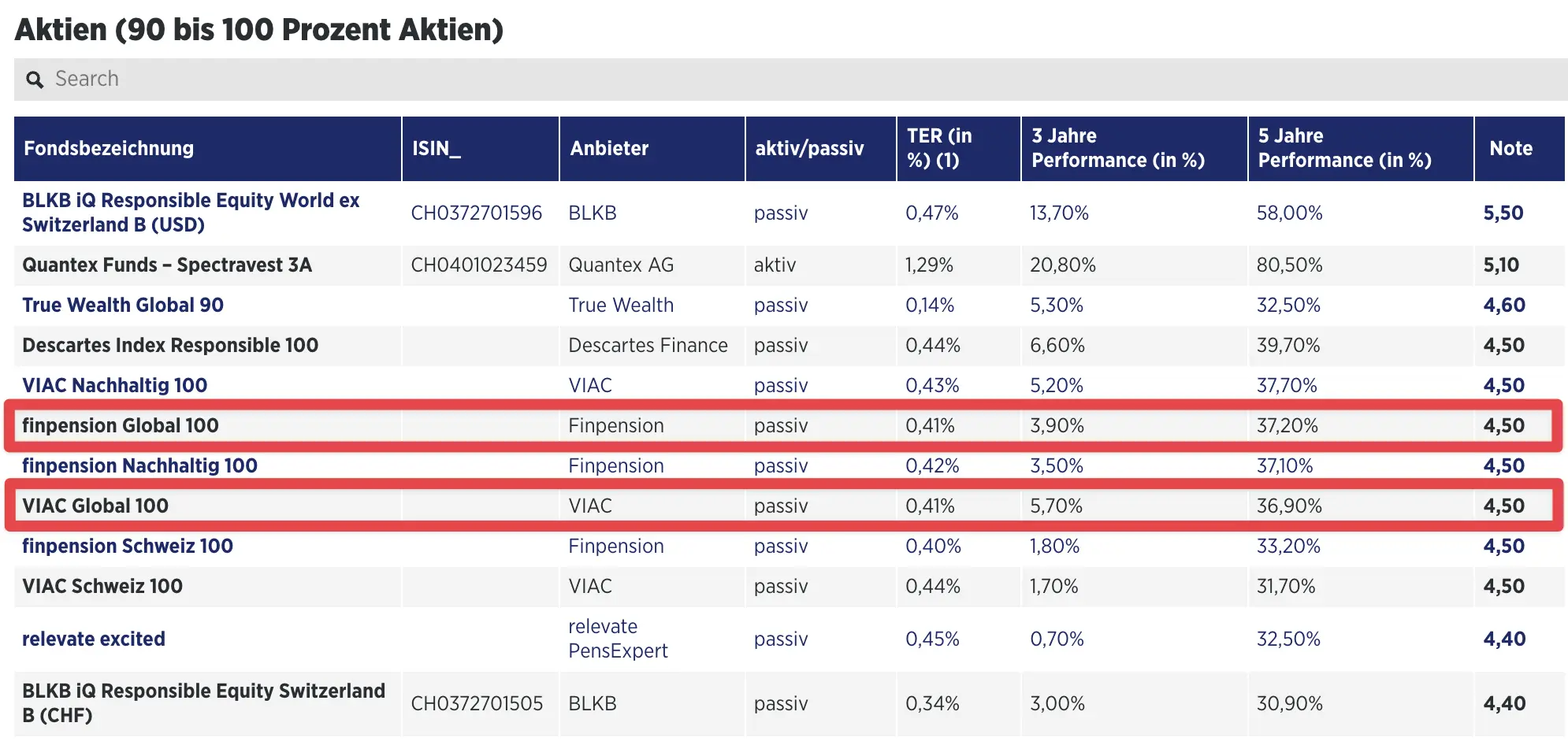

Vergleich Handelszeitung der besten, zu 100 % in Aktien investierten Säulen 3a (Quelle: Handelszeitung)

Score: Performance und Risiken über eines, drei und fünf Jahre sowie die Kosten wurden gewichtet und in einem Score erfasst. Produkte, die weniger als fünf Jahre alt sind, wurden wegen der kurzen Historie mit einem Malus bewertet. Fonds mit weniger als drei Jahren Track-Record wurden weggelassen.

Kosten: Die Performance wurde abzüglich Kosten gemessen. Bei institutionellen Fonds wurde eine Depotgebühr von 0,3 Prozent pro Jahr eingerechnet, die bei Retailprodukten meist in den Fondskosten enthalten ist. Bei den Retailfonds, die es nicht ohne eine Verwahrungsgebühr zu kaufen gibt, wurde dies beim Ausweis der Performance berücksichtigt.

Vergleichsindex: Um jeden Fonds bezüglich seines Risikoprofils angemessen beurteilen zu können, wurde er anhand seines Aktienanteils mit der entsprechenden Benchmark verglichen.

(Quelle: Handelszeitung)

Mein erster Kommentar: Wir lagen mit unserer Top 5 nicht falsch, da sie auf der Liste der besten 3a (zu 100 % investiert) der Handelszeitung stehen.

Die weiteren Kommentare, die mir in den Sinn gekommen sind, als ich diese Liste von oben nach unten durchgelesen habe:

- BLKB iQ Responsible Equity World ex Switzerland B (USD): ich berücksichtige ihn nicht wegen seiner mangelnden Vielfalt, da es sich um einen “nachhaltigen” Fonds handelt, der bestimmte Themen ausschliesst.

- Quantex Funds - Spectravest 3A: hatte ich diesen 3a-Fonds nicht auf meinem Schirm, da die Gebühren zu hoch sind und das Management aktiv ist. Nichtsdestotrotz habe ich ihre Website besucht und mir gefällt der Grundton ihres Teams gut (siehe die Beschreibung von Quantex sowie ihre Philosophie. Allerdings haben sie weder eine App noch eine praktische digitale Lösung. Aber egal, ein aktives Management ist für mich auf lange Sicht sowieso ein Showstopper).

- True Wealth Global 90: gute Punktzahl, aber nur 90% meines Bargeldes in Form von Aktien investiert (und die restlichen 10% in REITs, was für mich zu viele Immobilien sind), und ich verlange mindestens 99%. Trotzdem behalte ich sie auf meinem Radar für das nächste Jahr ;)

- Descartes Index Responsible 100: Fonds “nachhaltig”, nicht ausreichend diversifiziert und hat nicht unbedingt mehr Einfluss. Wir passen.

- VIAC Durable 100: dito wie vorheriger Punkt.

- finpension Global 100 et VIAC Global 100: ohne grosse Überraschung finden wir VIAC und finpension, die sich dieses Jahr mit der gleichen Punktzahl gegenseitig überholen!

- finpension Durable 100: dito wie Punkt für VIAC Nachhaltig.

- finpension Suisse 100: ich ziehe es nicht in Betracht, da es nur in Schweizer Aktien investiert ist und ich eine Diversifizierung mit globalen Aktien möchte.

- VIAC Suisse 100: dito wie vorheriger Punkt.

Ich höre hier auf, denn danach sinkt die Punktzahl wieder. Wir haben genug Kandidaten für unsere 3.

Due Redaktion der Handelszeitung kommt zu denselben Schlüssen wie ich:

Über einen längeren Zeitraum von fünf Jahren erzielen in der Tendenz Vorsorgefonds mit höherem Aktienanteil eine höhere absolute Performance als defensive Produkte. Doch den Markt zu schlagen, vermögen nur wenige. Passiv verwaltete Fonds erzielen prinzipiell eine bessere Rendite als aktiv verwaltete. Zudem sind sie auch noch günstiger.

finpension und VIAC, die beste 3a Säule für 2025

finpension und VIAC sind die Schweizer Fintechs, die in der Welt der alten, gebührenverseuchten 3a innovativ waren.

Die beiden Unternehmen für private Vorsorge existieren beide seit 2015 und haben ihre Produktpalette gut ausgebaut.

Frau MP und ich haben insgesamt zehn 3a bei VIAC (nein, du hast dich nicht verlesen: Wir haben zehn dritte Säulen, im FAQ-Bereich wirst du verstehen, weshalb).

So behalten finpension und VIAC den geteilten ersten Platz der besten 3. Säule für Mustachian..

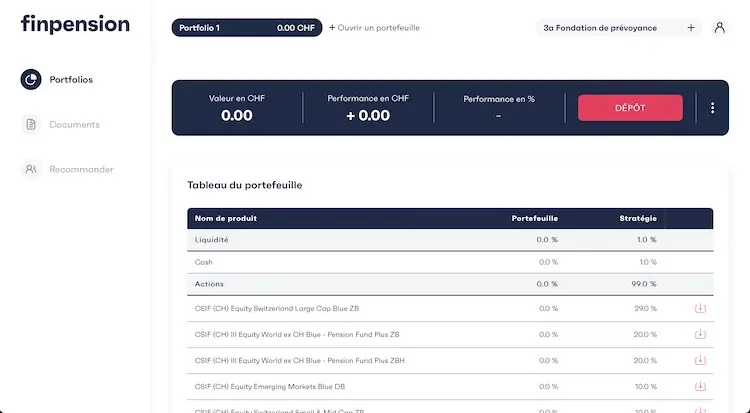

Details zu finpension 3a

finpension ist später als VIAC auf den 3a-Markt gekommen.

Sie sind 2015 in ihr Abenteuer gestartet. Aber sie haben mit der 1. und 2. Säule begonnen – und dort den Ameisenhaufen auch kräftig in Aufruhr gebracht!

Trotzdem ist ihr Angebot der Säule 3a nicht weniger gut. Ganz im Gegenteil!

Jedes Jahr machen sich finpension und VIAC den ersten und zweiten Platz auf dem Podest streitig :)

Du findest meine ausführliche Rezension von finpension 3a, indem du diesem Link folgst.

Mit dem untenstehenden Promocode von finpension profitierst du von einem Gebührenguthaben von CHF 25 (sofern du in den ersten 12 Monaten nach Eröffnung deines Kontos bei finpension mindestens CHF 1'000 überwiesen oder eingezahlt hast).

===> MUSTBC <===

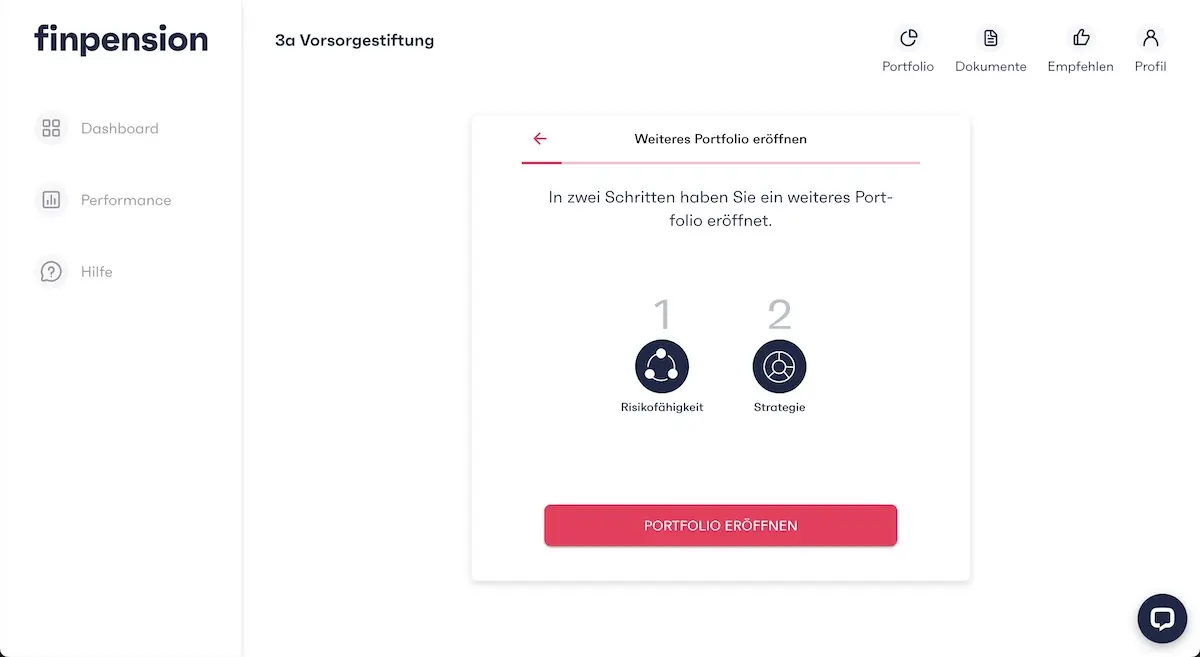

Sicherheit bei finpension via formelle Identifikation

Bis kürzlich bot finpension an, deine formelle Identifikation (gesetzlicher KYC-Prozess aka “Know Your Customer”) erst bei der Auszahlung deines 3a-Guthaben durchzuführen.

Durch ihren Status als Stiftung war das vollkommen legal.

Aber das war schon ein bisschen komisch, dass man ein Konto auf den Namen “Donald Duck” eröffnen konnte und das problemlos funktionierte … Spass beiseite, stell dir vor, du hättest einen Tippfehler in deinem Vor- oder Nachnamen gemacht … das hätte Probleme gegeben, sobald du zur Pensionierung die Auszahlung deiner Beiträge angefordert hättest!

finpension hat dies im April 2023 korrigiert.

Es ist nun also möglich, die formelle Identifikation bereits bei der Eröffnung des Kontos durchzuführen – was ich dir wärmstens empfehle.

Dieses Sicherheitselement ist nun also gleichermassen bei finpension und VIAC vertreten (d. h. es macht keinen Unterschied mehr zwischen den beiden Anbietern).

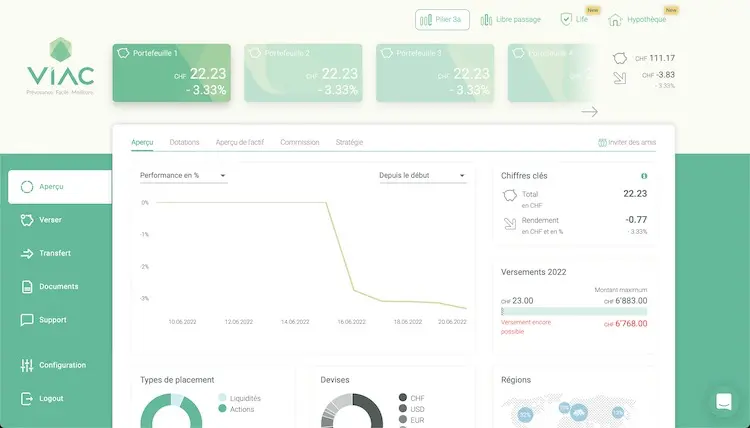

Details zu VIAC 3

VIAC ist das Fintech, das den 3a-Markt als erstes erschüttert hat, als es 2017 seine 3a einführte.

Du findest meine ausführliche Rezension von VIAC 3a, indem du diesem Link folgst.

Mit dem untenstehenden Promocode von VIAC profitierst du von der Gratisverwaltung auf deine ersten CHF 2'000 deines Vorsorgeguthabens auf deinem Vorsorgekonto 3a – und das ist lebenslang gültig!

===> 3aMust <===

Ich wollte auch einige Punkte zu VIAC klarstellen:

VIAC und die Marge beim Währungsumtausch

Ich werde immer wieder gefragt, ob VIAC im Vergleich zu finpension im Hinblick auf den Währungsumtausch wirklich günstiger ist.

VIAC spricht auf seiner Website von 0,75 % Fremdwährungsgebühren für die Basiswährung, während finpension seine 0 % Wechselkursgebühr anpreist (in Wirklichkeit liegt sie aber näher bei 0.05 %).

Aber, wie dies in diesem FAQ-Artikel von VIAC erklärt wird, die Kosten für den Fremdwährungswechsel werden auf allen Konten der Kunden global optimiert. Ergebnis: Die VIAC-Wechselkursgebühren liegen im Durchschnitt unter 0,05 % für alle Strategien.

Zusammenfassend lässt sich also sagen, dass sowohl VIAC als auch finpension mit ihren minimalistischen Margen beim Währungsumtausch die besten sind.

VIAC und der Quellensteuerabzug

Man sagt mir oft, dass finpension auch in dieser Hinsicht besser als VIAC ist, denn finpension wirbt damit, dass sie in Fons (und nicht in ETFs) investieren. Dadurch entfällt die Steuerlast des Quellensteuerabzugs, was für uns Endanleger von Vorteil ist.

Aber VIAC nutzt die gleichen Indexfonds (nicht ETFs) der Credit Suisse (wie du auf diesem Factsheet der Strategie Global 100 von VIAC sehen kannst).

finpension und VIAC sind also in dieser Hinsicht gleichauf, da sie, was die Steuern angeht, beide optimiert sind (auf jeden Fall bei den Standard-Strategien, denn bei den personalisierten Strategien greifen sie auf ETFs zurück).

Gebührencap VIAC

Der Gebührencap von 0.44 % wird zuerst angewandt und dann gibt es noch zusätzliche Freibeträge, die abgezogen werden können.

Nehmen wir das Beispiel der Strategie Global 100 von VIAC:

- Ohne Gebührencap: investierter Anteil 99 % x Verwaltungsgebühr 0.52 % = effektive Verwaltungsgebühr 0.5044 %

- Bei 50.000 CHF investiertem Geld ergibt das: 0,5044 % x 50.000 = 252,20 CHF Grundgebühr

- Dank dem Gebührencap wird die Berechnungsgrundlage reduziert, sodass die effektiven Verwaltungskosten genau 0.44 % betragen, d.h.: 0.52 % x 0.44 %/0.52 % x 50'000 = CHF 220.00 Gebühren

- Dadurch ist die neue Berechnungsgrundlage (dank des Gebührencaps) so, als ob die Gebühren auf 84,6 % der Aktien (und nicht 99 %) berechnet würden, denn 0,44 %/0,52 % = 84,6 %

- Und somit beträgt die angepasste Berechnungsgrundlage dank des Gebührencaps CHF 42'307 (= CHF 50'000 x 84.6 %)

- Wenn zusätzlich noch ein Freibetrag durch die Einladung von Freunden hinzukommt, wird diese Berechnungsgrundlage weiter reduziert. Zum Beispiel: (CHF 42'307 - CHF 7'500) / 50'000 x 0.52 % = 0.36 %.

- Dann bezahlst du also nur noch 0.36 % Gebühren

VIAC oder finpension im 2025: Welche 3a-Vorsorge wählen?

Die dritte Säule von VIAC und finpension sind für mich vollkommen gleichgestellt, mit der besten Rendite, die man für eine 3a finden kann. Das bedeutet unmissverständlich ausgedrückt: Es ist die 3a, mit der du bei der Auszahlung deiner Beiträge am meisten Cash im Portemonnaie haben wirst.

Dieser Grund spricht dafür, dich für die 3. Säule von VIAC zu entscheiden

VIAC bietet besondere Vorteile:

- Attraktivität

VIAC versucht, die Attraktivität seiner Produkte zu optimieren, indem die Gelder der Kunden reinvestiert werden, siehe Punkt 3. - Kostenlose Todesfall- oder Invaliditätsversicherung

“Bei Invalidität oder Todesfall erhalten die Hinterlassenen neu eine Auszahlung bis zu 25% zusätzlich zum Vorsorgevermögen. Pro CHF 10'000 investiertes Vermögen (berechnet auf Basis des Vormonats) erhältst du von VIAC kostenlos eine Basisschutzdeckung von CHF 2'500 (max. CHF 250'000) bei Tod oder Invalidität (70% – IV Grad)” - Hypothek

Schliesslich DIE Funktionalität, wegen der ich VIAC immer mehr liebe: ihre Hypothek! Wenn du VIAC-Kunde bist, kannst du eine Hypothek zu einen wirklich super (SARON!) Zinssatz bei der Bank WIR für dein Wohneigentum bekommen, die deine in eine Global 100 investierte dritte Säule als Sicherheit akzeptieren!!!

Der Grund für die Wahl der 3. Säule finpension

Der einzige Grund für mich (der meine Hypothek bei VIAC hat), um im 2025 finpension anstatt VIAC zu wählen, ist die Diversifizierung.

Ich kann mir zwar nicht vorstellen, dass du wegen eines Konkurses aufgrund von Veruntreuung alles bei einem Anbieter wie VIAC oder finpension verlieren könntest … Aber man ist nie vollkommen sicher, wie man kürzlich feststellen konnte, als sich der Wert der von Credit Suisse ausgegebenen Obligationen an einem Wochenende in Luft aufgelöst hat …

Wenn du eine Strategie wählst, bei der du mehrere Konten der 3a eröffnen musst (um deine Steuerersparnis bei der Auszahlung zu maximieren), würde ich dir empfehlen, folgende 3a zu eröffnen:

- 3 Säulen 3a bei VIAC

- 2 Säulen 3a bei finpension

Oder umgekehrt, wenn du das Blau von finpension dem Grün von VIAC vorziehst:

- 3x Säulen 3a bei finpension

- 2x Säulen 3a bei VIAC

Danach verteilst du 3/5 deines jährlichen Maximalbetrags auf VIAC oder finpension, und die restlichen 2/5 auf finpension oder VIAC.

Übersicht der besten 3a-Säulen im Jahr 2025 (in einer Tabelle)

| VIAC | finpension | |

|---|---|---|

| Klassierung Rendite | 1. ex æquo | 1. ex æquo |

| Gebühren | 0.44 % Basisgebühren | 0.39 % |

| Treueprogramm | Ja (bis zu CHF 7'500 Gratisverwaltung), was deine Gebühren bis auf 36 % senkt und bei Invalidität oder Todesfall erhältst du bis zu 25 % zusätzlich zu deinem Vorsorgevermögen ausgezahlt | Guthabenkredit von CHF 25 pro Empfehlung |

| Maximum in globalen Aktien | 99 % | 99 % |

| Maximale Anzahl von Portfolios | 5 | 5 |

| Formelle Identifikation | ✅ | ✅ |

| Anbieter der Fonds | Swisscanto und UBS | Swisscanto und UBS |

| Sprachen der Plattformen | FR / DE / IT / EN | FR / DE / EN |

Der konkrete Fall der Familie MP

Die dritten Säulen von Frau MP und mir sind bei VIAC und finpension.

Ursprünglich hatten wir nur die 3a von Frau MP bei VIAC, da meine Säule in einer verfluchten gemischten Lebensversicherung blockiert war (MACH DIESEN FEHLER NIEMALS!).

Dann haben wir es im September 2022 endlich geschafft, unsere Hypothek UND meine gemischte, an eine Lebensversicherung gekoppelte 3a Säule zu kündigen!

Das hat uns die Freizügigkeit gegeben, drei Dinge zu tun:

- Unsere Hypothek zu VIAC/Bank WIR bringen

- Meine 3a Säule zu VIAC bringen

- Cash freisetzen, um in unsere erste Mietimmobilie in der Schweiz zu investieren

Dann haben wir unseren Maximalbetrag aus 3a zwischen VIAC und finpension aufgeteilt.

Fazit

Auch im 2025 sind VIAC und finpension also die besten dritten Säulen, die zu 100 % in globale Aktien angelegt sind.

🥇 finpension und VIAC belegen den geteilten ersten Platz in der Handelszeitung.

===> 3aMust <===

===> MUSTBC <===

Mit diesen beiden Säulen 3a kannst du den gesamten Maximalbetrag deines jährlichen Beitrags (also 7'258 Schweizer Franken im 2025) investieren.

Zudem, und das ist für uns als Mustachians am wichtigsten, VIAC und finpension bieten die höchsten Renditen an mit ihrer globalen, zu 100 % in Aktien investierten Strategie (unter Berücksichtigung aller Kosten).

Also, egal ob du dich für VIAC oder finpension entscheidest, du kannst dich darauf verlassen, dass du die richtige Wahl treffen wirst!

Dank dieser beiden Lösungen hast du am meisten Geld im Portemonnaie, wenn du alle deine 3. Säulen abhebst :)

FAQ 3. Säule

Ist es eine gute Idee, Jahre der dritten Säule zurückzukaufen?

Ich habe mir die gleiche Frage gestellt, als sich das BVV 3-Gesetz am 01.01.2025 änderte. Du findest meine Antwort auf diese Frage in diesem ausführlichen Artikel.

Welche Sprachen bieten diese 3. Säulen an?

Auch wenn die Sprache einer Plattform dich nicht davon abhalten sollte, die beste 3a auf dem Markt zu wählen, so ist mir doch bewusst, dass die Sprachwahl für einige Leser ein Ausschlusskriterium ist.

(Zur Erinnerung: DeepL löst dieses Problem mit einer unglaublichen Übersetzungsqualität)

Hier also die von jeder der fünf 3. Säulen unterstützten Sprachen:

- VIAC: FR / DE / IT / EN

- finpension: FR / DE / EN

- BLKB: DE

- True Wealth: FR / DE / EN

- frankly: FR / DE / EN

- Selma: FR / DE / EN

- Descartes: FR / DE

Was ist der gestaffelte Bezug der dritten Säule?

Die Steuern auf der 3a sind prozentual progressiv. Das heisst, je höher der Betrag, den du abhebst, desto höher wird dein Steuerprozentsatz. Deshalb empfiehlt es sich, von Anfang an fünf Säulen 3a zu eröffnen, um deine Steuern zu optimieren, wenn du jede Säule nach dem gesetzlichen Rentenalter über fünf Jahre hinweg einzeln pro Jahr abhebst.

Wenn du mehr darüber wissen willst, ich habe einen detaillierten Leitfaden über den gestaffelten Bezug der 3. Säule geschrieben, um möglichst viel Steuern zu sparen.

Ist es sicher, die 3a Säule an der Börse zu investieren?

Die Börse ist per Definition eine risikoreiche Investitionsform.

Aber es gefällt mir, wie die Handelszeitung dies zusammengefasst hat:

Wer sein 3a-Vorsorgegeld breit gestreut in Aktienmärkte investiert, hat eine höhere Renditechance. Zwar steigt mit den Aktien auch das Risiko von Kursverlusten. Doch wer 15 Jahre und mehr investiert bleibt, muss kaum etwas befürchten.

Natürlich ist hier das Schlüsselwort “kaum”, denn es handelt sich ja nicht um ein Sparkonto ;)

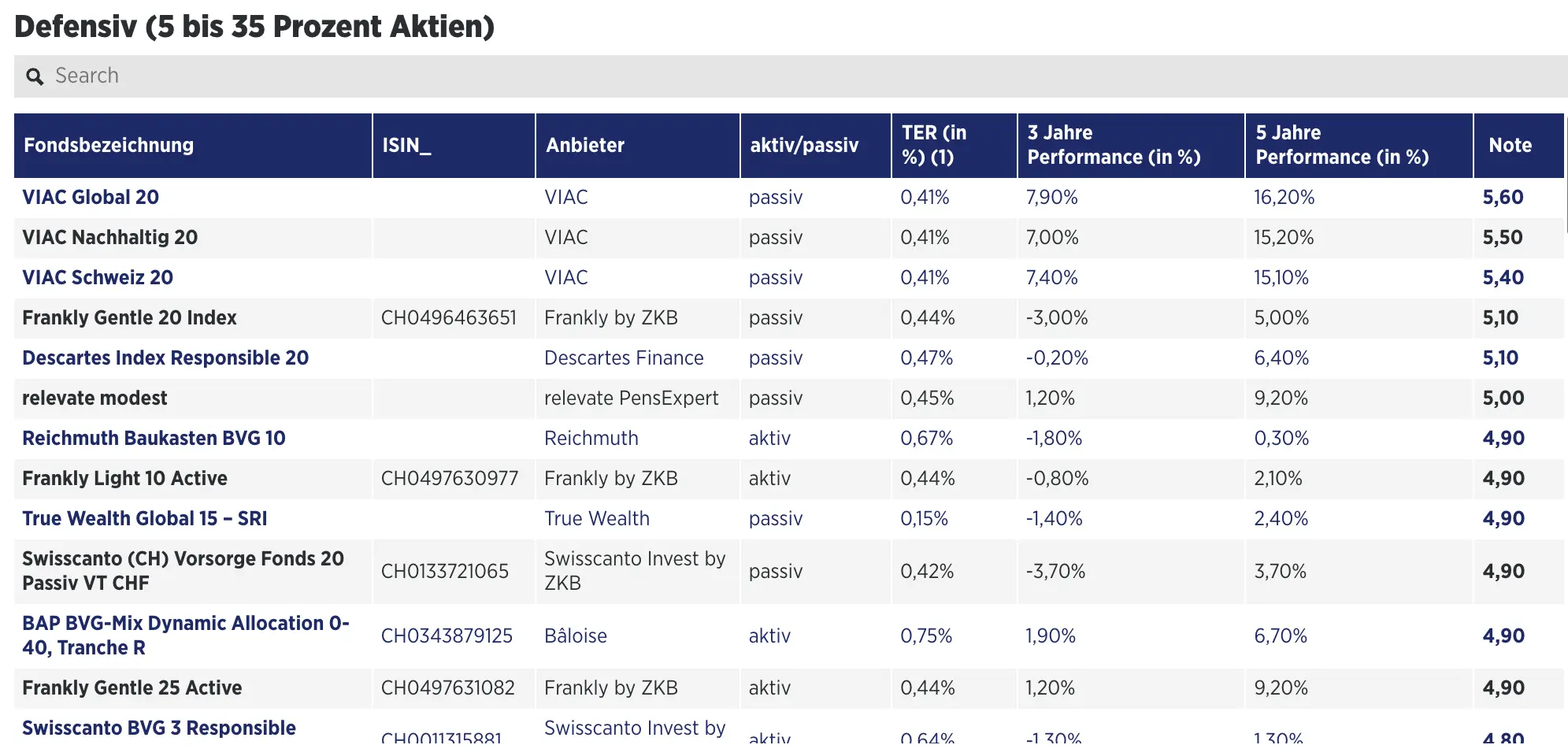

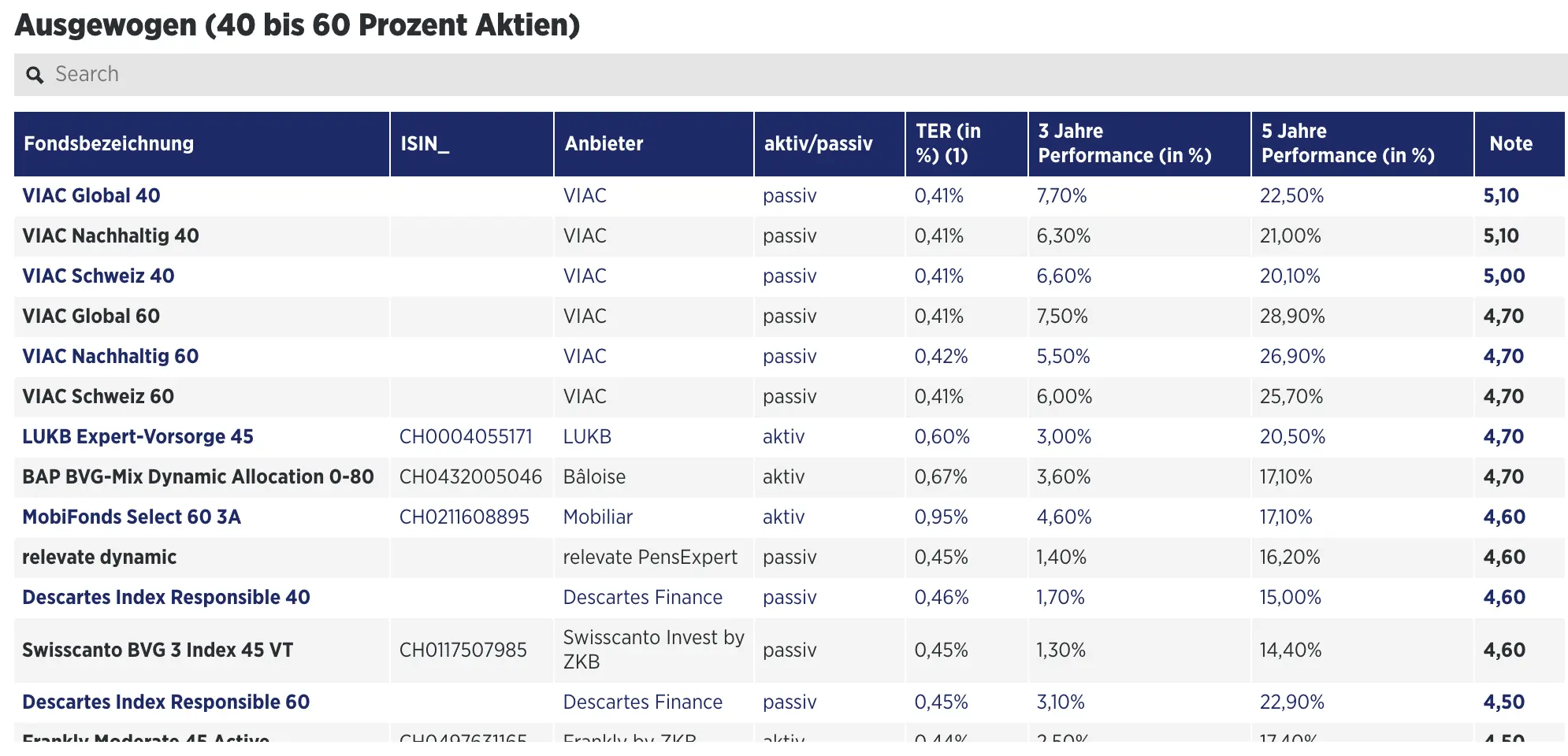

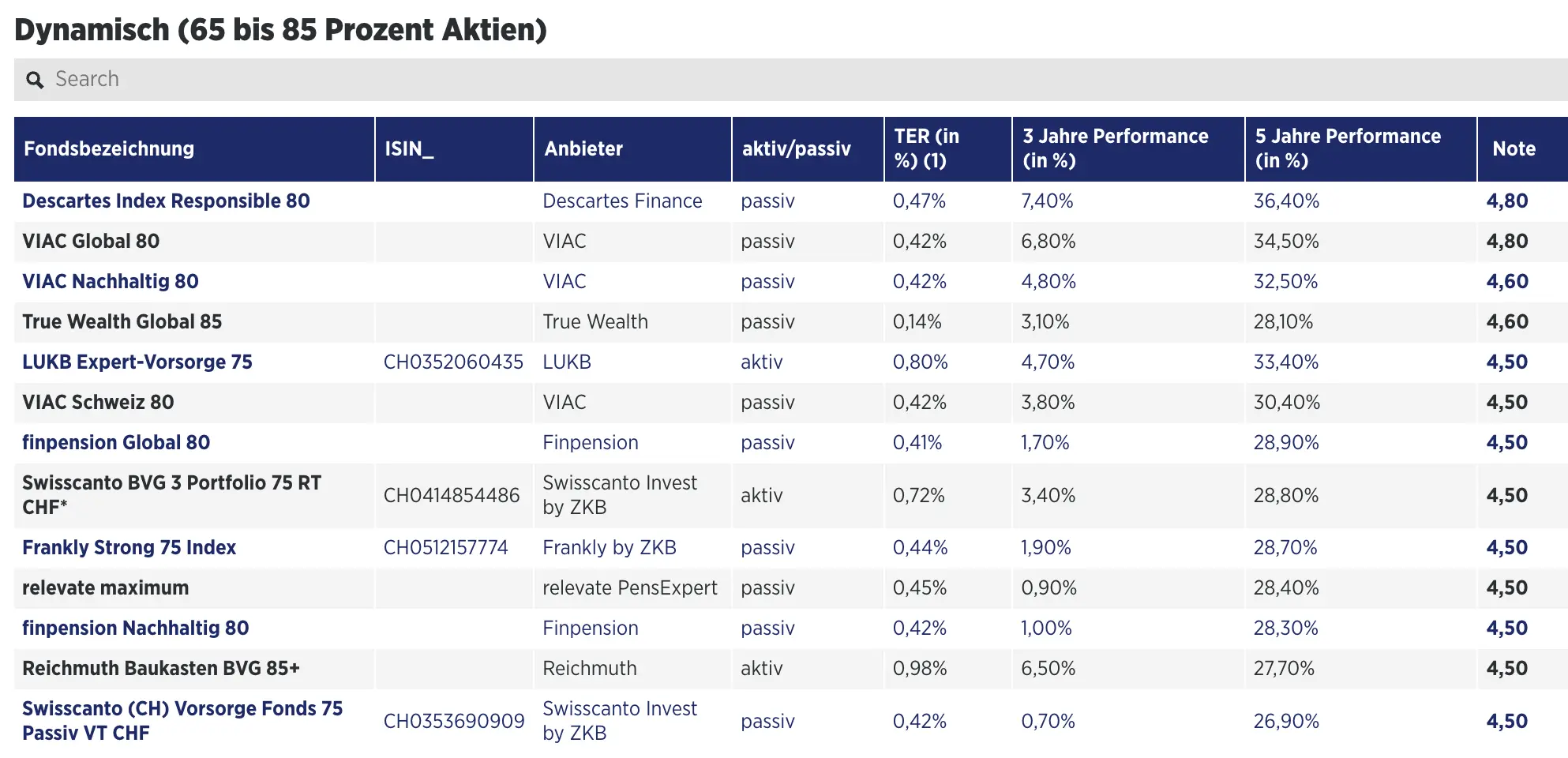

Welches ist die beste 3. Säule, wenn ich weniger als 100 % in Aktien investieren möchte?

Die persönlichen Finanzen werden zu Recht so bezeichnet.

Sie sind persönlich.

Denn abhängig von deiner FIRE-Phase (Akkumulierung im Vorfeld oder Verbrauch im Nachhinein) bist du potenziell weniger aggressiv als ich in in Themen rund um deine Anlagestrategie.

Ich zeige dir also die Screenshots der verschiedenen Resultate des 3a-Vergleichs der Handelszeitung:

Vergleich Handelszeitung der besten 3a-Fonds mit defensivem Profil und 10-35% Aktienanteil (Quelle: Handelszeitung)

Vergleich Handelszeitung der besten 3a-Fonds mit ausgewogenem Profil und 40-60% Aktienanteil (Quelle: Handelszeitung)

Vergleich Handelszeitung der besten 3a-Fonds mit dynamischem Profil und 65-85% Aktienanteil (Quelle: Handelszeitung)

Welches Alter für eine dritte Säule?

In der Schweiz muss man volljährig (18 Jahre) sein, um die Freizügigkeit zu geniessen, eine dritte Säule zu eröffnen. Das Gesetz spezifiziert, dass ein Jugendlicher seine 3a Säule frühestens am 1. Januar nach seinem 17. Geburtstag eröffnen kann.

Wie bei jeder Investition gilt: Je früher du das erste Mal in deine 3. Säule einzahlst, desto mehr Rendite wirst du langfristig erzielen.

Was hältst du von der dritten Säule von VZ, lieber MP?

Das VZ ist ein angesehenes und sicheres Schweizer Unternehmen. Dennoch taucht ihre Säule-3a-Lösung nicht in der Handelszeitung-Rangliste auf. Dies deutet darauf hin, dass die 3. Säule VZ nicht diejenige mit der höchsten Rendite ist — etwas, das man als Mustachian in erster Linie sucht.

Ich empfehle dir, was ich stattdessen selbst verwende: ein 3a-Abutment von VIAC und eines von finpension.

Was denkst du über Yuhs Säule 3a?

Ich habe ihn aussortiert, da er nicht unter den besten 3. Säulen des Handelszeitung Rankings ist.

(kredit bild headline: pexels.com)