Ich wollte schon lange einen neuen Artikel in dieser Kategorie “Tagebuch” schreiben.

Stell dir vor, der letzte Blogpost ist von 2023!!!

Und ich kann dir ehrlich sagen, dass es mich in den letzten 3-4 Monaten gejuckt hat, anderen Artikeln Vorrang vor diesem zu geben…

Warum?

Ganz einfach, weil ich mich immer mehr der FI (“Financial Independence” auf Englisch oder finanzielle Unabhängigkeit auf Deutsch) nähere.

Ich bin bald finanziell unabhängig…

Ich muss es aufschreiben, um anzufangen, daran zu glauben: “Wir werden bald FI sein!”

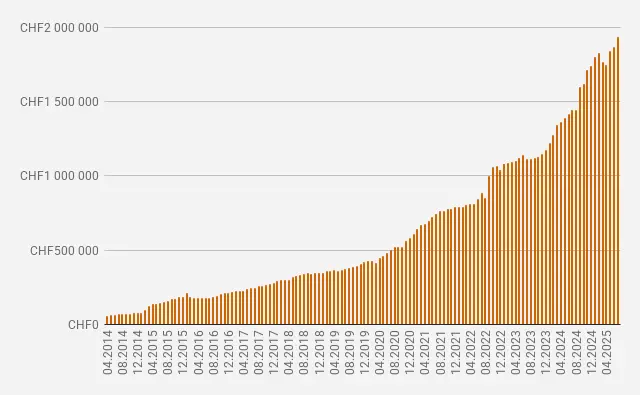

Dieses FIRE-Ziel 1 war im letzten Jahrzehnt so weit weg, dass ich kaum glauben konnte, was ich in YNAB bei meinem letzten Update unserer Konten gesehen habe:

Also, ja, es ist geschafft, wir haben die 90%-Marke unseres Ziels, ein Nettovermögen von CHF 2'156'000 zu erreichen, überschritten.

Für die Neuankömmlinge: Ich habe diese Zahl in erster Linie über die 4%-Regel erreicht. Dann hatte ich 2015 einen Termin mit dem VZ vereinbart, um eine viel genauere Simulation zu erhalten, die alle Schweizer Besonderheiten berücksichtigt. Und so kam ich auf meine neue Zahl, die ich nun schon seit über 10 Jahren kenne: CHF 2'156'000.

Und wenn man bedenkt, dass ich ein Immobilienprojekt (in diesem Artikel vorgestellt) habe, das bald abgeschlossen sein wird, sowie weitere Einnahmen aus unseren Gehältern und anderen Nebenbeschäftigungen, könnte es sein, dass wir diese schicksalhafte Grenze früher als erwartet überschreiten… Wie spannend!

Wie heisst es so schön: “Man soll den Tag nicht vor dem Abend loben.”

Dennoch wird es immer konkreter, und der psychologische Aspekt macht gut 60 % aus, während 40 % auf die finanziellen Aspekte entfallen, die damit verbunden sind.

Aber…

FI ja, aber RE, wirklich?

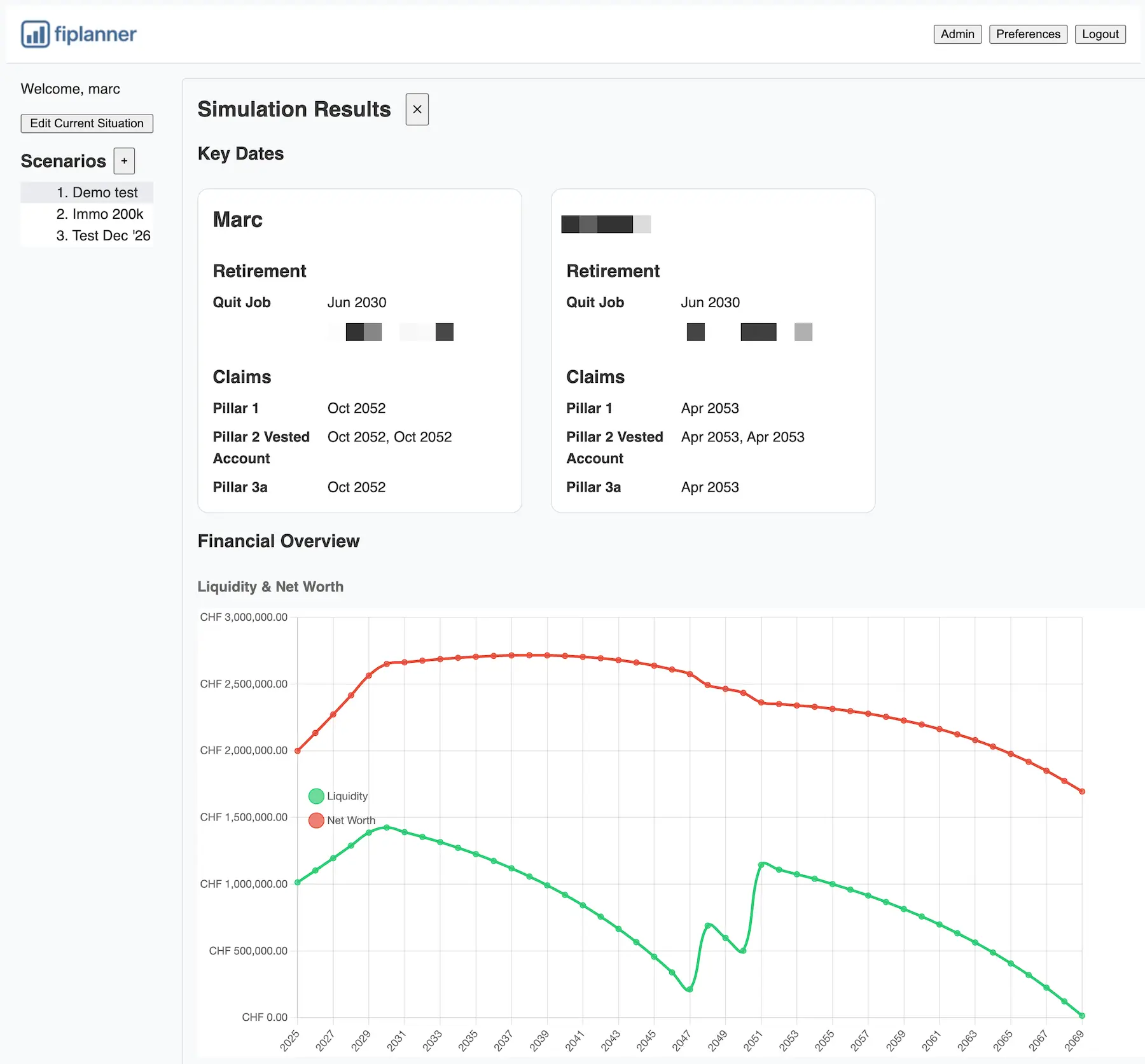

Parallel zu dieser symbolischen Überschreitung der 90 % unseres Ziels, in der Schweiz finanziell unabhängig zu werden, machen wir grosse Fortschritte mit unserem Schweizer FI-Planungstool mit Patrik.

Der Ergebnisbildschirm unserer Webanwendung 'FI Planner' (wird vor dem offiziellen Start noch fertiggestellt)

Aber egal, das Tool hat mir auch bestätigt, dass alle Immobilien, in die ich bisher investiert habe, nicht … flüssig sind. Was für eine Überraschung!

Da wir unser Haus nicht wieder verkaufen wollen (dieses Szenario wurde damals vom VZ bevorzugt) und wir einen Teil unseres Vermögens in Mietimmobilien haben, würde das technisch bedeuten, dass wir alles zusammen (liquides und nicht-liquides Vermögen) auf ungefähr CHF 2'600'000 (statt CHF 2'156'000) bringen müssten.

Komische Randbemerkung: Eine der realitätsnahen Simulationen hat mir CHF 2’651‘000 als FI-Ziel genannt… :D

Alles in allem: Ja, wir wären auf dem Papier bei CHF 2'156'000 FI, wenn wir alle unsere Immobilien verkaufen würden (inklusive unseres Zuhauses, indem wir wieder Mieter werden).

Aber jetzt, wo wir es fast geschafft haben, können wir mit ziemlicher Sicherheit sagen, dass wir uns entschieden haben, dass wir Hausbesitzer bleiben wollen.

Die nächste Frage ist also logischerweise…

Aber was wirst du konkret tun, MP?

Es ist schade, dass ich nicht nur angestellt bin, dass ich nur zwei einfache ETFs habe und dass wir Mieter sind. So wäre es einfacher und repräsentativer.

Aber wäre das wirklich repräsentativ?

Nicht so sicher…

Wenn ich alle E-Mails von Lesern und Leserinnen lese, sehe ich, dass jeder diesen oder jenen Parameter hat, der ein wenig anders ist: ein Ehemann, der selbstständig arbeitet, kleine Kinder (oder Kinder, die bald die Schule beenden), eine Ehefrau, die die US-Staatsbürgerschaft und nicht die Schweizer Staatsbürgerschaft hat (und das macht vieles komplizierter), oder ein italienischer oder portugiesischer Ehemann mit dem Lebensplan, wieder in seinem Heimatland zu leben, sobald er FI wird, usw.

Unsere aktuelle Situation mit Frau MP stellt also im Gegenteil dar, dass es so viele Situationen wie Menschen auf dem Weg zum FI gibt.

Auf unserer Seite sind die potenziellen Entscheidungen, die ich mir vorstelle:

- Wir setzen beide unseren Job bis in zwei Jahren wie geplant fort und maximieren so unser Barvermögen (und, wenn in der Zwischenzeit alle Immobilien in Ordnung sind, haben wir ein grosses Sicherheitspolster für den Fast “Fat FIRE”-Modus)

- Frau MP arbeitet noch 1-2 Jahre weiter, um psychologisch bereit zu werden (ja, auch das ist eine Realität, die in den Plan mit einbezogen werden muss), und ich höre vor 40 auf, während ich noch zwei Jahre lang durch Immobilien (die ich ausbauen würde) und einige neue Blog-Projekte Geld verdiene, um sicherzustellen, dass wir mit 40 Jahren 2,6 Millionen auf dem Konto haben

- Wir werden beide in einem Jahr aufhören zu arbeiten und wir haben genug Vertrauen in unsere unternehmerischen Nebenprojekte, um die 2,6 Millionen in den nächsten 1-3 Jahren zu erreichen, in einer Art “Barista FIRE” Modus

Mein kleiner Finger sagt mir, dass es eher Plan 1 oder 2 wird, da wir unser Bedürfnis nach finanzieller Sicherheit und die damit verbundenen psychologischen Aspekte kennen (einen Job aufgeben, Auswirkungen auf das Sozialleben usw.) Danach werden wir vor allem mit dem Flow leben und uns nach und nach anpassen.

Aber die Realität ist da: Es kommt näher!

Kleine Randbemerkung: Ich höre schon die FIRE-Polizei lachen: “Muahaha, du bist ein Lügner, MP, du redest von Frühpensionierung! Entweder ihr seid beide am Strand, wo das Geld vom Himmel fällt, oder alles, was du erzählst, ist Quatsch, Punkt!” Ich empfehle dir, den Blog zu wechseln, wenn du dir das gerade gesagt hast ;)

Endlich Action nach einer langweiligen Zeit

Kurz gesagt, wir haben noch etwas mehr als zwei Jahre Zeit, um den Titel meines Buches zu erfüllen, und es kann sich noch viel ändern. Auf jeden Fall ist es super interessant, in diesem Abschnitt anzukommen, denn ehrlich gesagt, hat es in den letzten 3-4 Jahren an Action gefehlt (abgesehen von Mietimmobilien).

Denn 2013-2015 war es cool: alle unsere Ausgaben optimieren, unsere Einnahmen maximieren, etc.

Dann hatten wir den Kauf unseres Eigenheims, der uns 1-3 Jahre lang beschäftigt hat.

Dann wuchs der Blog und parallel dazu meine Immobiliengeschäfte.

Aber es ist ein langer Weg, finanziell unabhängig werden zu wollen. Und ich muss zugeben, dass der Mangel an Konkretem und das blosse Verfolgen eines roten Fadens “Verdienen -> Sparen -> Investieren” seit der Nach-COVID-Zeit langsam aber sicher zu lang wurde.

Jetzt geht es also endlich los: Wir treten in die Planungsphase für den Wechsel vom Angestelltenverhältnis zur finanziellen Unabhängigkeit ein, und ich freue mich darauf, die Herausforderungen der nächsten Monate mit dir zu teilen (hat jemand Hypothek gesagt?!)

CHF 450'000 in zwei Jahren??

Wenn ich das richtig gelesen habe, glaubst du, dass du in zwei Jahren ein Nettovermögen von +450'000 Schweizer Franken erreichen kannst? Kannst du mir bitte das Rezept geben?

Ahaha, du nimmst mir die Worte aus dem Mund. Denn wenn ich das 2013 gelesen hätte, hätte ich die gleiche Frage gestellt wie du!

Und dabei ist die Erklärung so einfach:

- Der Zinseszinseffekt ist verrückt. Wenn der Wert des VT ETF um +CHF 2 steigt, zeigt mein Interactive Brokers Brokerage Account uns +CHF 15'000 an. Und wenn es heftiger wird, wie im April (Trump-Zölle), verlieren wir über zwei Monate 70kCHF, und dann wieder +CHF 67'000 zwischen Juni und August letzten Jahres.

- Denn ja, wir haben mehr als 900'000 CHF in die Börse investiert und nähern uns langsam der Millionengrenze! Es bewegt sich also schnell, wenn es eine positive Erschütterung gibt

- Ich habe ein fünftes Immobilienprojekt in der Pipeline, das ebenfalls dazu beitragen wird, das Ziel von 450kCHF schnell zu erreichen

- Und dann sind da noch unsere Gehaltserhöhungen und verschiedene Boni

- Und das Bloggen nebenbei (mit meinen Programmen, meinem Buch, und bald FI Planner)

Wenn ich mir diese Liste also noch einmal ansehe, bin ich nicht allzu besorgt, dass sie schnell nach oben gehen wird!

Und wie ich immer sage: Am Anfang sammelt sich dein Geld langsam an, aber wenn der Zinseszins richtig in Gang kommt, dann wird dein Nettovermögen richtig angekurbelt!

Wir sind von CHF 48'000 auf CHF 1'000'000 in 9 Jahren gekommen und wir werden von 1MCHF auf 2MCHF in 4 Jahren kommen 💰

Anteil: Du kannst die Entwicklung meines Nettovermögens und meiner Sparquote in Echtzeit (monatlich aktualisiert) auf dieser Seite verfolgen.

Fazit

Das waren die Neuigkeiten über meinen Weg in die finanzielle Unabhängigkeit! Ich freue mich sehr, dass ich das alles mit dir teilen kann, vor allem die, die mich seit meinen Anfängen (seit über 10 Jahren) folgen.

Ich werde dir in einem späteren Artikel dieser “Tagebuch”-Reihe einen ausführlicheren Überblick über alle meine aktuellen Projekte geben, aber jetzt wollte ich mich auf die Tatsache konzentrieren, dass es näher rückt… dass es konkret wird… und dass es ein bisschen stressig ist (auf eine gute Art und Weise)!

Und du, bist du nahe dran, FI zu werden? Oder findest du, dass es noch ein langer Weg ist (ich verstehe dich)?

Ich benutze immer häufiger die Abkürzung FI statt FIRE, weil ich weiss, dass ich auch nach meiner finanziellen Unabhängigkeit noch viele verschiedene Aktivitäten haben werde. Daher macht der Teil “Retire Early” (Frühpensionierung auf Deutsch) weniger Sinn. Für die Neulinge, ob FI oder FIRE, ist das Konzept letztendlich das gleiche: du musst nicht mehr für Geld arbeiten, aber es spricht nichts dagegen, dass du Leidenschaften oder andere persönliche Projekte hast, die dir Geld einbringen. ↩︎

Letztes Update: 25. September 2025