Ah, wie schön, endlich wieder über Sparsamkeit auf diesem Blog zu schreiben!

Da die Sommerferien bald vor der Tür stehen, dachte ich mir, es wäre doch toll, dir zu helfen, ein paar Dutzend oder sogar ein paar Hundert Franken zu sparen!

Und das Thema ist…

Kartengebühren im Ausland!

Egal ob du diesen Sommer an die Amalfiküste in Italien, an die Atlantikküste in Frankreich oder in den kühlen Schwarzwald in Deutschland reist – wirst du deine Ausgaben in Euro tätigen müssen…

Dasselbe gilt, wenn du gerade eine dreimonatige Velopause in Skandinavien oder sogar China machst (ja, wir Mustachians haben Waden aus Stahl!) – wirst du in einer anderen Währung als dem Schweizer Franken bezahlen müssen.

Und wenn es etwas gibt, worauf traditionelle Schweizer Banken richtig scharf sind, dann ist es, dein Portemonnaie mit Auslandgebühren zu erleichtern!

Welche Gebühren fallen beim Bezahlen in Fremdwährung an?

Du musst mit verschiedenen Bankgebühren rechnen, wenn du in einer anderen Währung als CHF bezahlst.

1. Der Wechselkurs

Zuerst gibt es den Interbanken-Wechselkurs (auch “Mid-Market Rate” genannt). Das ist eigentlich keine Gebühr – es handelt sich um den durchschnittlichen “Rohkurs” zu dem Banken untereinander grosse Beträge an Devisen tauschen. Er enthält weder Marge noch Kommission. Es ist der echte Kurs, den du auf Seiten wie Google oder xe.com findest.

Schlechte Nachricht für uns: Die meisten Banken nehmen nicht Bezug auf diesen Kurs sondern auf andere Wechselkurse.

VISA- und Mastercard-Kurse

In der Regel orientieren sich die Banken am Mastercard-Wechselkurs (hier der Mastercard Rechner) oder am Visa-Kurs, je nach Kartentyp. Auch wenn dieser Wechselkurs nahe am Interbankenkurs liegt, enthält er bereits einen kleinen Aufschlag von höchstens etwa 0,5%.

Marge auf den Wechselkurs

Zusätzlich zu den Visa- oder Mastercard-Kursen schlagen die Schweizer Banken oft noch einen sogenannten Wechselkursaufschlag, auch bekannt unter dem Namen Wechselkursmarge.

Auf deinem Kontoauszug – sofern die Angaben transparent aufgeführt sind – findest du manchmal auch Begriffe wie “Bearbeitungsgebühr bei Fremdwährungen” oder “Wechselkurskommission”.

Diese von den Banken auf den Interbanken-Wechselkurs aufgeschlagene Umrechnungs-Marge liegt meist zwischen 1.5 % und 2.5 %!

2. Fixe Gebühren pro Fremdwährungstransaktion

Zusätzlich zu dieser Aufschlag-Marge auf den Wechselkurs verrechnen gewisse Schweizer Kreditkartenanbieter und Banken noch fixe Gebühren von CHF 1.50 oder CHF 2.50 pro Transaktion in Fremdwährung.

Diese Gebühren fallen sicher bei Bargeldbezügen am Bankomaten im Ausland an, aber es ist inzwischen seltener geworden, dass Banken sie auch auf Zahlungen in Fremdwährungen erheben.

3. Zahlungen in CHF im Ausland (DCC)

Und dann gibt es noch unseren Freund “DCC”, “Dynamic Currency Conversion” (auf Deutsch: “dynamische Währungsumrechnung”).

Das ist der Trick, den sich unsere Banker ausgedacht haben, um dir ein “gutes Gefühl” zu geben, wenn du in deiner bevorzugten Währung (dem Schweizer Franken) zahlst – und dabei gleichzeitig neue Gebühren zu kassieren…

Erinnerst du dich an das letzte Mal, als dir der argentinische, québécoisische oder deutsche Kellner das Zahlterminal hingehalten hat – und du die Wahl hattest, in EUR oder CHF (oder einer anderen Währungskombi) zu bezahlen? Genau das ist Dynamic Currency Conversion (DCC) in Aktion.

Konkret passiert Folgendes, wenn du dich dafür entscheidest, in CHF (statt in der Landeswährung) zu zahlen:

- Der Anbieter des Zahlungsterminals vor Ort verwendet nicht den Wechselkurs von Mastercard/Visa, sondern seinen eigenen, meist ungünstigen Kurs (mit einem Aufschlag von 4 bis 8 %)

- Und es kann sogar sein, dass deine Bank die Zahlung trotzdem als “Auslandstransaktion” einstuft und ihre üblichen Fremdwährungsgebühren erhebt!

- Das ist also doppelt zu deinem Nachteil

Die allgemeine Faustregel lautet daher: Immer in der lokalen Währung des Landes zahlen, um versteckte Gebühren zu vermeiden und vom besseren Visa-/Mastercard-Kurs zu profitieren.

Konkrete Beispiele bei Ausgaben in Fremdwährung

Stellen wir uns vor, der Wechselkurs beträgt 1 € = CHF 1.20. So viel würden dich Zahlungen von jeweils 1'000 €, 5'000 € und 10'000 € kosten:

Vergleich der Umrechnungskurse für 1'000 €, im Vergleich zum Interbanken-Wechselkurs:

| Konvertierungsmethode | Verwendeter Wechselkurs | Abgebuchter Betrag in CHF | Differenz in CHF |

|---|---|---|---|

| Interbanken-Wechselkurs | 1.20 | 1'200.00 | 0.00 |

| Visa/Mastercard-Wechselkurs | 1.205 | 1'205.00 | 5.00 |

| Visa/Mastercard-Wechselkurs mit 1.5% Aufschlag | 1.2231 | 1'223.10 | 23.10 |

| Visa/Mastercard-Wechselkurs mit 2.0% Aufschlag | 1.2291 | 1'229.10 | 29.10 |

| Visa/Mastercard-Wechselkurs mit 2.5% Aufschlag | 1.2351 | 1'235.10 | 35.10 |

| Visa/Mastercard-Wechselkurs mit 2.5% Aufschlag + CHF 2.5 Gebühren | 1.2351 | 1'237.60 | 37.60 |

Vergleich der Umrechnungskurse für 5'000€, im Vergleich zum Interbanken-Wechselkurs:

| Konvertierungsmethode | Verwendeter Wechselkurs | Abgebuchter Betrag in CHF | Differenz in CHF |

|---|---|---|---|

| Interbanken-Wechselkurs | 1.20 | 6'000.00 | 0.00 |

| Visa/Mastercard-Wechselkurs | 1.205 | 6'025.00 | 25.00 |

| Visa/Mastercard-Wechselkurs mit 1.5% Aufschlag | 1.2231 | 6'115.50 | 115.50 |

| Visa/Mastercard-Wechselkurs mit 2.0% Aufschlag | 1.2291 | 6'145.50 | 145.50 |

| Visa/Mastercard-Wechselkurs mit 2.5% Aufschlag | 1.2351 | 6'175.50 | 175.50 |

| Visa/Mastercard-Wechselkurs mit 2.5% Aufschlag + CHF 2.5 Gebühren | 1.2351 | 6'178.00 | 178.00 |

Vergleich der Umrechnungskurse für 10'000 €, im Vergleich zum Interbanken-Wechselkurs:

| Konvertierungsmethode | Verwendeter Wechselkurs | Abgebuchter Betrag in CHF | Differenz in CHF |

|---|---|---|---|

| Interbanken-Wechselkurs | 1.20 | 12'000.00 | 0.00 |

| Visa/Mastercard-Wechselkurs | 1.205 | 12'050.00 | 50.00 |

| Visa/Mastercard-Wechselkurs mit 1.5% Aufschlag | 1.2231 | 12'231.00 | 231.00 |

| Visa/Mastercard-Wechselkurs mit 2.0% Aufschlag | 1.2291 | 12'291.00 | 291.00 |

| Visa/Mastercard-Wechselkurs mit 2.5% Aufschlag | 1.2351 | 12'351.00 | 351.00 |

| Visa/Mastercard-Wechselkurs mit 2.5% Aufschlag + CHF 2.5 Gebühren | 1.2351 | 12'353.50 | 353.50 |

Je nach deiner familiären Situation und Frugalität sprechen wir von ein paar Dutzend Schweizer Franken Einsparungen, und es kann bis zu mehreren Hundert Franken ansteigen!

Und das ist, wenn wir nichts mit diesen Einsparungen machen!

Investiere diese Einsparungen und verdiene CHF in 10 Jahren

Nehmen wir an, dass du pro Jahr etwa CHF 10'000 in Fremdwährungen ausgibst (Ferien am Strand, Wochenendausflüge, Online-Einkäufe und anderes).

Da du ein Mustachian bist, investierst du jede Einsparung an der Börse um sie wachsen zu lassen, während du schläfst und deinen anderen Beschäftigungen nachgehst.

Wenn du diese CHF 353.50 an Kartengebühren jedes Jahr 10 Jahre lang investierst, wirst du in in einer Dekade CHF 5'240 mehr auf deinem Konto haben! Dank des Zinseszinseffekts :)

Die besten Schweizer Karten, um am wenigsten Gebühren zu bezahlen

Die Frage ist also, die beste Bankkarte in der Schweiz auszuwählen, um die niedrigsten Wechselkursgebühren für deine Ausgaben im Ausland zu zahlen.

Hier sind die verwendeten Wechselkurse pro Karte, sortiert von der besten Karte zur weniger guten:

- Bank WIR Debitkarte: Interbankenkurs

- Wise Karte: Interbankenkurs (ausser du hast nicht genug in der Währung, dann erheben sie eine Umrechnungsgebühr von 0.43% — aber es reicht, wenn du etwas im Voraus planst und immer genug in der Währung hast, mit der du bezahlen möchtest)

- Revolut: Kurs nahe am Interbankenkurs an Werktagen (bis zu 1'000 USD pro Monat, danach 1% Gebühr), und 1% Aufschlag auf den Wechselkurs am Wochenende

- neon Debitkarte: Wechselkurs von Mastercard mit 0,35% Aufschlag beim Tarif “neon free” und ohne Aufschlag beim Tarif “neon plus” (CHF 20/Jahr, wenn alles auf einmal für das ganze Jahr bezahlt wird)

- Certo! One Mastercard: 1.5% Aufschlag auf den Wechselkurs

- Swisscard Cashback: 2.5% Aufschlag auf den Wechselkurs

Wenn du regelmässig in Fremdwährung bezahlst, empfehle ich dir, ein Bankpaket top Konto zu eröffnen und von ihrer Debit Mastercard mit dem Interbankenkurs ohne Aufschläge auf den Wechselkurs zu profitieren.

Die Wahl der Familie MP

Unsere Schweizer Hausbank ist seit 2025 die Bank WIR. Dank ihrem Bankpaket top profitieren wir vom besten Wechselkurs (ohne Aufschlag) ihrer Debitkarte für alle meine Einkäufe in Fremdwährungen. Das passt super zu unserem minimalistischen Lebensstil, da wir so immer nur eine Karte dabei haben müssen.

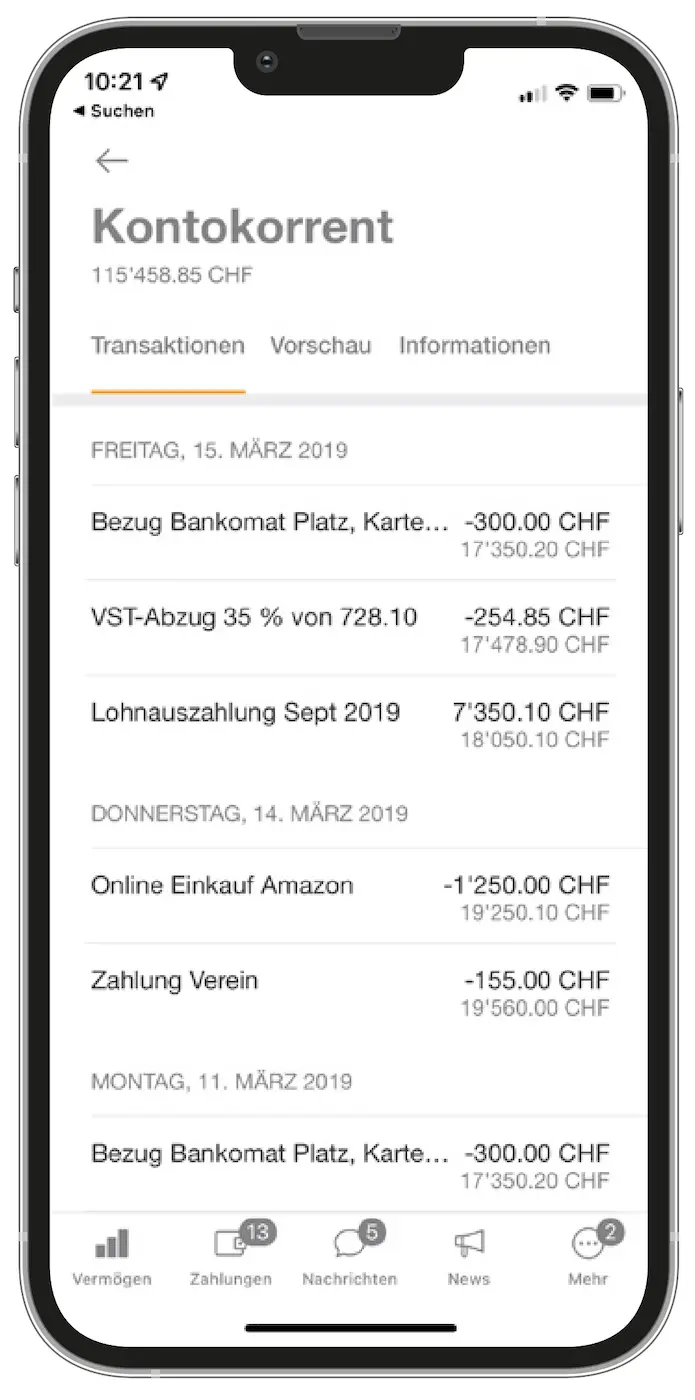

Die Mobile Banking App der Bank WIR, um alle meine Einkäufe in Fremdwährungen mit meiner Debit Mastercard im Blick zu behalten

Fazit

Es reicht aus, eine kleine, gescheite Entscheidung zu treffen (d. h. die beste Zahlungsmethode zu wählen), um jährlich leicht mehrere hundert Franken bei deinen Zahlungen in Fremdwährung zu sparen. Und wenn du dir angewöhnt, diese Einsparungen zu investieren, wirst du in den nächsten zehn Jahren mehrere tausend Franken ohne weiteren Aufwand auf deinem Konto haben.

Also bevor du deinen Koffer für die Sommerferien packst, wirf einen Blick auf deine Bankkarte. Eine kleine Veränderung heute, und du wirst morgen leichter reisen — im wahrsten Sinne des Wortes und im übertragenen Sinne!

FAQ

Mastercard-Wechselkurs oder VISA-Wechselkurs?

Bei den Visa- und Mastercard-Karten sind die Wechselkurse sehr ähnlich. Der Unterschied zwischen den beiden Wechselkursen liegt unter 0.5%, und er variiert je nach Währung und dem Tag der Transaktion. Manchmal ist der Mastercard-Wechselkurs günstiger, manchmal der von Visa… aber auf lange Sicht ist der Unterschied nicht signifikant.

Daher sollte die Wahl zwischen Visa und Mastercard nicht auf dieser Grundlage erfolgen. Was wirklich zählt, ist, die anderen Gebühren deiner Karte zu überprüfen (wie z. B. die Erhöhung des Wechselkurses oder feste Gebühren pro Transaktion).

Letztes Update: 22. Mai 2025