Im zweiten Teil des TaxMe-Online-Guides haben wir die folgenden Abschnitte unserer Schweizer Steuererklärung (für den Kanton Bern) ausgefüllt: Vermögenswerte und Wertschriften.

Jetzt geht’s weiter mit den letzten Kategorien, vor allem mit dem spannenden Teil über Immobilien!

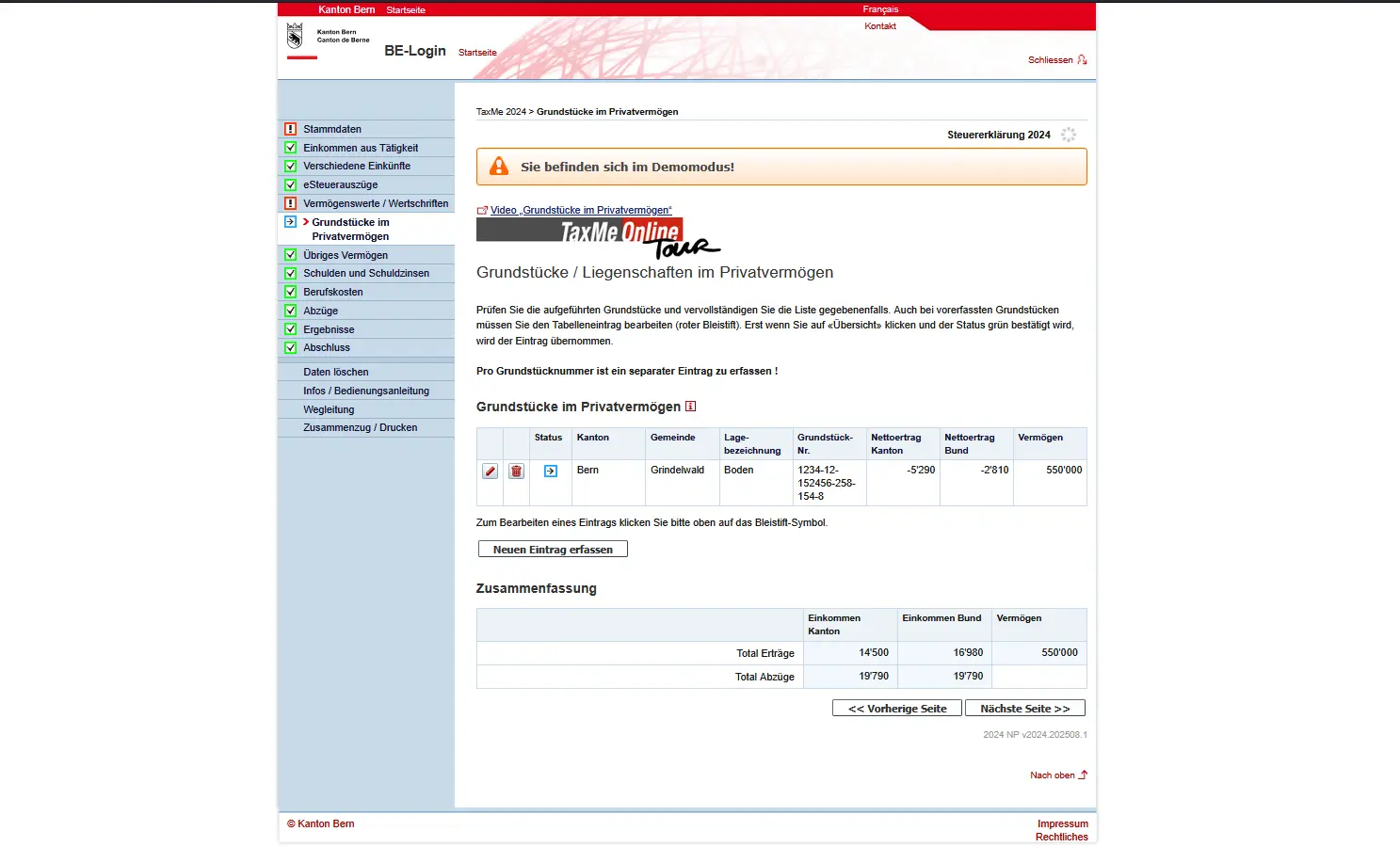

Schritt 7: Grundstücke / Liegenschaften im Privatvermögen

Grundstücke im Privatvermögen, Variante Eigentümer

Wenn du eine Immobilie besitzt, sei es ein Einfamilienhaus, eine Wohnung oder auch nur ein Stück Boden, musst du dieses in deiner Steuererklärung als Grundstück im Privatvermögen deklarieren.

Übersicht der Grundstücke im Privatvermögen in TaxMe-Online mit Liegenschaftsdaten und Steuerwerten im Kanton Bern

Die Steuerverwaltung kennt viele Daten bereits: Grundstücksnummer, Lagebezeichnung, amtlicher Wert und Eigenmietwert sind oft vorausgefüllt. Deine Aufgabe ist es, die Angaben zu überprüfen und bei Bedarf zu ergänzen. Auch wenn du ein Grundstück im Steuerjahr verkauft oder ein Nutzungsrecht aufgegeben hast, musst du es hier eintragen.

Wichtig: Als Eigentümer wird dir ein Eigenmietwert angerechnet. Das ist ein fiktives Einkommen, das so berechnet wird, als würdest du deine eigene Immobilie vermieten. Gleichzeitig kannst du aber auch Unterhaltskosten, Schuldzinsen und Versicherungsprämien abziehen. So entsteht ein Ausgleich zwischen Einkommen und Abzügen.

Besitzt du eine Photovoltaik- oder Solarthermieanlage, musst du den Anschaffungswert ebenfalls erfassen. Der Steuerwert wird automatisch berechnet. Die Anschaffungskosten kannst du zusätzlich, als Investitionskosten geltend machen, sofern die Rechnung im betreffenden Steuerjahr gestellt wurde.

Grundstücke im Privatvermögen, Variante Mieter

Wenn du keine Immobilie besitzt, sondern zur Miete wohnst, musst du in diesem Abschnitt nichts erfassen. Das Modul “Grundstücke” im Privatvermögen betrifft nur Eigentümerinnen und Eigentümer oder Personen mit Nutzungsrechten wie Wohnrecht oder Nutzniessung.

Als Mieter überspringst du diesen Teil also komplett. Deine Wohnsituation wird erst später in der Steuererklärung berücksichtigt, nämlich bei den Abzügen.

Grundstücke im Privatvermögen, Variante Gemeinschaft

Vielleicht bist du nicht alleiniger Eigentümer, sondern gehörst zu einer Erben- oder Miteigentümergemeinschaft. Dann musst du deinen Anteil am Einkommen und Vermögen dieser Gemeinschaft in deiner Steuererklärung angeben.

Die Erbengemeinschaft selbst reicht zusätzlich eine eigene Steuererklärung ein, die von einer “federführenden Person” bis zum 15. März des Folgejahres eingereicht werden muss. Du erhältst davon eine Kopie, die du für deine eigene Deklaration verwendest.

Besonderheiten:

- Kleine Gemeinschaften: Besteht die Gemeinschaft nur aus einem Grundstück mit einem amtlichen Wert unter CHF 5'000, gibt es keine separate Steuererklärung. In diesem Fall deklarierst du deinen Anteil direkt hier.

- Nutzniessung: Wenn nur eine eingetragene Nutzniessung besteht, reicht ebenfalls keine Gemeinschaftserklärung. Stattdessen versteuert die nutzniessende Person den amtlichen Wert.

- Ausserkantonale Gemeinschaften: Auch wenn das Grundstück oder der Erblasser ausserhalb des Kantons Bern liegt, musst du deinen Anteil am Einkommen und Vermögen hier angeben.

Beispiel: Du bist zu 1/3 Miteigentümer eines Einfamilienhauses. Der amtliche Wert beträgt CHF 600'000, der Eigenmietwert CHF 18'000. In deiner Steuererklärung gibst du also ein Vermögen von CHF 200'000 und ein Einkommen von CHF 6'000 an.

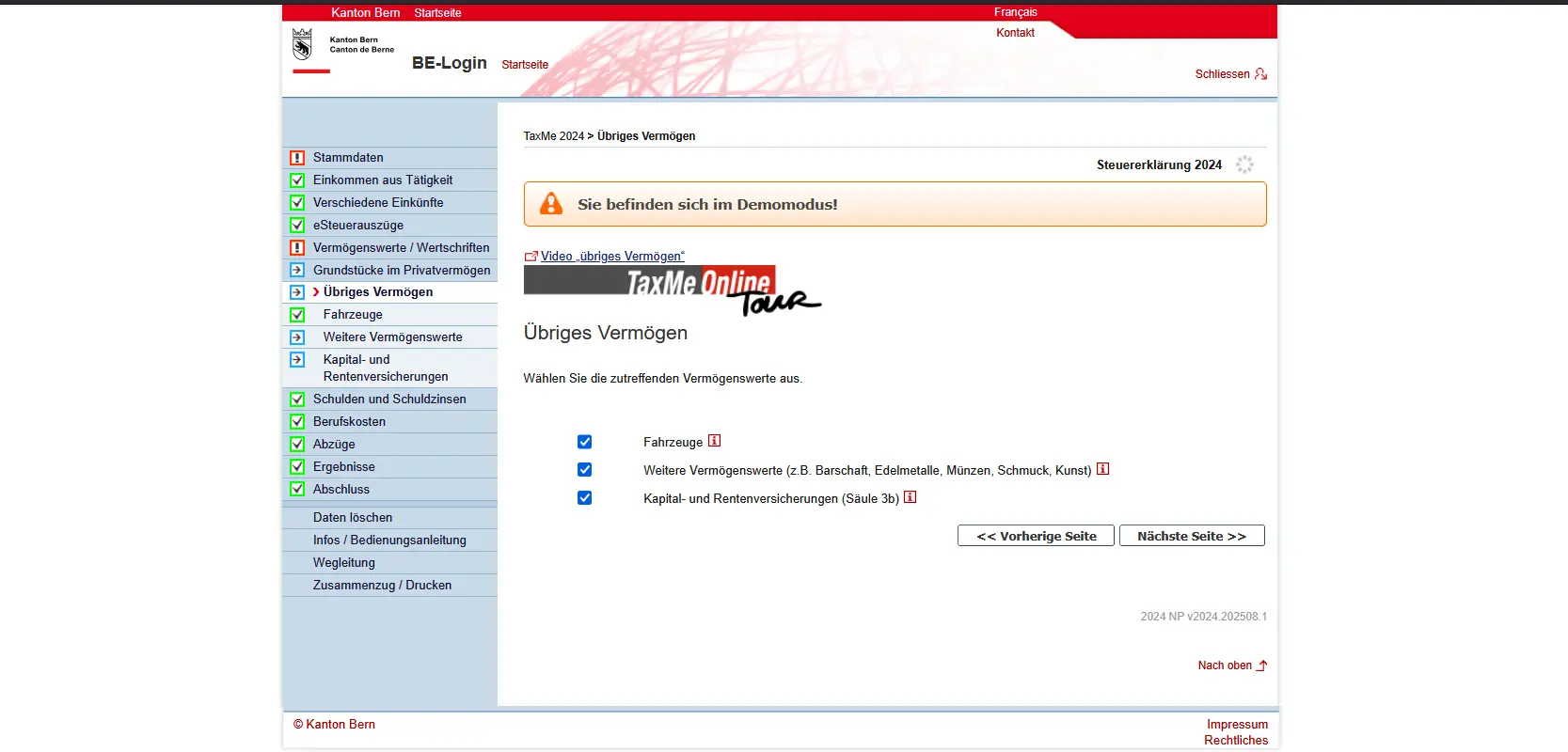

Schritt 8: Übriges Vermögen

Unter “Übriges Vermögen” erfasst du Dinge, die nicht unter Bankkonten, Wertschriften oder Grundstücke fallen.

Auswahlmaske für übriges Vermögen in TaxMe-Online mit Fahrzeugen, weiteren Vermögenswerten und Säule-3b-Versicherungen

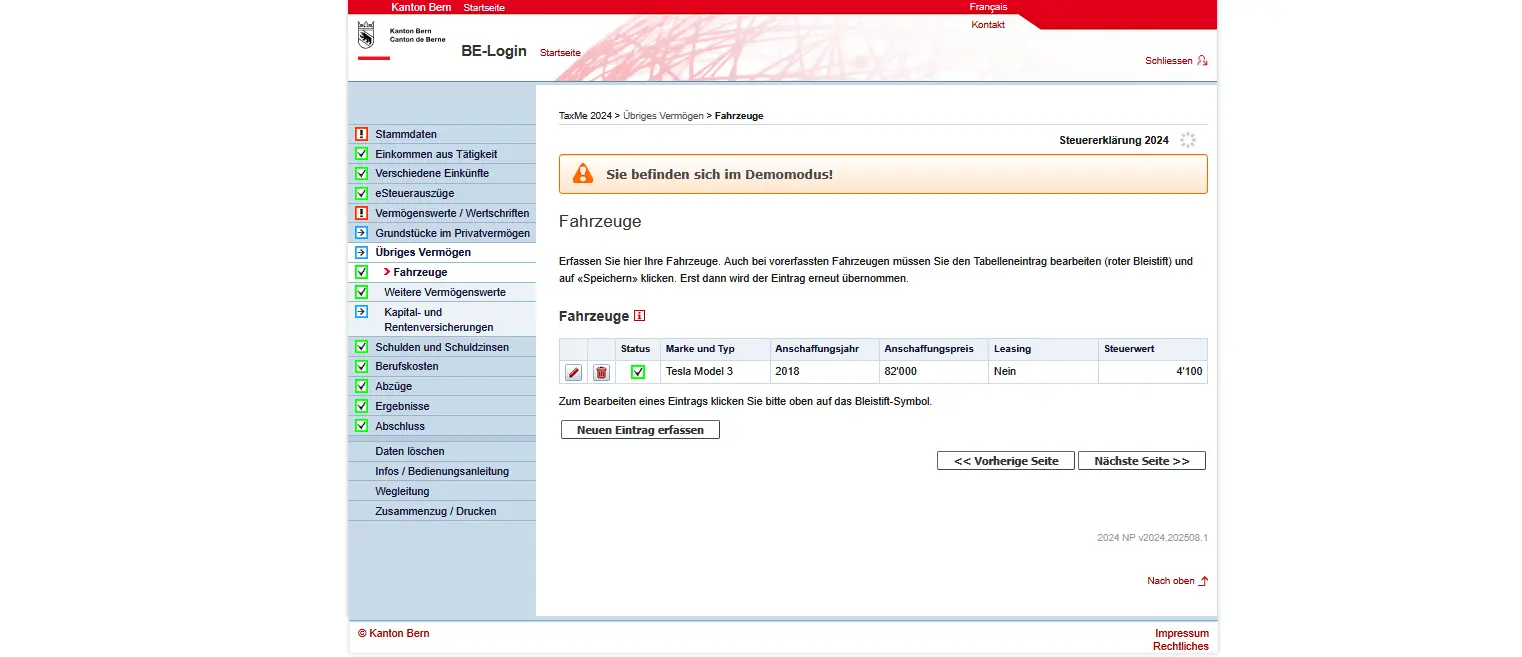

Fahrzeuge wie Autos oder Motorräder (nicht wenn Leasing) gibst du hier an. Der Steuerwert wird automatisch nach Anschaffungspreis und Alter berechnet. Oldtimer zählen nicht hierhin, sondern zu den weiteren Vermögenswerten.

Erfassung von Fahrzeugen im Steuerprogramm TaxMe-Online inklusive Anschaffungsjahr, Kaufpreis und Steuerwert

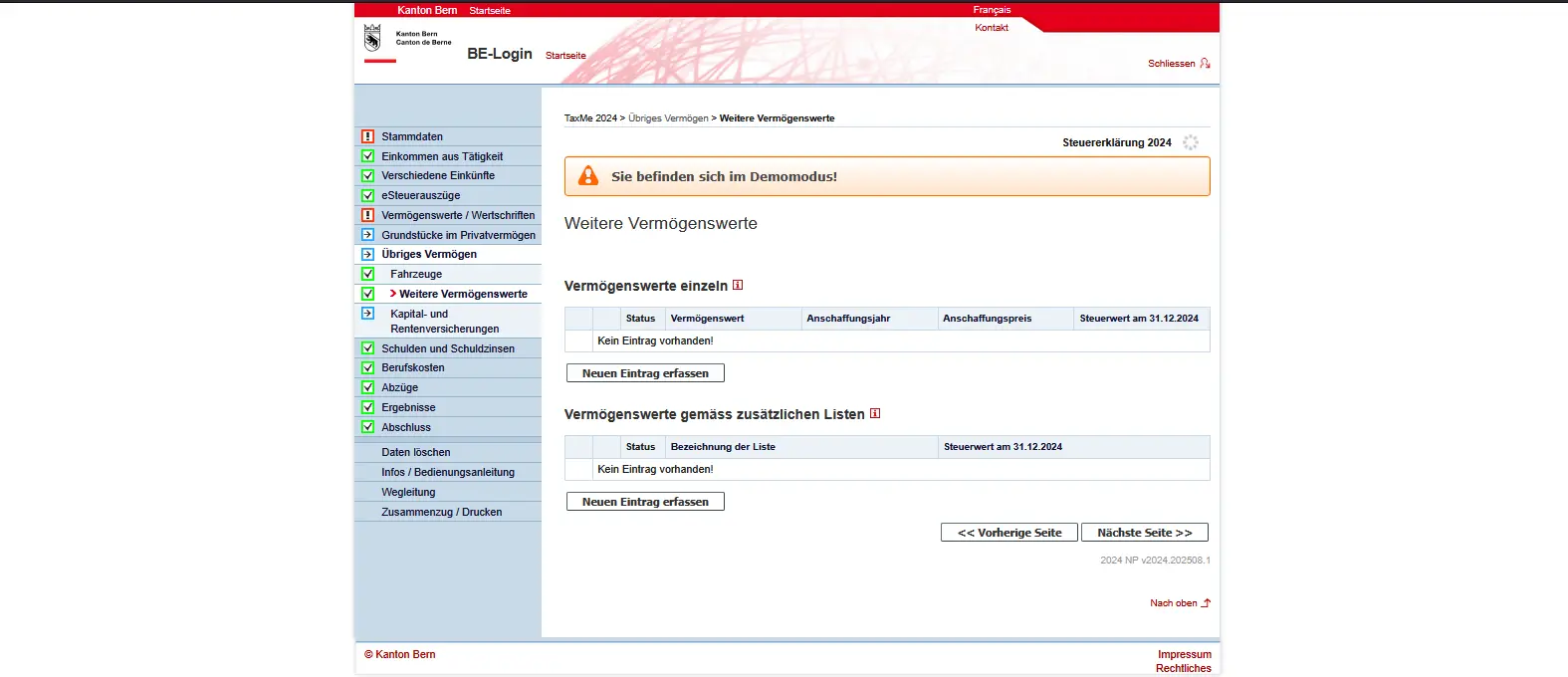

Weitere Vermögenswerte sind z. B. Bargeld, Edelmetalle, Schmuck, Sammlungen, Pferde oder Oldtimer. Entscheidend ist der Verkehrswert am 31. Dezember.

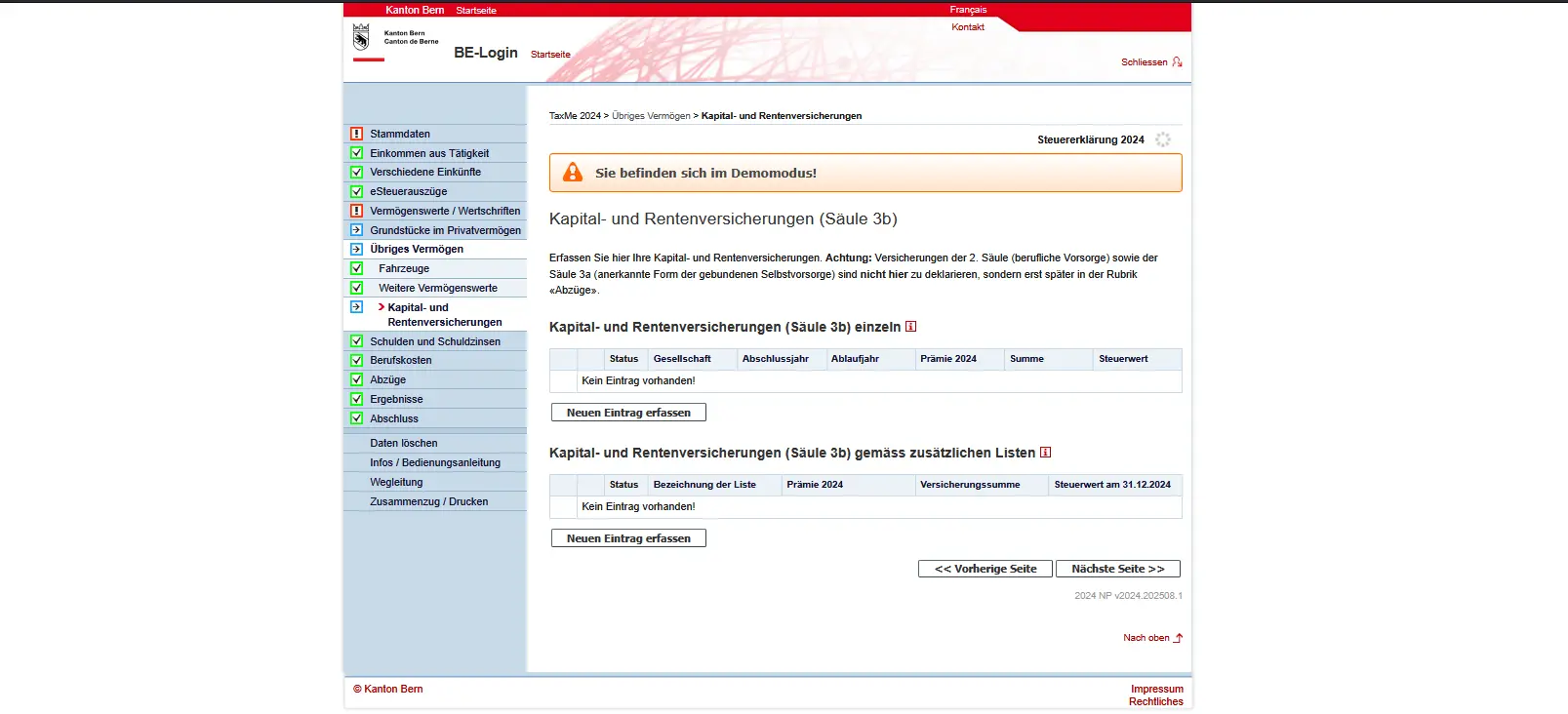

Schliesslich erfasst du hier deine Kapital- und Rentenversicherungen der Säule 3b. Nur rückkaufsfähige Versicherungen sind steuerbar, und zwar mit dem Rückkaufswert per 31. Dezember. Das gilt auch, wenn du bereits Rentenzahlungen daraus erhältst. Nicht rückkaufsfähige Versicherungen trägst du mit dem Steuerwert 0 ein. Die nötigen Angaben findest du in der Bescheinigung deiner Versicherung.

Schritt 9: Schulden und Schuldzinsen

Auch deine Schulden gehören in die Steuererklärung, genau genommen der Stand per 31. Dezember sowie die im Steuerjahr bezahlten Zinsen.

Am häufigsten betrifft das Hypotheken, die du hier einträgst. Die Hypothek vermindert dein steuerbares Vermögen, die Zinsen dein steuerbares Einkommen. Auch andere private Schulden kannst du erfassen, etwa ein Privatdarlehen, ein überzogenes Konto oder eine Kreditkartenrechnung, die noch offen ist. Nicht abzugsfähig ist hingegen ein Autoleasing.

Praktisch: Falls deine Bank einen eSteuerauszug anbietet, sind Hypotheken und Kredite meist schon enthalten und müssen nicht nochmals manuell erfasst werden.

Ein Spezialfall sind die Bundessteuern: Diese werden jeweils im Folgejahr fällig. Das bedeutet, dass du am 31.12. eigentlich bereits eine Schuld gegenüber dem Bund hast. Die Steuerverwaltung stellt dir die entsprechenden Unterlagen jeweils rechtzeitig zur Verfügung, sodass du den Betrag bequem übernehmen kannst.

Schritt 10: Berufskosten

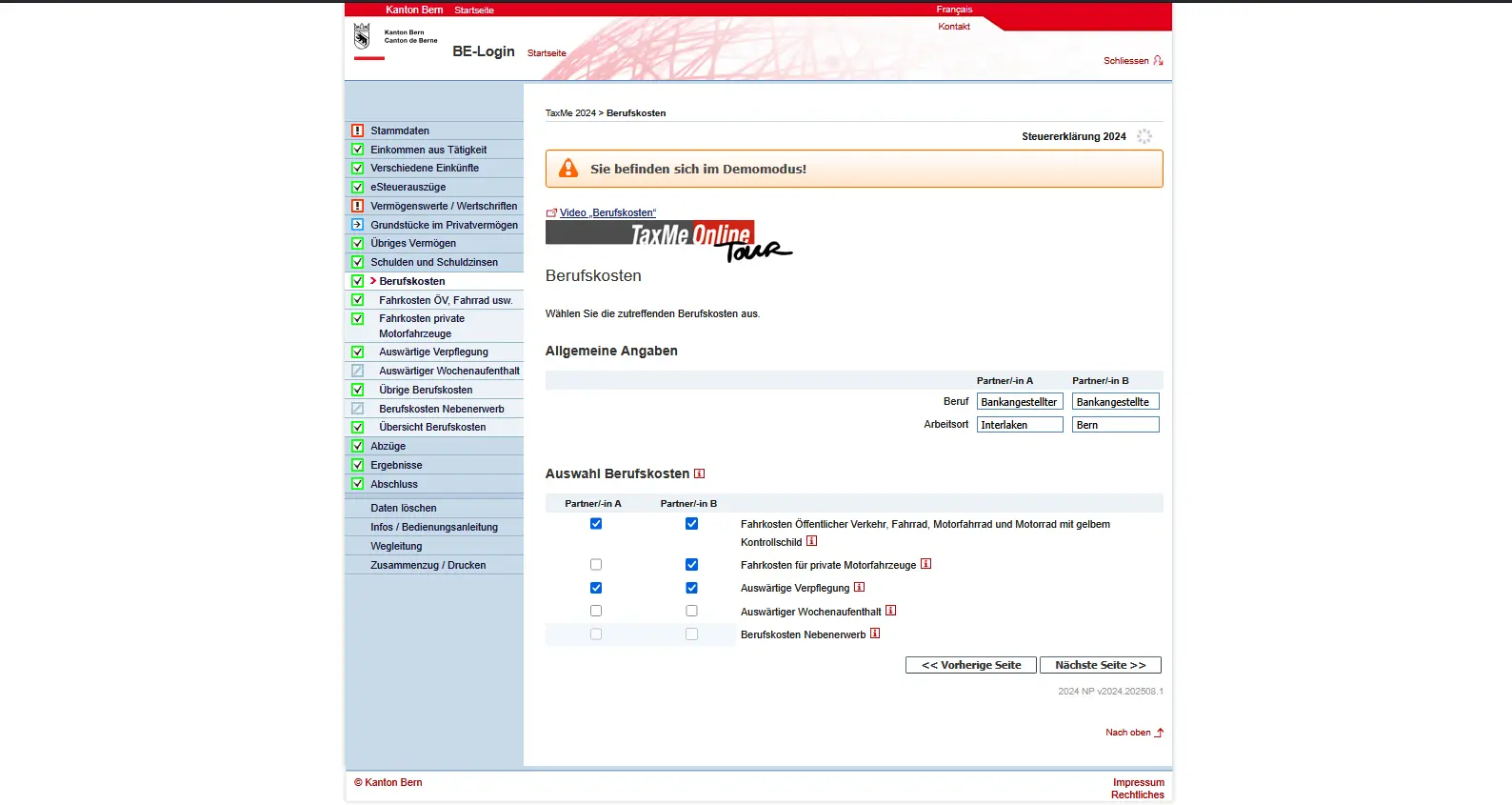

Unter Berufskosten kannst du all die Ausgaben abziehen, die im Zusammenhang mit deinem Job stehen. TaxMe-Online bietet dir dafür verschiedene Kategorien an.

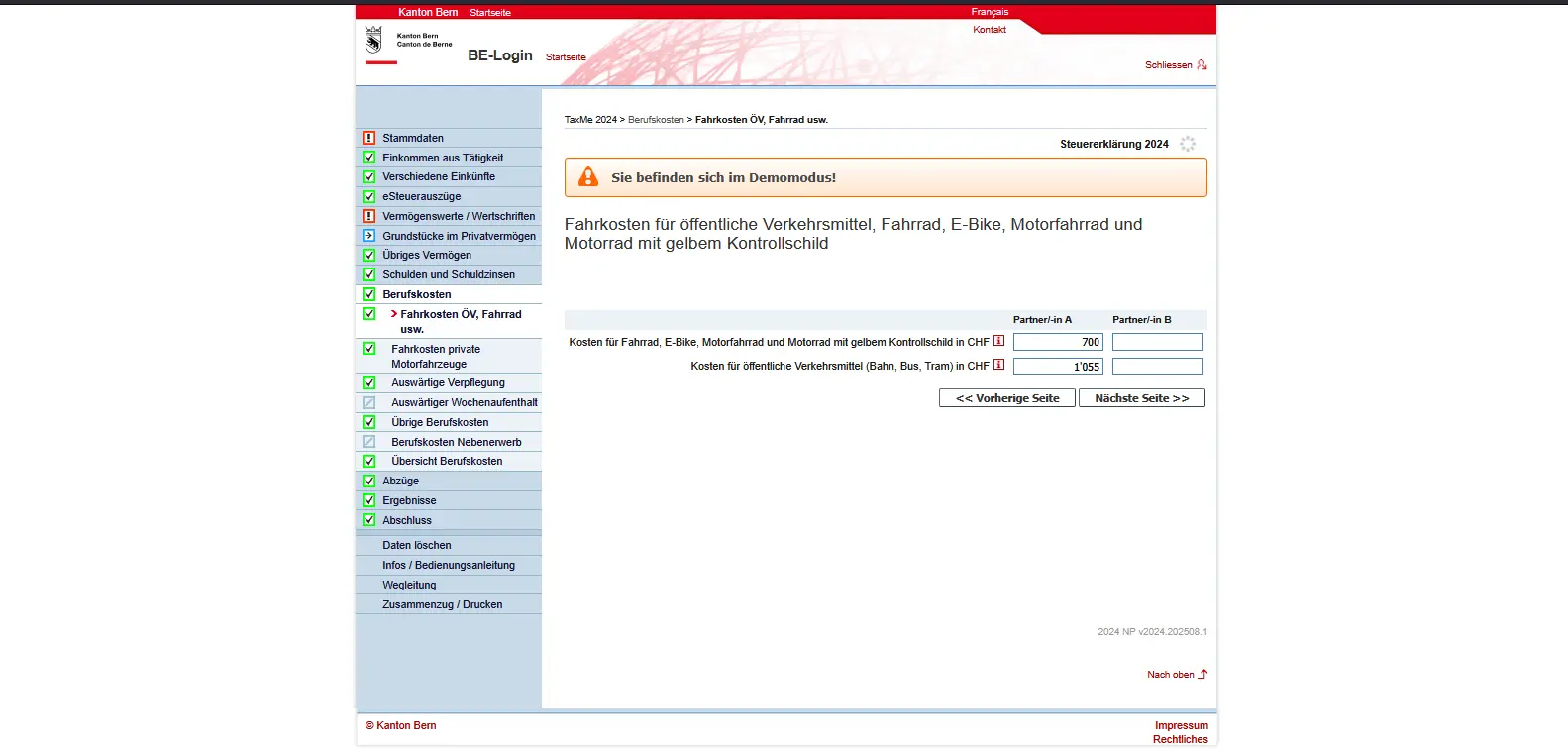

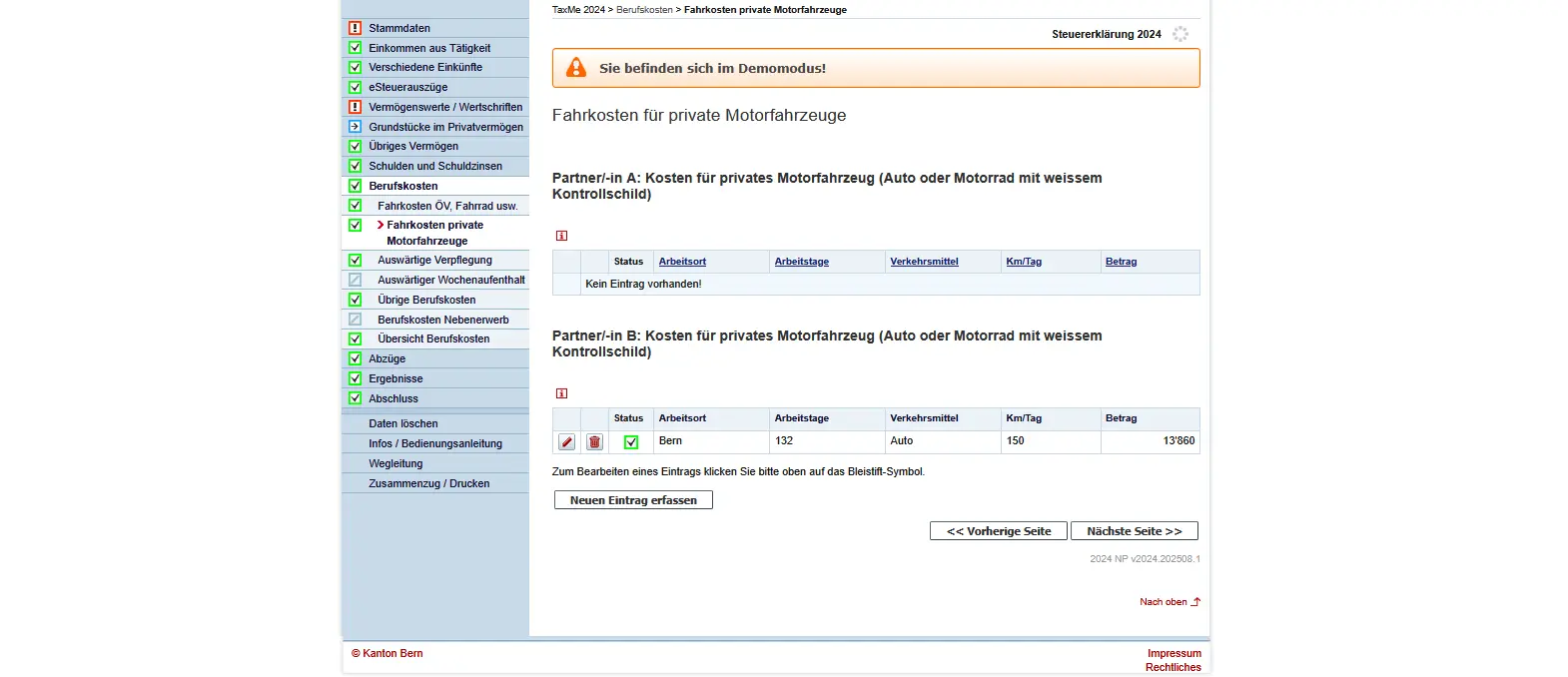

Fahrkosten

Nutze den ÖV? Dann gibst du hier dein GA, Streckenabo oder die effektiven Ticketkosten an. Wer mit dem Auto fährt, kann nur dann Kosten abziehen, wenn der Arbeitsweg mit dem ÖV nicht zumutbar ist (z. B. keine Verbindung, Gebrechlichkeit oder mehr als 1 Stunde zusätzlicher Zeitaufwand pro Tag).

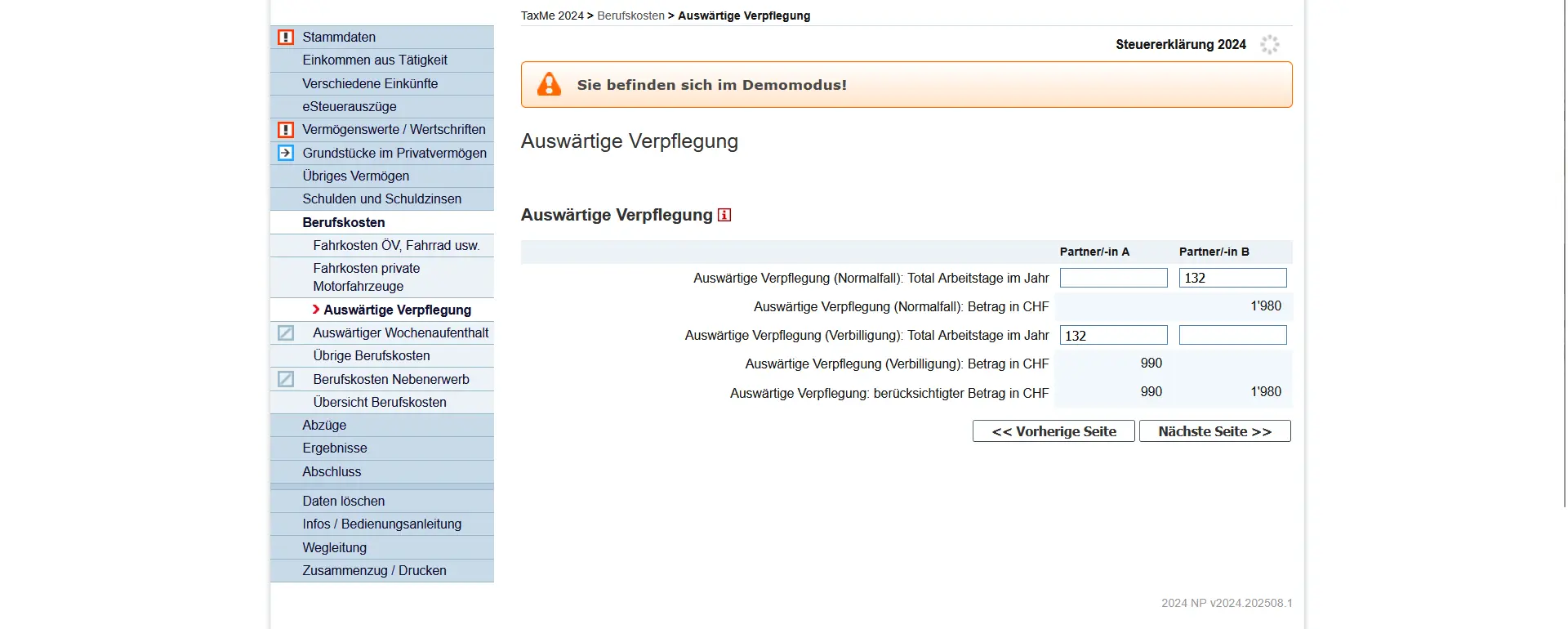

Auswärtige Verpflegung

Kannst du mittags nicht nach Hause? Dann gibt es pauschal CHF 15 pro Arbeitstag, maximal CHF 3'200 pro Jahr. Wenn dein Arbeitgeber das Mittagessen verbilligt (Kantine, Lunch-Checks), sind es CHF 7.50 pro Tag, maximal CHF 1'600.

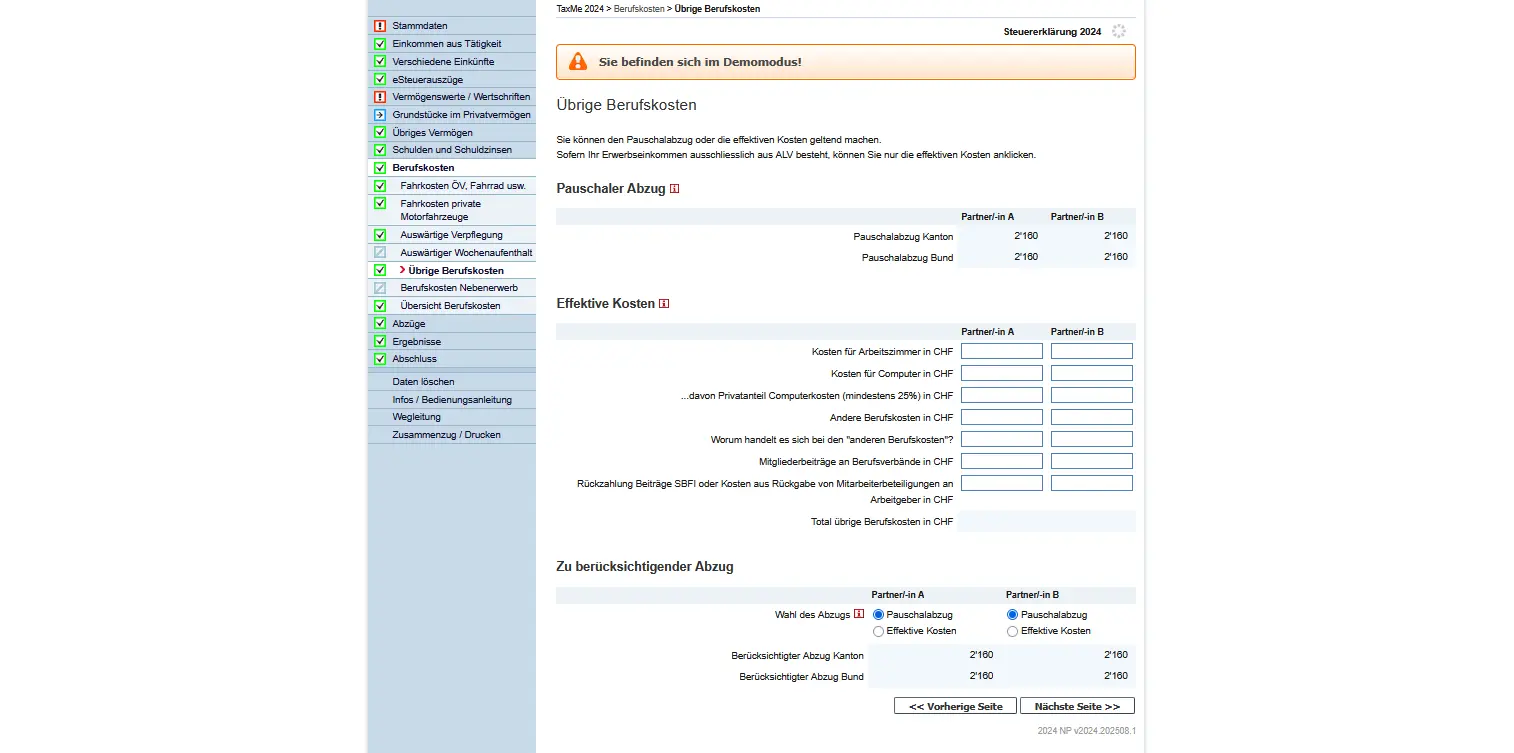

Übrige Berufsauslagen

Hier trägst du alles ein, was sonst noch zu deinem Job gehört: Berufskleidung, Fachliteratur, Werkzeuge oder Mitgliederbeiträge an Berufsverbände. Standardmässig wird automatisch ein Pauschalabzug von 3 % des Nettolohns gewährt (mindestens CHF 2'000, höchstens CHF 4'000). Effektive Kosten musst du mit Belegen nachweisen.

Arbeitszimmer und Computer

Hast du ein separates Arbeitszimmer zu Hause, das du regelmässig für einen wesentlichen Teil deiner Arbeit nutzt, kannst du die Kosten abziehen. Gleiches gilt für Computer oder Software, sofern du sie hauptsächlich beruflich nutzt. Hier musst du allerdings den Privatanteil von 25 % abziehen.

Maske 'Übrige Berufskosten' in TaxMe-Online Bern mit Pauschalabzug und effektiven Kosten für Arbeitszimmer, Computer und weitere Berufsauslagen

Weitere Spezialfälle

Auch seltenere Situationen sind abgedeckt: Rückgabe von Mitarbeiteraktien unter Wert, Rückzahlung von Bundesbeiträgen für Prüfungen oder andere berufliche Sonderkosten. In solchen Fällen hilft ein genauer Blick in die Arbeitgeberbescheinigung oder die Wegleitung.

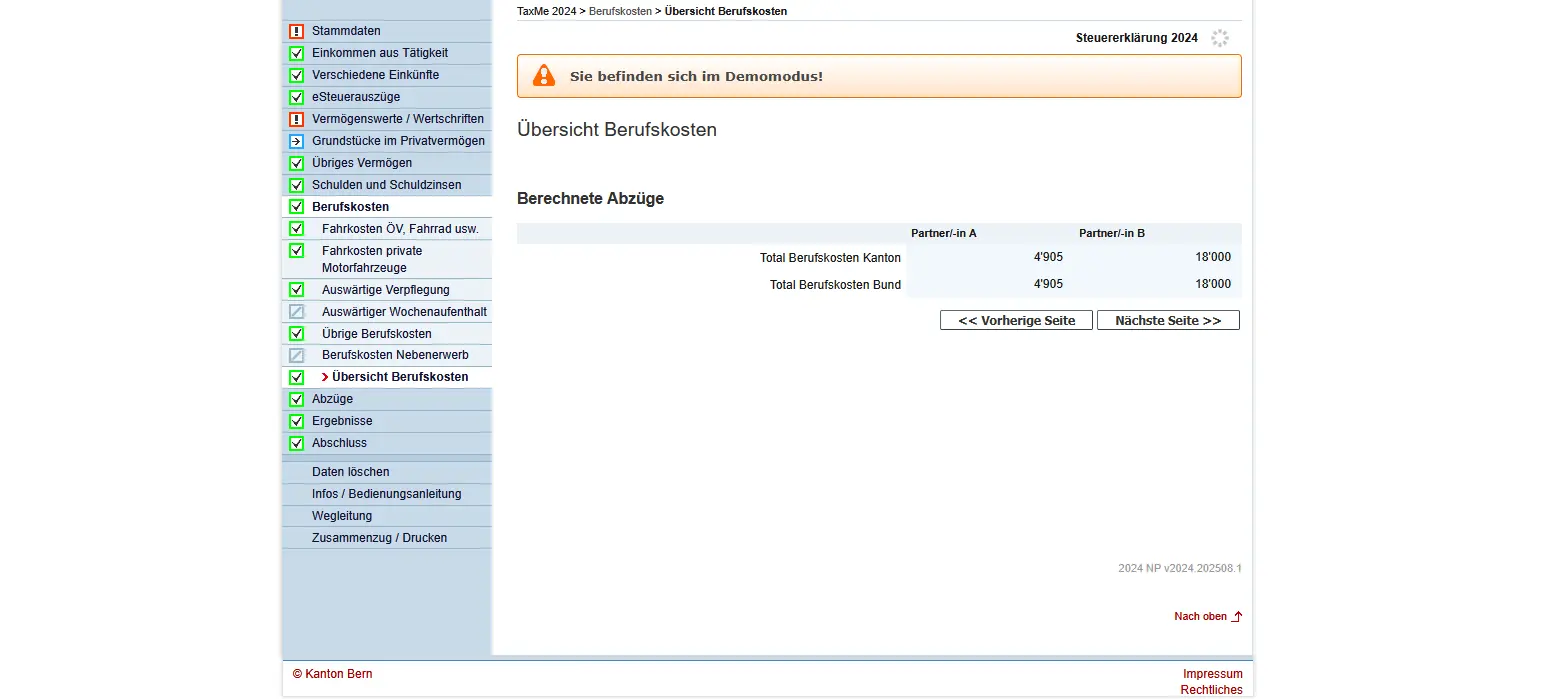

Am Ende kriegst du eine Übersicht der Berufskosten und berechneten Abzügen:

Schritt 11: Abzüge

Bevor ich meine Steuererklärung abschicke, gehe ich immer dieselbe Checkliste durch, um teure Vergesslichkeiten zu vermeiden. Ich zeige hier alle Steuerabzüge in der Schweiz, mit konkreten Beispielen aus meiner eigenen Steuererklärung:

Meine Steuerabzüge in der Schweiz: reales Beispiel und Checkliste (2026)

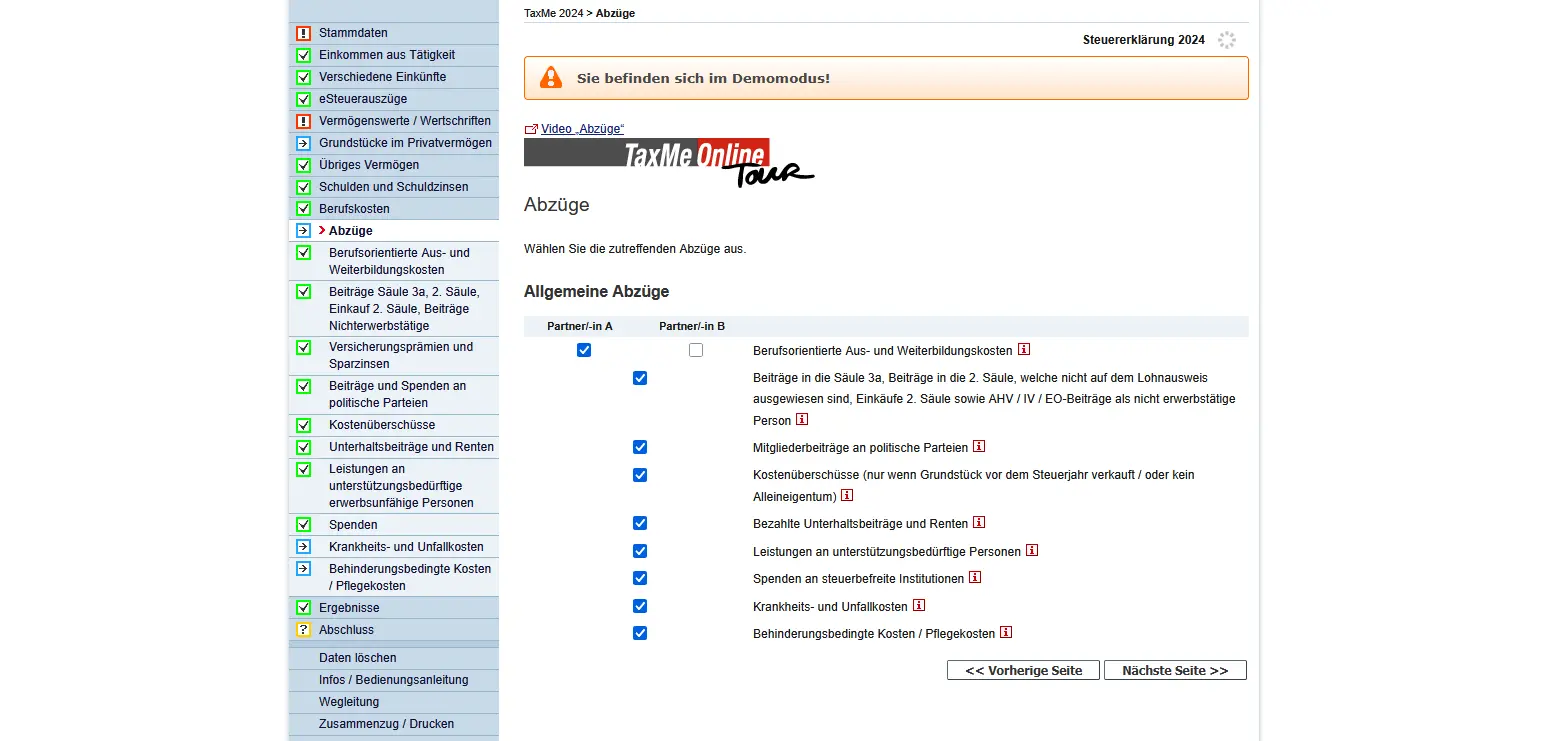

In diesem Schritt wählst du die Abzugskategorien, die für dich relevant sind. Dazu gehören beispielsweise Weiterbildungskosten, Einzahlungen in die Säule 3a, Versicherungsprämien oder Spenden. Diese Abzüge helfen dir, dein steuerbares Einkommen zu reduzieren. Wichtig: Wähle nur die Kategorien aus, für die du auch tatsächlich Kosten hattest und Belege einreichen kannst.

Bereich 'Abzüge' in TaxMe Bern mit Auswahl allgemeiner Steuerabzüge wie Weiterbildung, Versicherungen und Krankheitskosten

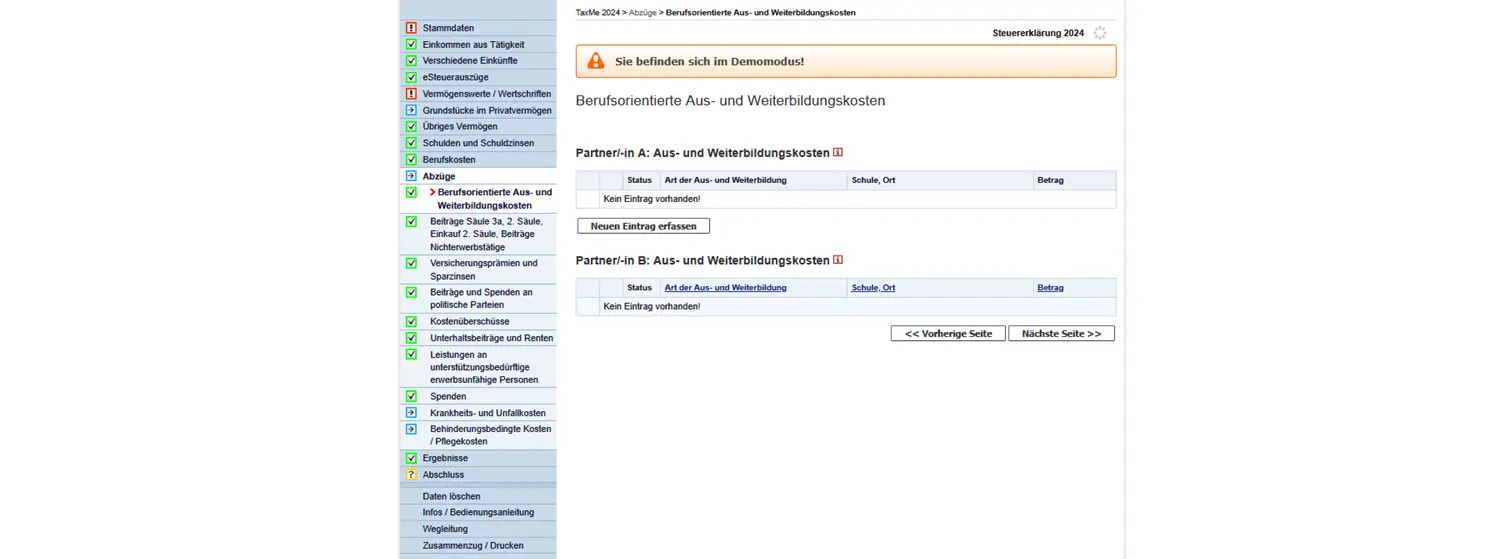

Berufsorientierte Aus- und Weiterbildungskosten

Hast du im Steuerjahr eine Weiterbildung besucht oder eine Umschulung begonnen, kannst du die selbst getragenen Kosten hier eintragen. Abziehbar sind nur Lehrgänge, die auf deine Berufstätigkeit ausgerichtet sind, Tanz- oder Sprachferienkurse zählen also nicht. Der Abzug ist auf CHF 12'500 (Kanton) bzw. CHF 12'900 (Bund) pro Jahr begrenzt. Denke daran: Leistungen von Dritten wie Arbeitgeberbeiträge oder Stipendien musst du vom Rechnungsbetrag abziehen.

Eingabeseite für berufsorientierte Aus- und Weiterbildungskosten in der Steuererklärung des Kantons Bern

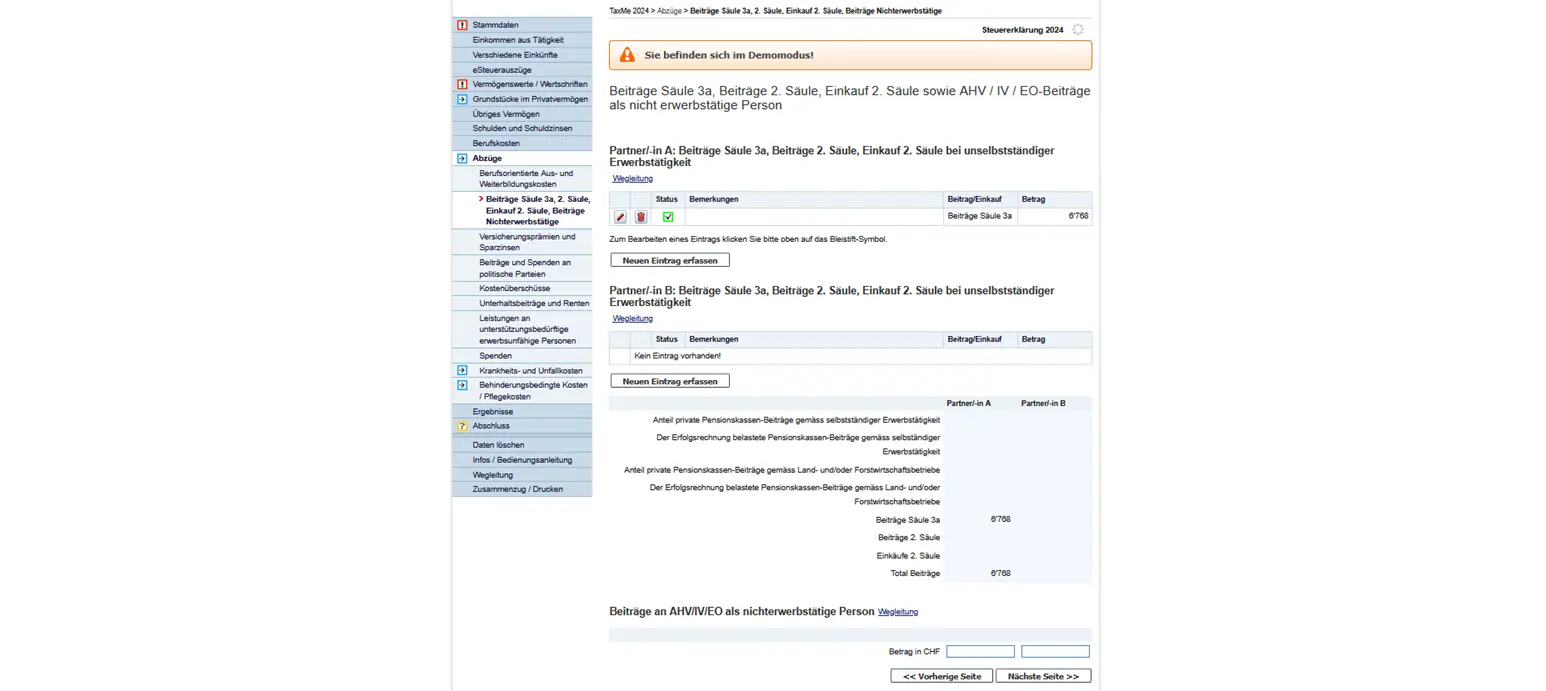

Beiträge Säule 3a / 2. Säule, Einkäufe, AHV/IV/EO

Hier kannst du deine Beiträge an die Säule 3a, Einkäufe in die 2. Säule oder deine AHV/IV/EO-Beiträge (wenn du nicht erwerbstätig bist) abziehen.

- Für die Säule 3a gilt ein jährlicher Maximalbetrag, der davon abhängt, ob du bei einer Pensionskasse angeschlossen bist oder nicht. Siehe “Beiträge Säule 3a (gebundene Vorsorge)" für Details.

- Freiwillige Einkäufe in die 2. Säule kannst du ebenfalls abziehen, aber nur, wenn du die Beträge tatsächlich einbezahlt hast.

- Bist du nicht erwerbstätig, trägst du hier deine jährlichen AHV/IV/EO-Mindestbeiträge ein.

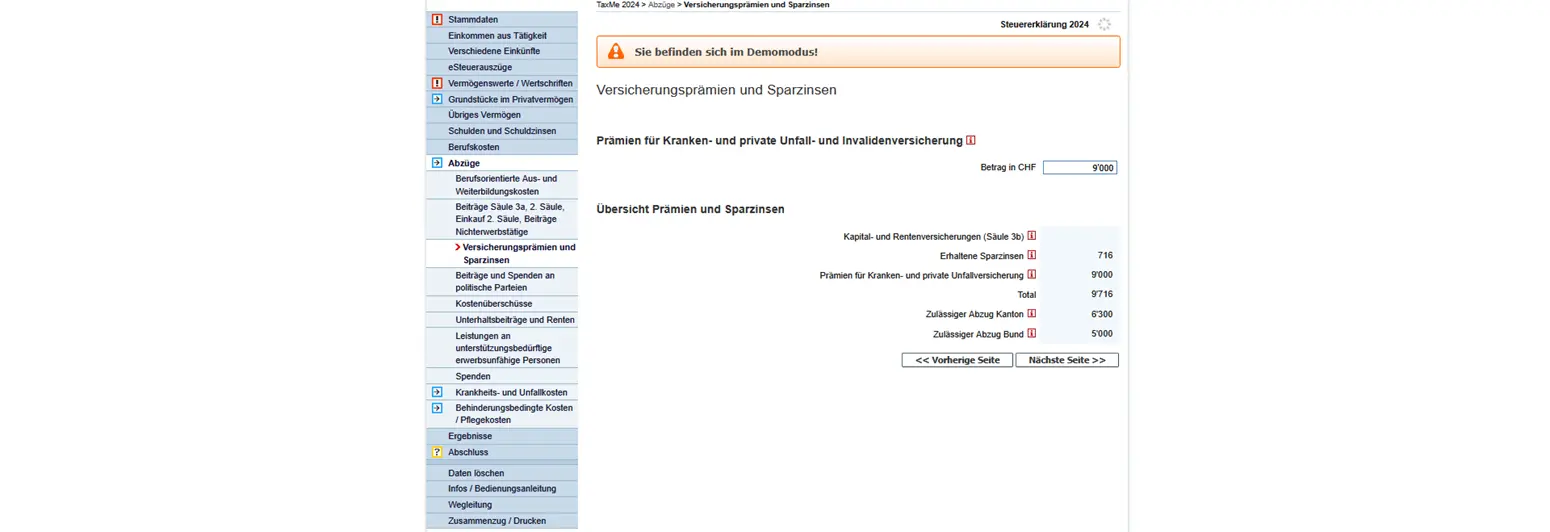

Versicherungsprämien und Sparzinsen

In diesem Abschnitt trägst du deine Krankenkassenprämien sowie Prämien für Unfall- und Invalidenversicherungen ein. Auch deine erhaltenen Sparzinsen gehören hierher.

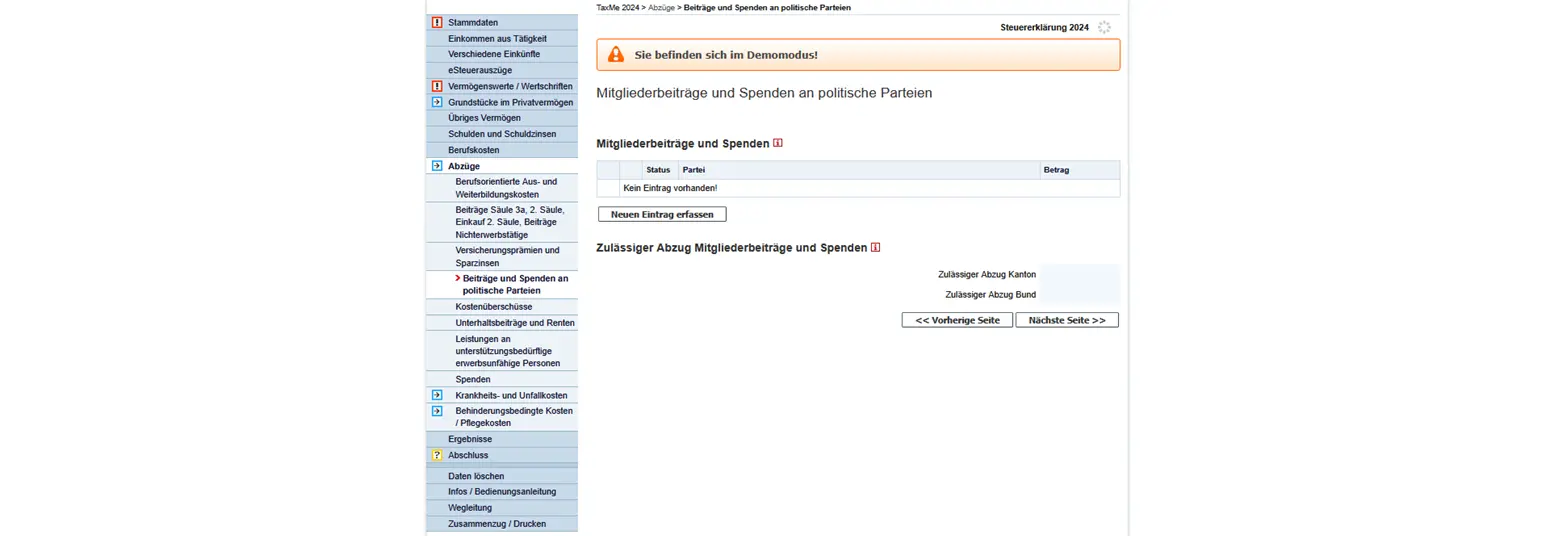

Beiträge und Spenden an politische Parteien

Mitgliedsbeiträge und Spenden an politische Parteien kannst du abziehen. Der Maximalbetrag ist begrenzt, die Steuerverwaltung berücksichtigt das automatisch.

Formular für Mitgliederbeiträge und Spenden an politische Parteien in der Steuererklärung TaxMe Bern

Der Abzug ist bei den Kantons- und Gemeindesteuern auf CHF 5'300 pro Person begrenzt. Bei Ehepaaren können beide je einen Abzug bis zum Maximalbetrag vornehmen. Bei der direkten Bundessteuer ist der Abzug auf CHF 10'400 beschränkt (gilt auch für Ehepaare, keine doppelte Geltendmachung möglich).

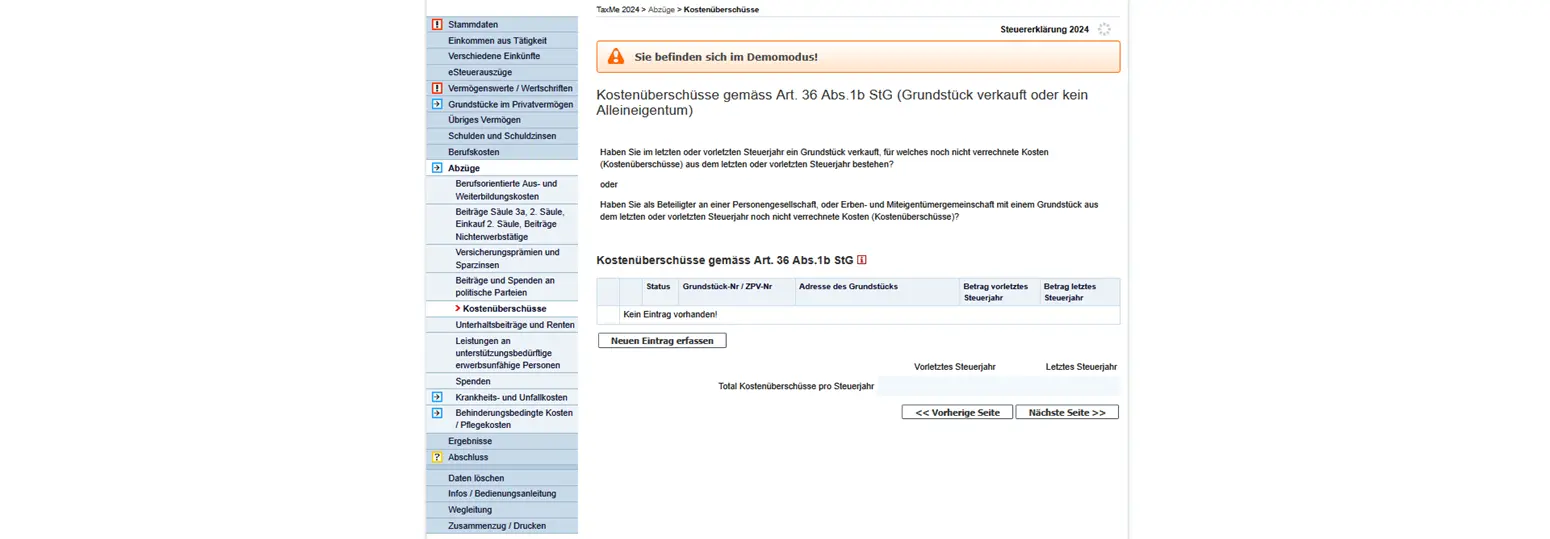

Kostenüberschüsse

Wenn du ein Grundstück verkaufst, kann es vorkommen, dass du in einem früheren Jahr nicht alle Unterhaltskosten abziehen konntest. Diese sogenannten Kostenüberschüsse dürfen nach dem Verkauf des Grundstücks nachträglich berücksichtigt werden.

Auch wenn du Teil einer Erben- oder Miteigentümergemeinschaft bist, können solche Kostenüberschüsse auftreten. Wichtig ist, dass du den Betrag pro Grundstück und Steuerjahr angibst.

Maske zur Erfassung von Kostenüberschüssen gemäss Art. 36 Abs. 1b StG bei Liegenschaftsverkauf in TaxMe

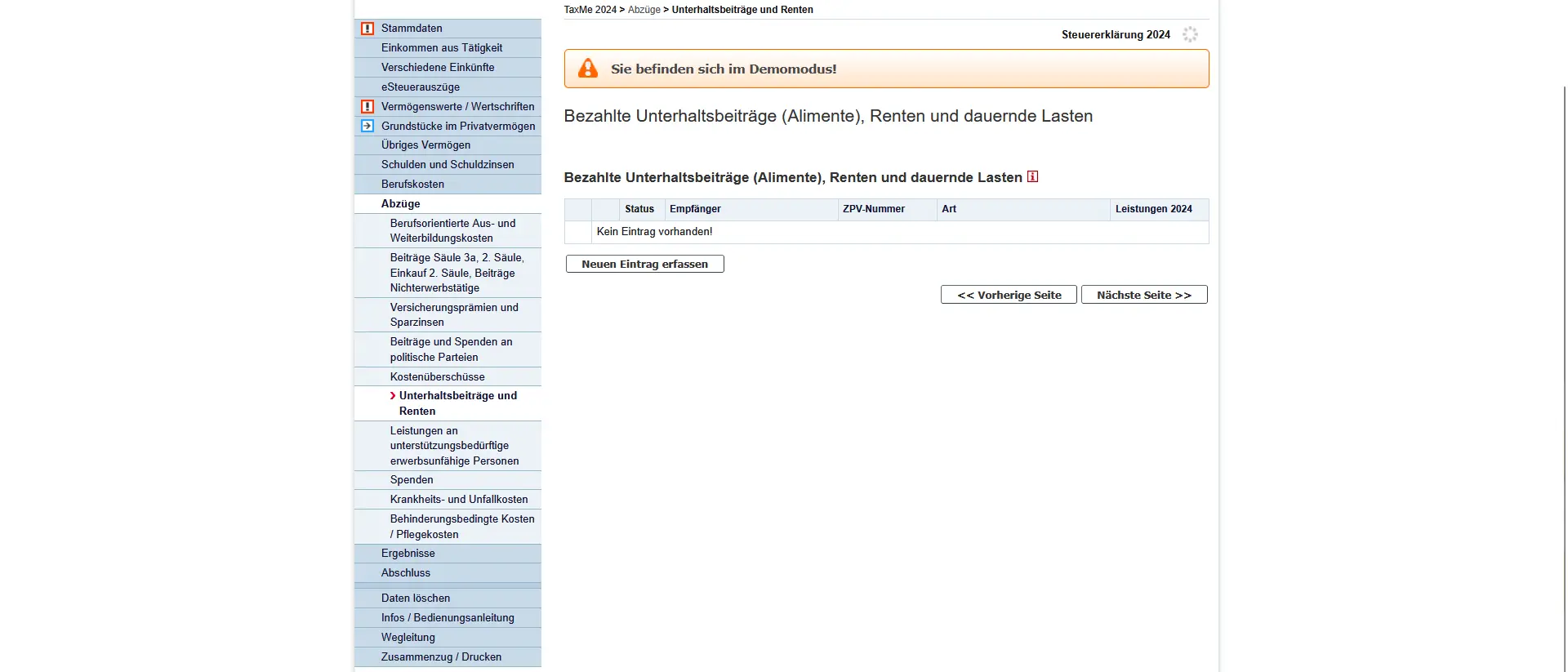

Unterhaltsbeiträge und Renten

Wenn du Unterhaltsbeiträge (Alimente), Renten oder andere dauernde Lasten zahlst, kannst du diese hier eintragen. Abziehbar sind nur tatsächlich geleistete Zahlungen, also das, was du im Steuerjahr effektiv überwiesen hast. Wichtig: Du musst den Empfänger mit Name und Adresse angeben, damit die Steuerverwaltung die Angaben prüfen kann.

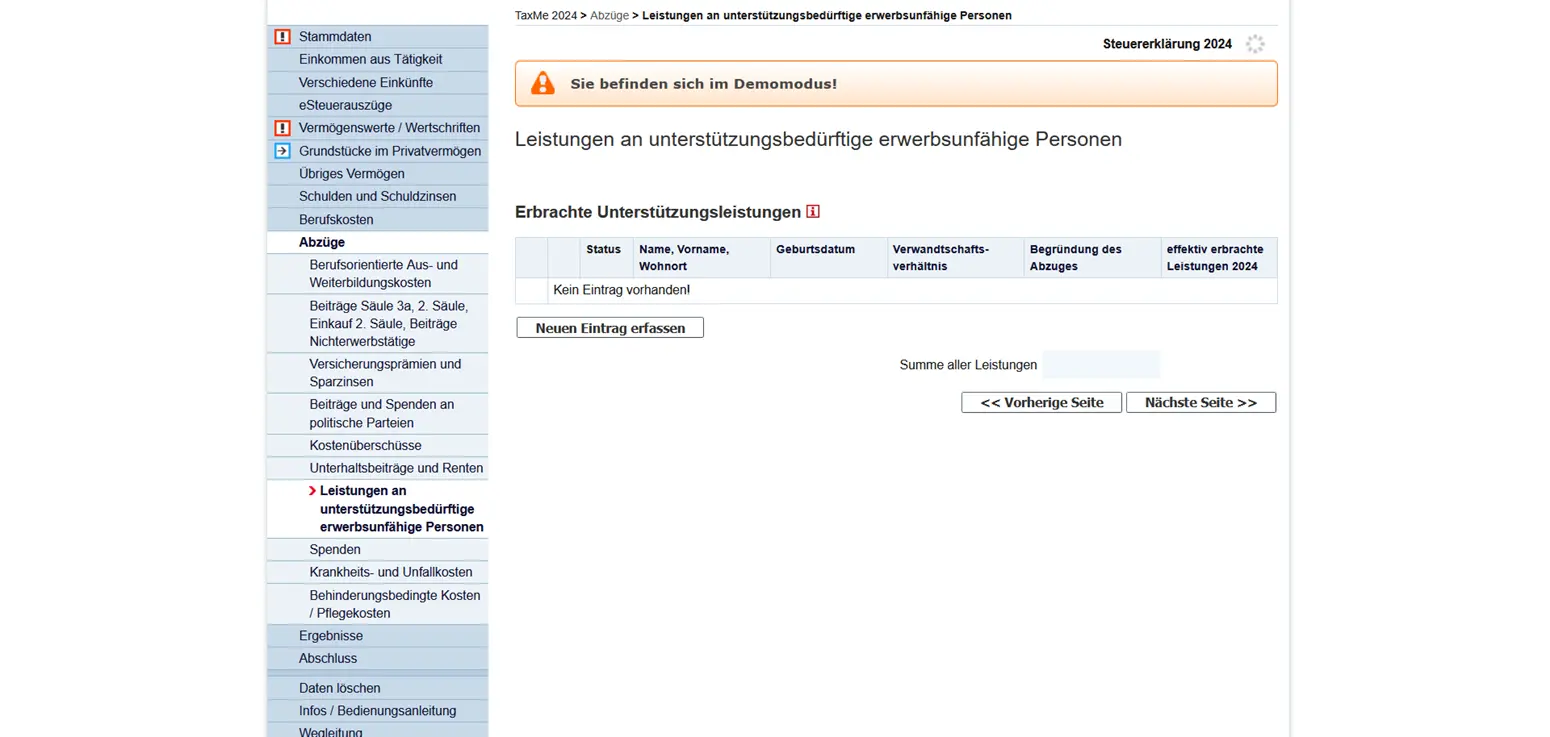

Leistungen an unterstützungsbedürftige Personen

Unterstützt du eine erwerbsunfähige oder bedürftige Person finanziell? Dann kannst du diese Zahlungen hier als Abzug geltend machen. Voraussetzung ist, dass du die Unterstützung wirklich geleistet hast und sie notwendig war. Auch hier gilt: Nur die effektiv bezahlten Beträge des Steuerjahres zählen.

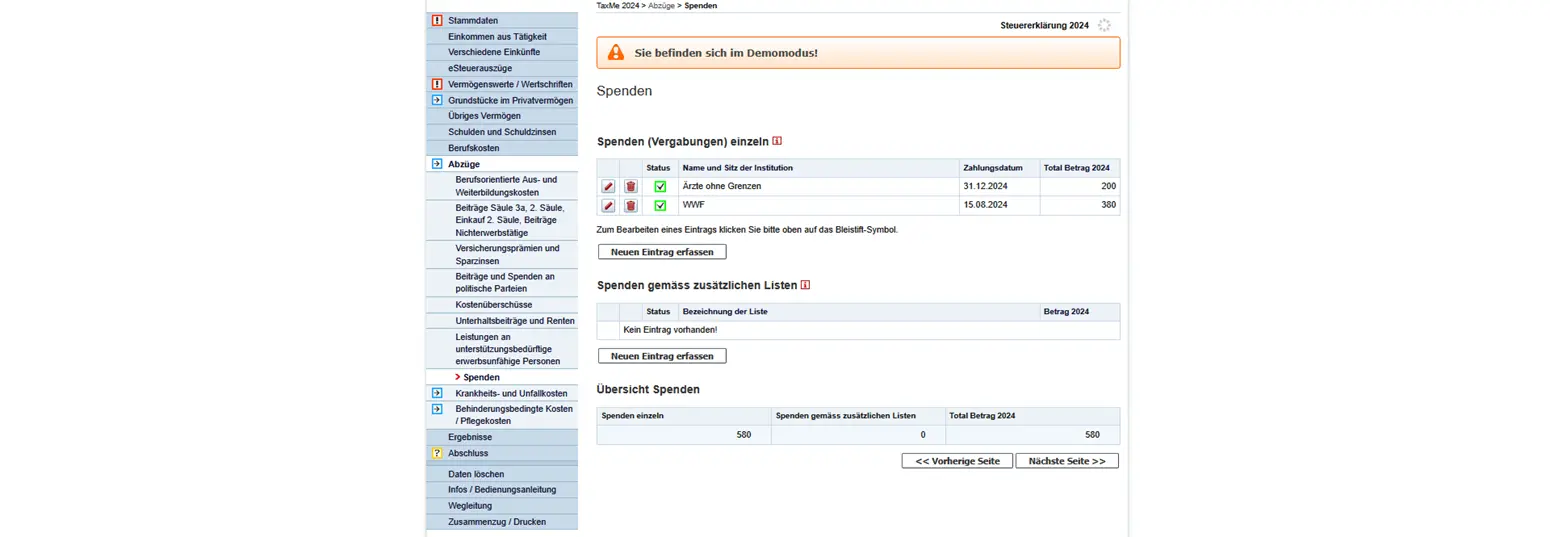

Spenden

Hast du an gemeinnützige Organisationen gespendet, kannst du diese hier eintragen. Abziehbar sind nur Spenden an Institutionen, die von der Steuerverwaltung anerkannt sind. Wichtig: Die Summe deiner Spenden muss mindestens CHF 100 betragen, um berücksichtigt zu werden. Maximal kannst du 20 % deines Nettoeinkommens abziehen.

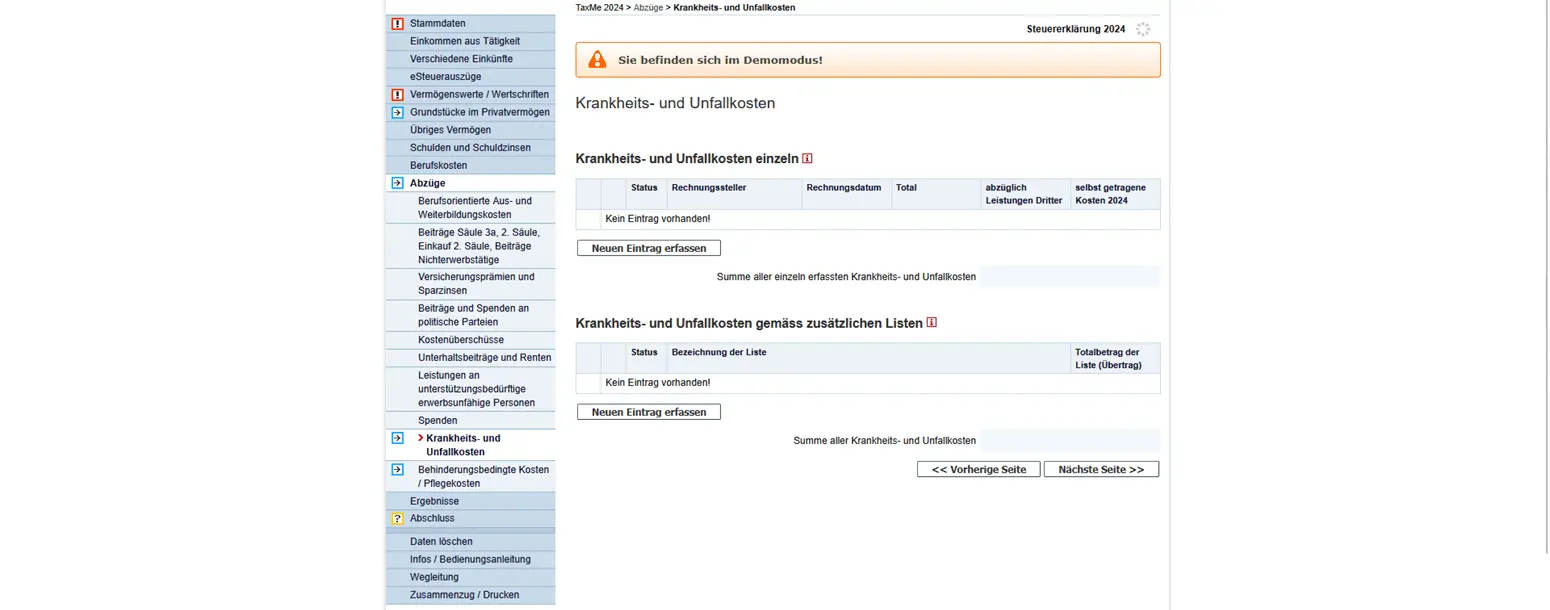

Krankheits- und Unfallkosten

Hier kannst du Kosten eintragen, die du selbst tragen musstest, z. B. Zahnarztkosten, Brillen, Medikamente oder andere medizinische Behandlungen. Abziehbar ist nur der Teil, der die sogenannte Selbstbehaltsgrenze übersteigt (5 % des Nettoeinkommens). Leistungen, die bereits von der Krankenkasse oder anderen Dritten bezahlt wurden, kannst du natürlich nicht nochmals abziehen.

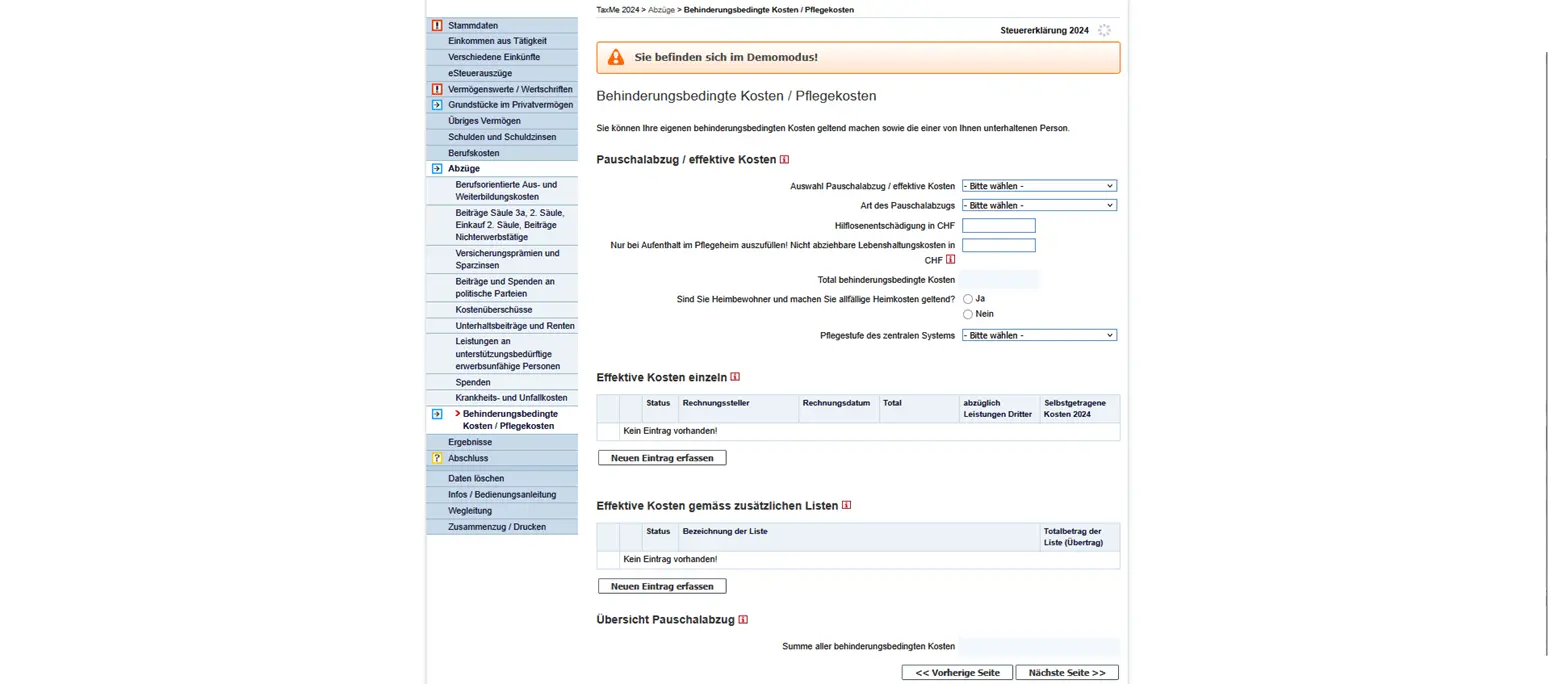

Behinderungsbedingte Kosten / Pflegekosten

Wenn du oder eine von dir unterstützte Person behinderungsbedingt Mehrkosten habt, kannst du diese hier abziehen. Es gibt zwei Möglichkeiten: Entweder machst du den Pauschalabzug geltend (je nach Grad der Behinderung unterschiedlich hoch) oder du trägst die effektiven Kosten ein. Dazu zählen z. B. Heimkosten, Hilfsmittel oder zusätzliche Betreuungskosten.

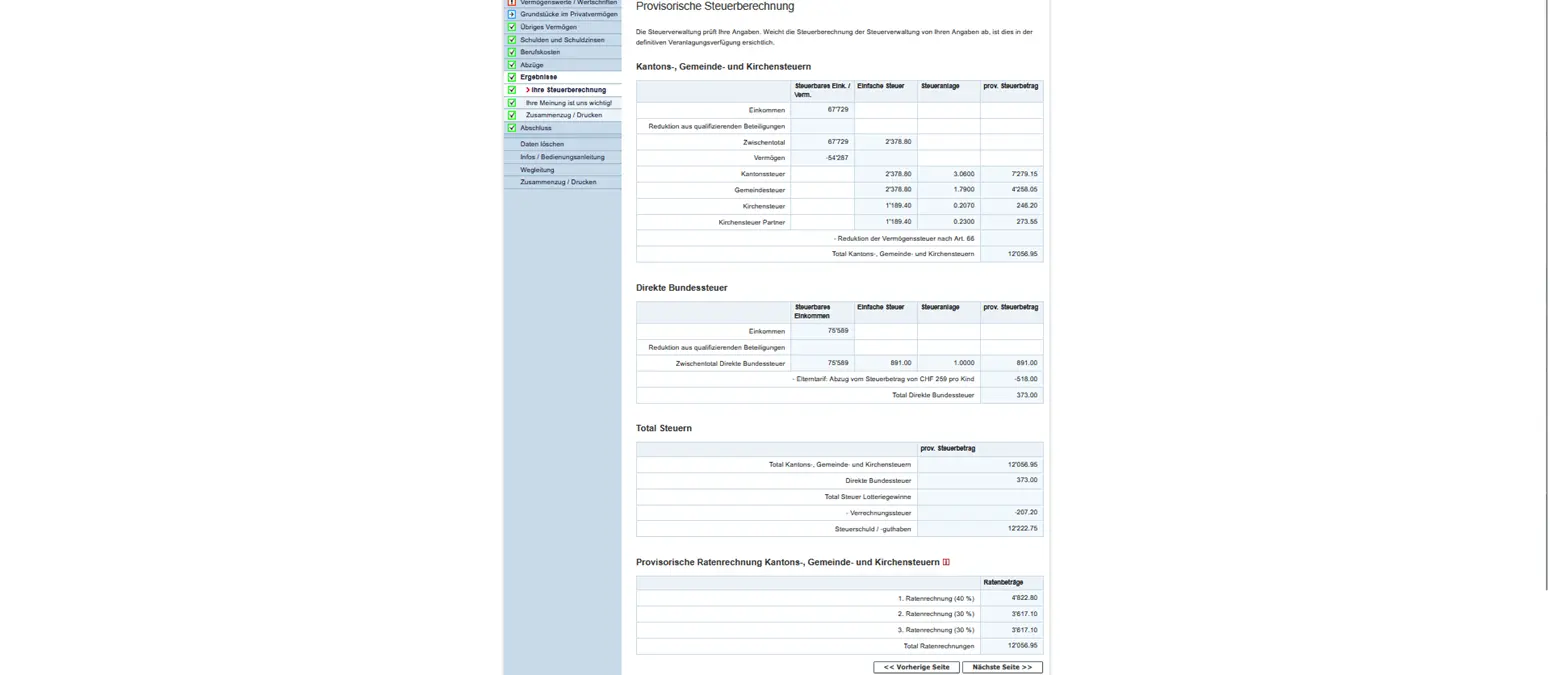

Schritt 12: Ergebnisse

Im Bereich “Ergebnisse” kannst du deine provisorische Steuerberechnung einsehen. Hier wird dir übersichtlich angezeigt, wie sich dein steuerbares Einkommen und Vermögen zusammensetzen und welche Steuerbeträge für Kanton, Gemeinde, Kirche und Bund voraussichtlich anfallen. Die Berechnung ist noch nicht definitiv, Abweichungen sind möglich, wenn die Steuerverwaltung deine Angaben überprüft.

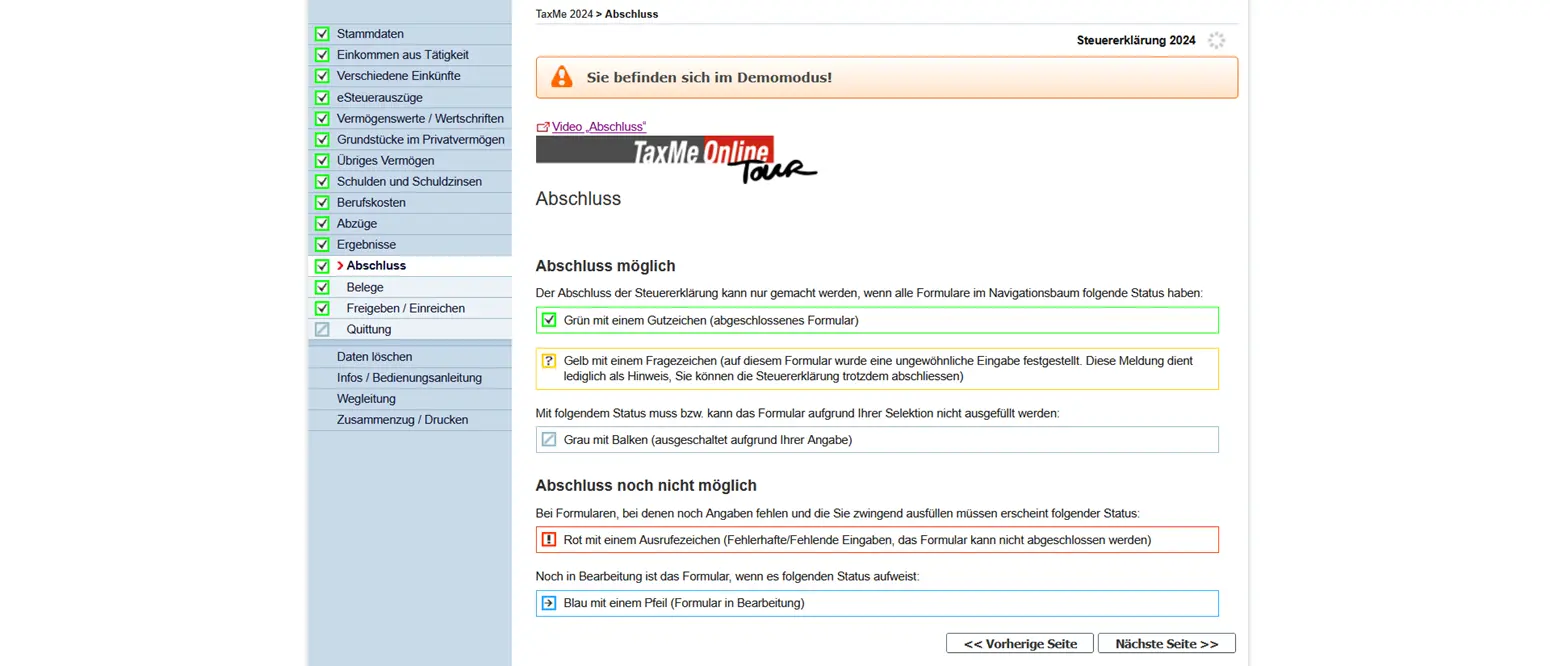

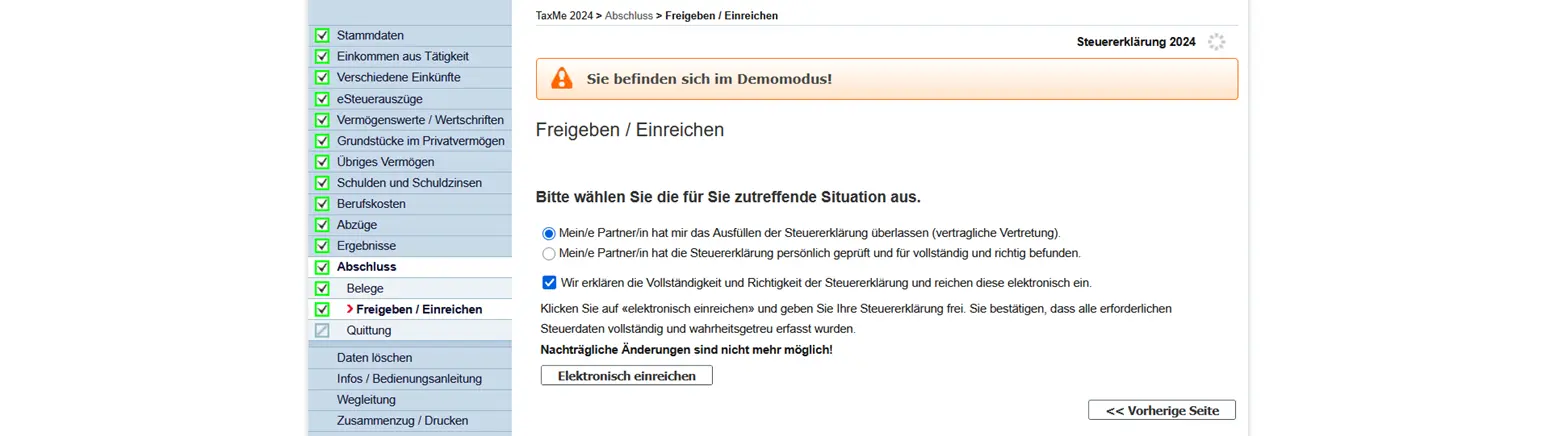

Schritt 13: Abschluss

Unter “Abschluss” schliesst du deine Steuererklärung ab. Du bestätigst deine Eingaben, kannst die Erklärung elektronisch einreichen und erhältst eine Zusammenfassung als PDF. Prüfe vorher unbedingt alle Angaben, besonders bei Abzügen und Belegen, damit die Steuerverwaltung deine Erklärung ohne Rückfragen verarbeiten kann.

Jetzt kannst du die gesamte Steuererklärung elektronisch einreichen und bist damit fertig! 🎉

In einigen Wochen oder Monaten wirst du die definitive Steuereinschätzung bekommen und eine Rechnung oder eine Rückerstattung, falls es einen Unterschied zwischen der provisorischen und der definitiven Steuerrechnung gibt.

Herzlichen Glückwunsch, du hast deine Steuererklärung im Kanton Bern fertiggestellt.

Und wie immer gilt: Wenn du in den obigen Screenshots weitere (legale!) Ideen zur Steueroptimierung findest, lass es mich bitte wissen.